¿Te has preguntado alguna vez que vivienda puedes permitirte? ¿Cuál debería ser el precio máximo de la vivienda en la que deberías vivir?

Si eres de los suerteros que puede comprarse una vivienda, descubre una regla con 4 condiciones que te ayudará a decidir el precio máximo de tu hogar.

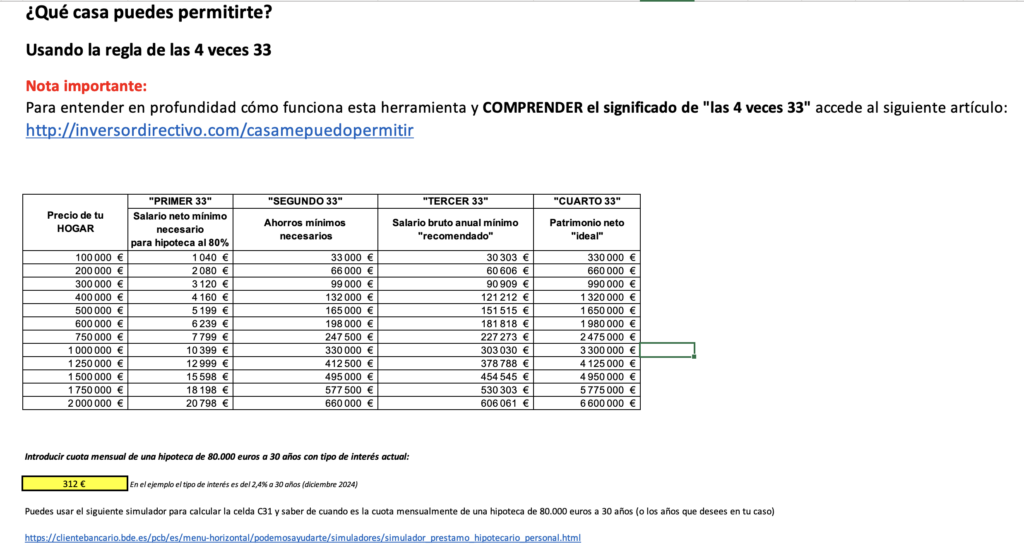

Al final de este artículo encontrarás una tabla con los importes máximos y las condiciones a cumplir. Si quieres estar seguro que la tabla está actualizada con el tipo de interés actual o incluso modificar ligeramente alguna de las 4 condiciones descarga la herramienta-tabla a través de este enlace.

«Hogar, dulce hogar.»

— Proverbio popular

A medida que nuestro patrimonio ha ido aumentando hemos ido cambiando varias veces de hogar.

Siempre hemos vivido en nuestra propia casa. Y no nos ha temblado el pulso para vender y «hacer upgrade» cuando la familia ha ido aumentando o cuando nuestra economía mejoraba considerablemente.

Pero es curioso, siempre que compramos un nuevo hogar me digo que está es la casa definitiva. Y unos años más tarde, los precios de las casas que me miro no paran de aumentar.

Siempre queremos más. Los seres humanos somos inconformistas. O quizás es mi caso. O la adaptación hedónica. O lo que sea…

En todo caso, creo que es un privilegio poder tener este tipo de preocupaciones en el momento que vivimos hoy en día donde tanta gente sufre por tener un hogar.

Quizá, precisamente, por eso creo que era importante escribir este artículo.

¿Qué casa puedo permitirme? Puedo seguir aún aumentando el nivel (y precio) de mi hogar para dar respuesta (ahora exagero un poco) a mi insaciable búsqueda de más metros, más lujo y más no sé qué… ¿Tiene sentido? ¿Tengo el patrimonio?¿El salario? ¿El cash? ¿La capacidad de financiación?…

Pero sobre todo y mucho más importante lo que buscamos es dar respuesta de una forma más o menos matemática a la pregunta: ¿qué casa puedes permitirte?

¡Arrancamos!

Clica para ver el índice de contenidos

Si las finanzas personales no son lo tuyo, (y tienes un salario suficiente) intenta tener tu propia casa en propiedad

Una de las recomendaciones que más doy a amigos y conocidos que veo que tienen tendencia a despilfarrar es que se compren su propia casa.

Y sí, ya sé que quizá se pierden rentabilidad potencial o lo que tú quieras. Pero tú y yo sabemos de sobras que el que no sabe gestionar bien su dinero acostumbra a malgastar aquello que le sobra. La vida no es un excel. Y la vida de los despilfarradores mucho menos aún.

Comprar la vivienda en la que viven les «obliga» a malgastar menos dinero porque les sobra mucho menos y además la vivienda «actúa» de seguro por su falta de capacidad de gestión de finanzas personales.

Son gente que o bien (1)tienen tendencia a querer hacer el negocio del siglo y al final pueden acabar sin tener un techo donde dormir o simplemente (2) el dinero es un tema que apenas les ocupa (hasta que les falta claro).

Llegar a la jubilación sin tener tu hogar pagado es una situación que no recomiendo a nadie.

Sólo te lo recomiendo si vas sobradísimo de pasta. Si no es el caso, intenta tener tu propio hogar.

La regla con 4 condiciones para saber qué casa puedes permitirte

Hoy en día hay una parte de la población, sobre todo muchos jóvenes, que ni siquiera pueden vivir de alquiler. Eso me parece un problema gravísimo del que no hablaré en este artículo (porque como puedes imaginarte no tengo la solución).

Por otro lado, hay una parte de la población a la que las cosas les va más o menos bien económicamente hablando.

Para todos ellos, he creado un modelo (con cuatro condiciones básicas) donde te ayudo a ser consciente si estás invirtiendo en una casa mucho mejor o peor de lo que «deberías en base al modelo».

De todas formas, antes de explicarte el modelo, déjame decirte algo importante:

A tener en cuenta:

Si eres padre, creo que estarás de acuerdo conmigo que cuando más se disfruta una casa es cuando los niños viven contigo.

En mi opinión, tener 300 metros para vivir a los 60 años (sin tus hijos) es mucho menos valioso que tener por ejemplo 150 metros a los 40 años conviviendo en familia numerosa.

¿Y por qué te suelto esta milonga?

Porque este tipo de reflexiones no las tiene en cuenta el modelo. Así que ten cuidado cómo interpretas el modelo que te cuento a continuación.

Dicho esto, vayamos a ver el modelo.

La regla «4 veces 33»

Mi abuelo cuando era un niño cada vez que me encontraba después de un par de semanas sin verme me decía que dijera treinta y tres en voz alta y sin pausa varias veces seguidas.

Mientras decía 33, mi abuelo auscultaba mi pecho para comprobar «no sé muy bien el qué» (imagino si había un sonido raro en mis pulmones).

Luego sonreía y me decía:

– Estás muy bien, Alberto. No estás enfermo. Podrás ir al colegio mañana.»

Quizá desde ese momento el 33 es uno de mis números preferidos. Lo siento pero siempre me ha gustado ir al colegio.

Y éste, curiosamente, es el número que te ayudará a saber qué casa te puedes permitir.

Deberemos utilizar 4 veces este número mágico.

¡Empezamos!

PRIMER 33 – Tu cuota mensual hipotecaria es (máximo) un 33% tus ingresos netos mensuales

Esta es la regla más fácil de explicar porque es lo que te piden los bancos para gestionar sus riesgos de impago. Poco más que añadir.

Si quieres una hipoteca de 1.000 euros al mes de cuota debes (o debéis) ingresar 3.000 euros netos mensuales. Aquí puedes contar todo lo que ingresas limpio de gastos.

Es decir, si tienes ingresos de alquiler puedes incluirlos pero debes restar los gastos de alquiler que tienes. Algunos bancos no los tienen en cuenta, pero muchos otros sí.

Así que ya sabes, el primer 33 es fácil.

Tu cuota hipotecaria no deba superar el 33% de tus ingresos netos.

Para poder calcular la cuota hipotecaria de una determinada cantidad puedes utilizar el siguiente simulador.

SEGUNDO 33 – Tienes ahorrado al menos un 33% del valor de la casa que quieres comprar

El 33% del valor de la casa que quieres comprarte es la cantidad que necesitas para pagar la entrada, los impuestos y otros gastos asociados si consigues una hipoteca del 80% del valor del activo.

Más allá de que muchos bancos no te concederán hipotecas superiores al 80% del valor del importe de la vivienda que compres, no me parece nada sano hipotecarse al 90% o 100% del valor del activo. No lo recomiendo en absoluto.

Si aún no tienes el 33% del «dinero» que cuesta la casa que deseas en mi opinión tienes dos caminos a tomar:

(1) o bien bajas las pretensiones de tu casa,

(2) o bien ahorras más hasta el momento que puedes «permitirte» comprar la vivienda.

Olvídate de megahipotecas. Si no puedes, no puedes. Hay cientos o miles de otras casas más económicas en el mercado. No te saltes este 33. No te compliques la vida con una deuda más elevada del 80% del valor de tu casa.

TERCER 33 (3,3 en realidad) – El coste máximo de tu primera residencia no debería superar 3,3 veces tu salario bruto:

Si solo tienes 3,3 segundos para calcular el precio máximo de la vivienda en la que quieres vivir, multiplica por 3,3 tu salario bruto y ahí tienes el precio máximo aproximado de tu vivienda.

Por ejemplo, si tú y tu pareja tenéis un salario bruto de 100.000 euros juntos (50K euros cada uno) entonces la regla te dice que la vivienda en la que «deberías» vivir puede tener un coste máximo de 330K euros.

Esta regla al fin y al cabo es una simplificación rápida de la primera porque al final tu capacidad de endeudarte está muy relacionada a tus ingresos recurrentes.

De todas formas me parecía una regla muy ilustrativa y rápida porque todos tenemos claro nuestro salario bruto o el salario bruto de nuestro hogar.

CUARTO 33 (3,3 en realidad) – Tu riqueza total es 3,3 veces mayor al coste de tu primera residencia

Éste es «el 33» que probablemente más te va a coster (o doler). Pero a largo plazo es uno de los más importantes.

Lo primero que tienes que entender es que este objetivo es a largo plazo. Es decir, para personas de menos de 30 o incluso 40 años es difícil cumplirlo pues lo normal es tener «poca riqueza» a esas edades y por tanto la primera residencia ocupa un valor muy importante en el patrimonio total de una persona en ese momento vital.

La (¿triste?) realidad es que en España, la gran parte de riqueza personal está concentrada en la primera vivienda para la mayoría de las personas. Y eso no está ni mal, ni bien. Eso es la realidad. Mira a tu alrededor y mucha de las personas jubiladas que conoces probablemente tengan más del 50% (y del 75%) de su riqueza concentrado en su residencia habitual.

Bien, para aquellos más ambiciosos, esta regla «capa» el valor de tu casa a un límite que me parece más que razonable.

Además, esta regla también puede usarse para personas que no pueden hipotecarse puesto que no tienen ingresos recurrentes pero quizás si un patrimonio (que proviene de antiguas rentas, una herencia…).

A medida que tu riqueza aumenta esas casas de ensueño que ves en los portales pueden hacerte perder la cabeza. Por ello, y sabiendo que aprovechar la única vida que tenemos es fundamental me parece que esta regla te puede ayudar a no volverte loco.

¿Quieres comprarte una casa de 1 millón de euros para vivir?

Perfecto. No hay problema. Pero entonces deberás tener idealmente un patrimonio de 3 millones de euros. De esta forma, 2 millones de euros los invertirás y el resto los disfrutarás con tu hogar.

Si tu patrimonio es de 3 millones de euros y te compras una casa de 2,7 millones de euros, tu patrimonio no te está ayudando a ganar libertad, sino que te está esclavizando aún más pues el coste de mantener una casa de 2,7 millones de euros puedes imaginarte que no es despreciable.

Así que para aquellos que buscáis que las finanzas os ayuden a vivir con mucha más libertad no olvidéis esta cuarta y última regla.

Ya os aviso que es la regla más difícil de las cuatro para cumplir y que «es raro» poder cumplirla antes de los 30 o los 40. Pero… no la olvides nunca.

Cumplir el «cuarto 33» te hará (mucho) más libre.

El cuadro-resumen de «la regla de las 4 veces 33» : ¿Qué casa me puedo permitir?

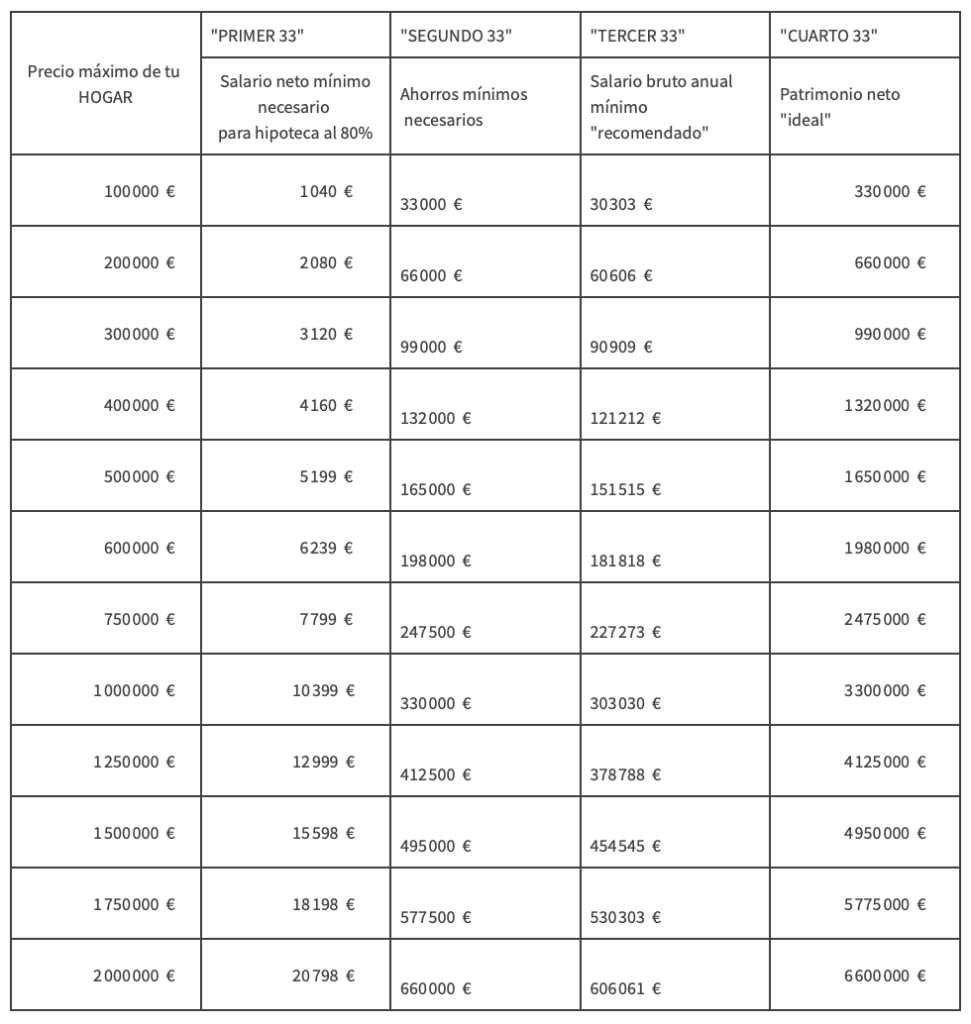

A continuación te adjunto un cuadro para que en función del importe de la casa que deseas veas el impacto de cada uno «de los 33» a cumplir.

Cuadro-resumen: ¿Qué casa puedo permitirme? Si quieres tener siempre actualizada esta tabla en función del tipo de interés puedes descargarte la tabla-herramienta

Fíjate que el patrimonio neto «ideal» acostumbra a ser «el 33» más restrictivo.

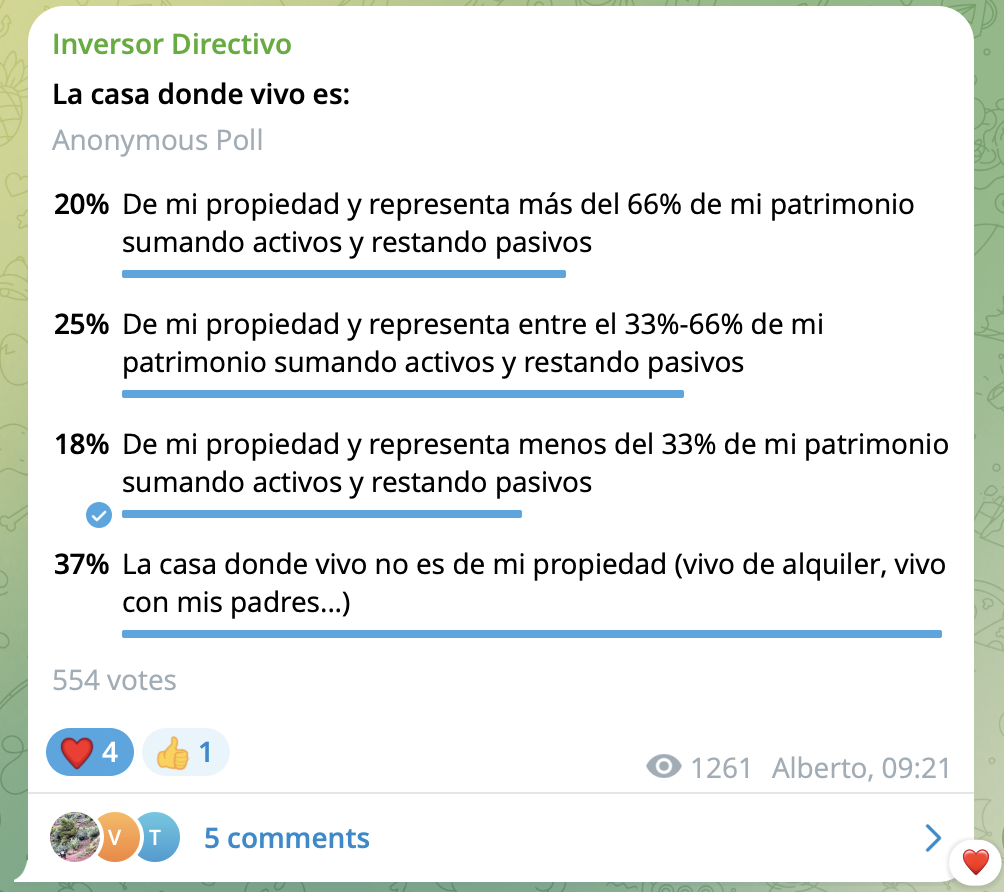

De hecho, en una encuesta reciente en mi canal de Telegram, menos de un tercio de los propietarios (fíjate que en la encuesta casi el 40% de los que respondieron no viven en su propio hogar) de su casa la cumplen.

Es normal, repito que cuando más joven seas, más difícil te será cumplir el «cuarto 33».

Recuerda que este cuadro puedes usarlo tanto si compras individualmente como si compras en pareja. Es evidente que en pareja el «primer 33» es mucho más asequible que individualmente.

Conclusión final

La respuesta a la importante pregunta: ¿Qué casa me puedo permitir? tiene dos potenciales enfoques.

1.- Para mucha gente la respuesta directa es sencilla. Se pueden permitir la que pueden pagar. Y ya está. Y esto normalmente lo define, «los dos primeros 33 de la tabla».

2.- Para otros, la cuestión es un poco más «triqui» porque tienen muchas más posibilidad.

Por ello, ¿cuánto dinero invertirás en tu casa es una decisión muy personal?

Y como te decía, a veces ser irracional y pasar olímpicamente del «cuarto 33» puede tener sentido.

Los niños solo son niños durante un tiempo y la utilidad marginal de una casa grande es mucho mayor con hijos que sin hijos en casa.

El objetivo del artículo y la tabla-herramienta es que reflexiones sobre cada uno de los cuatro 33 y que te pueda servir como punto de guía o referencia para iniciar una discusión (contigo mismo o con tu ser querido).

No te obsesiones con ningún 33.

Los primeros dos son requerimientos, los últimos dos son recomendaciones.

¿Qué casa me puedo permitir?

Espero que hoy lo tengas un poco más claro que ayer.

¡Qué pases un buen día!

Por cierto: la casa más bonita del mundo es la que (por supuesto) contiene más risas dentro. 😉

Foto que encabeza el post: Unsplash

Si quieres estar seguro que la tabla está actualizada con el tipo de interés actual o incluso modificar alguna de las 4 condiciones para adaptarla a tu situación personal descarga la herramienta-tabla a través de este enlace.

Gran contenido, y de mucha utilidad! Muchas gracias por compartir tus conocimientos.

Un abrazo grande.

David 😉

Me alegra saber que te aporta!

Saludos!

Completamente de acuerdo.

Había realizado algo similar para orientar en la compra de coche, la regla del 100/10, máximo un 100% de tus ingresos anuales (neto.. mejor que bruto) y hasta el 10% de tu cartera de ahorro-inversión

Si había más matices lo he perdido porque di de baja el dominio, no ad-sense no party para esta bitácora de perfil bajo.. no aportaba mucho su vinculación con la marca personal-profesional la verdad.

Podría ver si trastear cómo recuperarlo a blogspot, aunque hoy en día con redes sociales profesionales y otras ya no se requiere un weblog para «reforzar» marca personal, de hecho con buen contenido se puede operar en anónimo perfectamente como en tu caso. Así que igual mejor borrón y cuenta nueva nunca mejor dicho.

Enhorabuena por el éxito de tu blog con propósito editorial!!

Gracias! 😉

Con los aprendizajes de este mismo blog, otra posibilidad es invertir lo que tienes en inmuebles.

Con el cashflow de tener invertidos 200K, puedes alquilar un piso de 600K. Y aún mejor. Puedes luego hipotecarte al 95-100% y que los pisos de inversión te paguen tu primera vivienda (aunque no sé si te financiarán tanto con cargas previas aunque se paguen solas).

Ya sabemos que el cuento de la lechera puede acabar mal, pero tal vez podrías explorar estos números en una próxima edición para refutarlo 🙂

Por supuesto Nacho!

De todas formas no hay que menospreciar «el valor» de tener tu propio hogar. Es algo muy personal y que puede cambiar mucho en función de tu momento vital.

Gracias por tu comentario!

Kaixo Alberto,

Leo tu blog desde hace más de un año y la verdad es que me parece muy bueno. De hecho, uso más de una herramienta tuya como es la de revisión semestral de patrimonio.

La verdad es que estoy preparando lanzar un blog en el nicho del mantenimiento industrial en este comienzo de 2025. ¿Qué herramientas emplearías tú si tuvieses que empezar ahora? Mi idea es contratar la creación de una página web y la newsletter vía gmail a través de Fiver. La verdad es que no controlo este tipo de herramientas como el diseño web y mailchimp y estoy un poco perdido entro todas las opciones.

El resto de temas como el enfoque, el tono, el estilo del contenido etc lo tengo claros despues de todo me voy a inspirar en tu blog 😉

Solo darte las gracias!