En teoría la práctica y la teoría son lo mismo, en la práctica no lo son.

Albert Einstein

Debes ser consciente que la rentabilidad futura de tus inversiones a largo plazo depende en gran medida de cómo ponderas las inversiones de tu cartera.

En el siguiente artículo te muestro un par de estrategias de «ponderación»asset allocation» para que apliques la estrategia que más resuene en tu caso.

Existen muchísimos libros que intentan mostrarte cuál es la mejor forma de repartir tus inversiones a través de diferentes clases de activos. Para diversificar en renta variable por ejemplo uno de los mejores libros que existen es el clásico de William Bernstein, Expectativas racionales de inversión.

Podríamos invertir el resto de nuestras vidas en intentar crear modelos «perfectos» de asset allocation.

Pero tranquilo porque en el siguiente artículo no pretendo mostrarte “la mejor forma”.

Para nada.

Lo que pretendo mostrarte es dos formas distintas que a mi modo de ver pueden “cuadrar” bastante con la realidad y las posibilidades de muchos de los lectores y seguidores de Inversior Directivo.

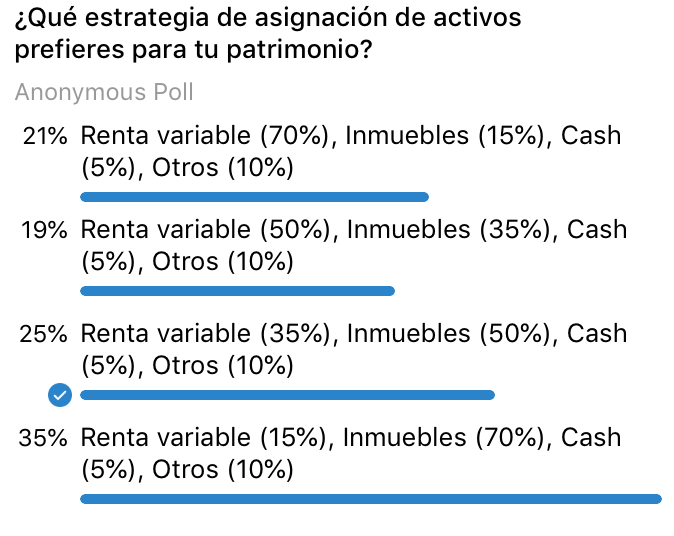

De hecho, existe mucha divergencia de opiniones al respecto.

Incluso dentro de mi propia comunidad, a pesar de que a la mayoría «os encanta» la inversión inmobiliaria, en una recién encuesta publicada en mi canal de Telegram el 40% afirmáis que preferís un peso superior de la renta variable en vuestra asignación de activos ideal.

Como siempre, vamos con los modelos propuestos mezclando racionalidad, pragmatismo y un toque de psicología.

Empezamos.

Clica para ver el índice de contenidos

Asset allocation “clásica o modelo más anglosajon»

Me cuesta horrores encontrar una traducción al español de «asset allocation» que me convenza y que suene mínimamente bien. Así que con vuestro permiso voy a continuar usando este término anglosajon.

Los americanos, los reyes de las finanzas por motivos evidentes dada la naturaleza de su propia economía, tienen un claro sesgo hacia la inversión en renta variable. Así que cuando los ricos americanos observan a los españoles (y su altísimo peso habitualmente en inversión inmobiliario) se acostumbran a poner las manos en la cabeza.

Los americanos aman la inversión en renta variable. Su bolsa de valores ha obtenido unas rentabilidades extraordinarias durante los últimos cien años y la mayoría de la población de más de 40 años está «invertida en renta variable» a través de diferentes productos (algunos de ellos con importantes ventajas fiscales).

Por ello, en la asset allocation «más clásica» el activo que mas peso tiene es obviamente la renta variable.

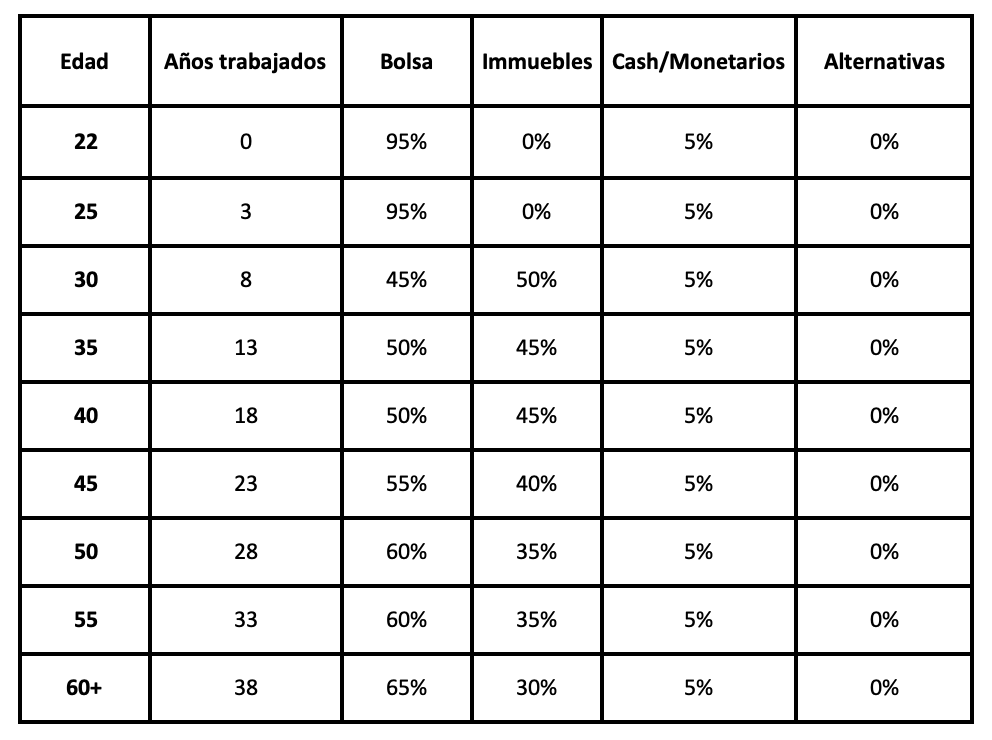

En la tabla inferior puedes observar una asignación clásica del patrimonio neto de un individuo o una familia “con patrimonio”. Incluso te diría que si los americanos auditaran este artículo te dirían que el peso de los inmuebles en este caso sigue siendo demasiado alto.

Antes de analizar las hipótesis de este asset allocation una nota rápida.

Ya puedes imaginar que si tu patrimonio es 0 o negativo la tabla de arriba se simplifica enormemente pues todo es 0. Así que para plantearte la pregunta acerca de cómo distribuir tu patrimonio lo primero que debes hacer es empezar a construirlo.

Hipótesis principales del «asset allocation clásico»:

- Mantiene una caja o fondos monetarios con mínimo riesgo y muy baja volatilidad alrededor del 5% o una cantidad suficiente como colchón de seguridad a edades jóvenes. Más adelante al crecer de forma importante el patrimonio neto, el modelo sigue manteniendo ese 5% para poder aprovechar buenas oportunidades que puedan surgir y por ello siempre se dispone de liquidez.

- La adquisición de la vivienda propia se produce alrededor de los 30 años. Por mucho que siempre encontraremos argumentos racionales a favor del alquiler en el eterno debate comprar/alquilar el inversor en cuestión quiere tener su propia casa porque entiende que cuando uno está jubilado no es un buen momento para preguntarse a menudo si el inquilino te subirá el alquiler hasta niveles que te dificulten su pago. Mi recomendación siempre se inclina hacia la posesión de una vivienda propia en edades avanzadas aunque eso implique una menor rentabilidad de nuestro capital. Es un enfoque que prioriza siempre la tranquilidad mental. Solo se vive una vez (no tiene sentido en mi opinión llenar tu cerebro con preocupaciones evitables).

- La renta variable es la base de la asignación patrimonial (el inversor invierte idealmente de forma mensual durante más de cuatro décadas y a través de fondo bien diversificados y de bajas comisiones). Por ello, a medida que su patrimonio crece la proporción de renta variable crece de forma importante (fuerza del interés compuesto).

- Respecto al patrimonio inmobiliario, el inversor dispone de su propia vivienda en la que vive y a lo sumo dispone de alguna otra pequeña inversión inmobiliaria que le suministra flujo de caja mensual adicional. Por ello la riqueza en renta variable acostumbra a pesar más del doble que la riqueza en inversión inmobiliaria.

Un inversor que utiliza el «asset allocation clásico», si la historia de los últimos 200 años se sigue repitiendo acabará obteniendo muy buenas rentabilidades. Al llegar a los 60 años vivirá en una vivienda de su propiedad y 100% pagada y su cartera de renta variable habrá alcanzado rentabilidades anuales reales (descontando la inflación) superiores al 3%-4% anual.

En el momento que el inversor se jubile deberá diseñar una estrategia de desinversión de su cartera de renta variable para poder obtener rentas adicionales a las de su prestación de jubilación si ha cotizado suficientemente. Si aplicamos la regla del 4%, con un patrimonio de 500.000 euros en fondos de renta variable podrá disfrutar de una mensualidad “limpia” (descontando impuestos) adicional de más de 1.300 euros mensuales.

Pero creo que hay otra forma de asset allocation que vale la pena analizar…

Asset allocation “modelo Inversor Directivo»

En mi caso (y en el de muchos de los seguidores de ID)… prefiero compartir una asignación patrimonial un poco distinta.

Vamos a ver mi asignación de activos preferida.

Creo que a algunos de mis seguidores os gustará mi enfoque (y a otros no tanto por supuesto, para gustos los colores).

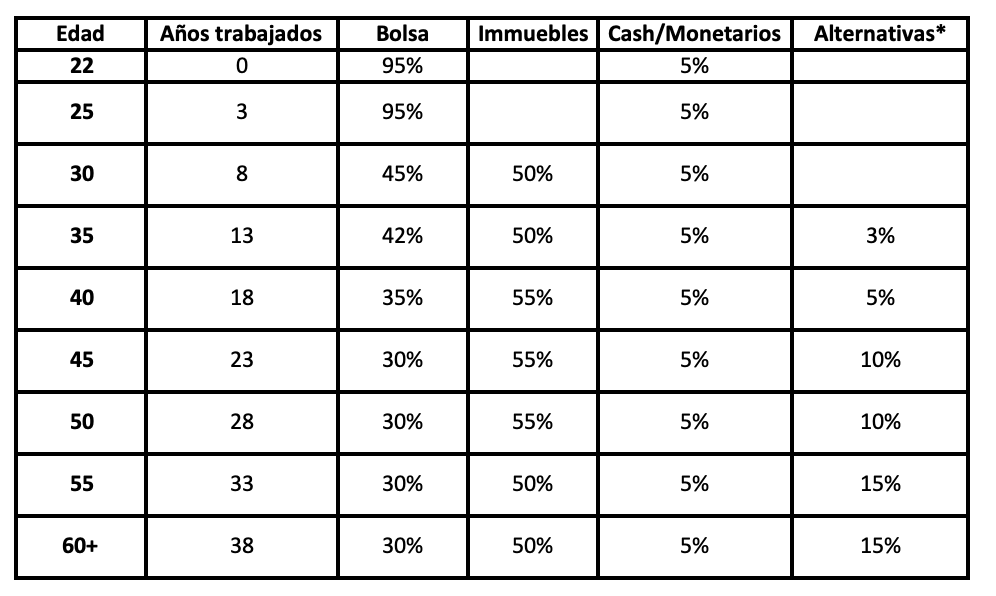

A continuación vamos a ver la tabla prometida:

Hipótesis principales del «asset allocation modelo Inversor Directivo«:

Fíjate que a los 60 años mi peso ideal de renta variable es menos de la mitad que en el primer caso “más clásico” y por otro lado los bienes inmuebles ocupan una parte muchísimo más importe.

¿Por qué más inmuebles en mi cartera preferida?

- Sobretodo por el poder de las rentas recurrentes. Las rentas recurrentes te regalan en mi opinión (mucha) más libertad.

Más libertad por ejemplo para dejar de trabajar antes si lo deseas pues no solo sabes cómo generar rentas adicionales sino que ya las generas.

Por ello, las rentas adicionales mes tras mes “te regalan” una seguridad en ti mismo que no siento del mismo modo con los dividendos en el caso de la renta variable. Mientras siento que las rentas inmobiliarias dependen principalmente de mi no siento para nada lo mismo con la renta variable. - Invierto mucho más en inmuebles también porque de esta forma aprovecho mi capacidad de apalancamiento de forma óptima. Todos tenemos una capacidad de apalancamiento. Usada de forma inteligente propulsa tu patrimonio neto. De igual forma «si la lías parda» te puedes arruinar. Es sencillo de entender.

- Al invertir mucho más en inmuebles, bajas obviamente el peso de la renta variable y como consecuencia tienes “menos sustos” ya que la volatilidad de la cartera es mucho menor (los inmuebles tienen una inercia mayor y las variaciones importantes existen pero son “mucho más lentas”).

- Al invertir mucho más en inmuebles, incrementas tus activos ilíquidos y por tanto te proteges (de nuevo) de decisiones poco meditadas y con un gran componente emocional.

El peso de las inversiones alternativas en el «asset allocation modelo Inversor Directivo»

Las inversiones alternativas juegan un papel importante en mi cartera. Como puedes observar en la tabla doy un peso importante a las inversiones alternativas (hasta un 15% en edades avanzadas). ¿Por qué?

Sencillo de entender. Las inversiones alternativas le ponen el picante a mi vida como inversor.

Invertir en start-ups con cabeza (estoy expuesto a centenas de ellas a través de inversión directa, a través de fondos de fondos de start-up, fondos seed y fondos VC) o invertir directamente en empresas privadas más tradicionales es una forma de invertir en activos alternativos.

No invierto ni en oro ni en monedas virtuales simplemente porque no soy quizás lo suficientemente listo para entender este tipo de inversiones. Hace años que lo comparto públicamente. Ahora el bitcoin parece que no va tan bien. Pero todo esto es muy cíclico y creo que podría acabar yendo bien (o no). Pero como no sé comprenderlo bien del todo no me meto. No son activos productivos (no generan rentas) ni el oro ni las monedas virtuales ergo no invierto. Punto final. No me importa perderme esa fiesta si finalmente sale bien.

Entender que en la vida perderemos un montón de buenas oportunidades de inversión es básico. No es necesario acertar siempre. Es necesario ser disciplinado, acertar solo en algunas y normalmente no perder (mucho) dinero en las inversiones que no van del todo bien.

Con las inversiones alternativas hay que empezar muy poco a poco porque son (muy) peligrosas. Si te pasas, ese picante te puede quemar el estomago.

Racionalmente no tiene mucho sentido invertir en inversiones alternativas porque muchas veces la rentabilidad esperada es negativa. A pesar de que en nuestra cabeza intentemos engañarnos, la mayor parte de fondos de VCs tienen retornos menores a los fondos de índices de renta variable.

Pero… es verdad que los fondos del primer cuartil obtienen retornos mucho mayores (de media).

Así que vigila con el picante. Busca el grado adecuado para tu situación personal para que no destroce ese plato que tanto te ha costado preparar.

El «Factor SB» : Un factor adicional que deberías plantearte

Hay otra clase de activo que no he incluido en mi análisis ni en la tabla pero que debes tener en cuenta.

Se trata del factor SB.

SB significa “Side Business”.

Monetizar algo “que te gusta” y “haces bien” es más accesible (que no fácil) que nunca gracias al mundo digital en el que nos encontramos.

En mi caso me aporta ya una cantidad importante de ingresos y probablemente es un factor que cada vez tendrá un mayor peso en mi cartera futura.

Obtener ingresos adicionales es un factor que al menos deberías plantearte. Siempre con un horizonte muy largoplacista y sostenible.

La mayor parte de proyectos online que veo empiezan con mucha fuerza y se desinflan poco a poco. El gran error que veo es las prisas que la gente tiene en “generar ingresos”. Muchos y rápidos.

Además, debes tener en cuenta algo importante:

La cantidad de ansiedad que «el factor SB» puede generarte también es un efecto a tener en cuenta.

Cuidar de tus hijos, tener vida de pareja, cumplir con la alta presión de tu trabajo, hacer deporte, tener vida social…

… y encima ponerse a escribir o a trabajar en tu proyecto a las 23h de la noche cada día.

¿Resultado?

La gente peta y abandona.

El «factor SB» es interesante que lo tengas en cuenta porque estoy convencido de que la importancia del mismo no dejará de crecer.

Pero tómatelo con calma y no idealices el factor SB porque hay un coste (importante) que debes comprender si en tu caso estás dispuesto o no a pagar.

Conclusión: el factor más importante que determina la rentabilidad futura de tu patrimonio

El “asset allocation” es a largo plazo el factor más importante que determina la rentabilidad futura de tu patrimonio. Un estudio del 1986 afirma que determina el 93,6% de los retornos de las carteras. Así que estamos hablando de algo con un impacto enorme.

Por ello, es importante que inviertas tiempo en entender tu punto de partida, tus capacidades, tus ambiciones y a partir de aquí construyas tu propio modelo de asset allocation.

El hecho de que tengas claro “a qué juegas” ya te dará una enorme ventaja. Cuando sabes a qué juegas puedes descartar en un segundo muchas oportunidades de inversión que solo consiguen despistarte de lo que realmente te importa.

Y lo que importa es que inviertas dónde inviertas lo hagas durante décadas, con un plan claro y que no te salgas de él en la primera curva (que vendrán y muchas) que encuentres en el camino.

¡Feliz travesía inversor! Y recuerda la importancia vital de la disciplina.

“La disciplina es el puente entre las metas y el logro.”

Jim Rohn

Foto que encabeza el post: El pastel de tus inversiones no es infinitamente grande. Debes trocearlo. (Fuente: Unsplash)

Y en tu caso: ¿te quedas con el modelo clásico de asset allocation o prefieres mi modelo con un peso más agresivo en inversión en inmuebles? ¿Nos lo cuentas en los comentarios?

Si te gusta mi forma de escribir descarga 2 de mis libros gratuitos a través de los siguientes enlaces:

- Descarga el libro “5 pisos en 3 años”. (Motivacional)

- Descarga el libro “10 estrategias para encontrar viviendas con alta rentabilidad”. (Metodológico)

Y si quieres más: Largoplacismo Inmobiliario: 222 páginas de sabiduría inmobiliaria.

Uno de los libros de inversión inmobiliaria mas vendidos (más de 2.100 lectores) y mejor puntuados en Amazon.

¡Hola, Alberto!

Me parece un post muy interesante, para reflexionar, como nos tienes acostumbrados.

Me llama la atención que no mencionas la renta fija, que forma parte de muchos modelos de distribución de activos. Personalmente, considero que, si gran parte de tu patrimonio son inmuebles, puedes obviar o reducir la renta fija, ya que la menor volatilidad de la inversión inmobiliaria podría jugar un papel similar en la cartera. ¿Opinas igual?

Gracias Raúl de nuevo por tu comentario.

Como diría aquél «la renta fija y yo no nos acabamos de llevar demasiado bien»…

Si bien es cierto que es un elemento que correla relativamente poco con la renta variable en mi cartera pesa poquísimo. De hecho lo poco que tengo en renta fija lo incluyo dentro del porcentaje de caja o monetarios en mi asset allocation.

¿Por qué? Al tener un peso en inmuebles superior a lo normal considero que las rentas que me dan los inmuebles juegan bien ese papel de anti-correlación con la renta variable. No pienso vender mis inmuebles así que ese es mi motivo. Y con ello creo que contesto a tu pregunta. Sí, el motivo es el mismo que afirmas en tu comentario.

¡Saludos de nuevo!

Hola Alberto:

Muchas gracias por tu blog porque nos sirve para formarnos. Quería preguntarte lo siguiente ya que estoy en esos dilemas de la vida (46 años). Tengo un piso en una zona turística donde vivo y hago vacacional, en ese modelo estoy cómodo. Por otro lado tengo un piso que compré en la burbuja y alquilo con una rentabilidad del 2,7%. Los ahorros los voy poniendo en Indexa y otros con lo que me proporcionan un 5%. Ante la tesitura de que por herencia reciba algún que otro inmueble, me he propuesto desinvertir y ponerlo en fondos ya que por liquidez y tema del interés compuesto me parecen mejor opción. Ahora leyéndote me gustaría que me orientaras ya que entre una opción y otra, veo que en los pisos el interés compuesto no está ya que sirve para pagar el apalancamiento o que sólo puedes cobrar un alquiler. Muchas gracias por tu ayuda

Hola jan,

Gracias por compartir tu duda.

La verdad es que todo lo que escribo es para que penséis y obviamente toméis las decisiones vosotros mismos obviamente.

Al invertir en viviendas el interés compuesto sí existe. Con la propia revalorización de la vivienda lo consigues y también con la subida de las rentas mensuales por inflación. Además, si tienes un buen flujo de caja mensual siempre puedes invertirlo en fondos indexados cada mes y aub incrementar más el efecto del interés compuesto.

La decisión que propones tiene ventajas y desventajas.

Lo que te recomiendo es que antes de lanzarte a una u a otra opción hagas bien los cálculos. Ten en cuenta sobretodo los impuestos que deberás pagar al vender la vivienda.

Saludos y me alegra que te hayas pasado por acá.

Saludos, muy buen post. En tu modelo propuesto de asset allocation, ¿qué estrategia llevarías para desinvertir?

Porque en el caso americano al tener gran cantidad en renta variable la regla del 4% les ayuda, pero en tu caso con inmuebles ilíquidos, ¿cómo llevas a cabo esta estrategia?

Saludos

Gracias Adrián.

Mi idea es no vender nunca los inmuebles porque solo con las rentas sería suficiente en mi caso.

Pero si por lo que sea no te ocurre lo mismo siempre puedes vender uno o más inmuebles al jubilarte y luego aplicar la regla del 4% con tu dinero invertido en una buena combinación de renta variable + renta fija.

Saludos!

Alberto, gran artículo como siempre, gracias.

Tengo unas pequeñas dudas:

-¿El % en inmuebles se obtiene teniendo en cuenta el valor total de las propiedades o únicamente el dinero aportado de tu bolsillo, sin tener en cuenta la financiación?

-Respecto a las inversiones alternativas ¿Qué recomiendas para aquellas personas que no tenemos acceso a fondos VC (tickets de entrada altos)? ¿Crees que puede merecer la pena dedicar un pequeño capital a oro o cripto?¿ Quizás prefieres no tener ninguna inversion alernativa en caso de que no puedan ser start ups?

Saludos y gracias!

Gracias Adrián,

Te contesto:

– El valor actual del activo menos el valor del pasivo actual.

– Personalmente no me siento cómodo con oro y cripto porque no son activos productivos. Así que no los recomiendo. Pero solo es mi opinión y obviamente puedo estar muy equivocado.

¡Saludos!

Hola Alberto,

Tal vez en el artículo de hoy (o mejor ya para otra vez, o para una versión actualizada) podrías incluir tu forma recomendada de rebalancear el asset allocation. En plan si es una vez al año o más, de qué depende, si tienes otros factores en cuenta, etc.

¿Tienes alguna regla o métrica que te diga cuándo es conveniente rotar un activo de la cartera inmobiliaria?

Por otra parte, ¿estás a gusto/tranquilo con sólo un 5% de liquidez? ¿Si te sale una oportunidad que requiere cash, ese 5% es suficiente como para poder cazar un chollo y además mantener margen de seguridad?

Gracias por tu gran trabajo divulgativo.

Un abrazo.

Gracias Arturo!

-Rebalanceo normalmente una vez al año si las diferencias de valor son importantes. Sino no lo hago.

-En la cartera inmobiliaria no roto activos aunque les pueda sacar mayor rentabilidad. El tiempo de gestión no me compensa.

-Un 5% de liquidez con un patrimonio importante es más que suficiente para aprovechar oportunidades. Si bien es verdad que a veces tengo más liquidez.

¡Saludos y gracias x tu comentario!

Hola Alberto,

Muchas gracias por otro gran artículo.

Una pregunta, ¿incluyes tu vivienda habitual dentro del asset allocation?

Saludos.

Hola Alberto , esta genial tu blog, pues tengo un patrimonio similar al tuyo , viviendas de alquiler fondos indexados y también cobas y azvalor .

Ahora me apetece algo de picante también y estoy buscando invertir en starups , me puedes decir a través de que fondos lo haces ?

Saludos

Hola Félix,

Te envío un artículo donde encontrarás en mi opinión los mejores fondos españoles para el tipo de inversión que comentas.

«Cómo invertir en start-ups y no arruinarse en el intento»

https://www.inversordirectivo.com/como-invertir-en-start-ups/

Saludos!

Hola Alberto,

cuando te refieres a bolsa, quieres decir 100% acciones, es decir Renta Variable?

Saludos,

Exacto!

Un nuevo miembro de esta comunidad por aquí! Muy buen post (igual que el resto que estoy leyendo).

Quería preguntarte qué porcentaje dedicarías a la formación, actualmente a mis 34 dedico alrededor del 10% a esta partida, lo veo como una inversión igual que cualquier otra. ¿Qué opinas de este porcentaje? Entiendo que con los años esa partida la iré bajando.

Muchas gracias por compartir tu trabajo.

Gracias Luis!

Yo no creo en porcentajes fijos para la formación.

Muchos «gurús» te dicen un porcentaje fijo para que les compres sus cursos. Eso a mi modo de ver es interesado y no honesto.

Yo creo en formarse siempre. Y eso en ocasiones implicará gastarse más o menos dinero.

Pero el coste más grande de la formación acostumbra a ser tu tiempo.

Eso no vuelve más. Pero vale la pena.

Saludos Luis y bienvenido!