Luke Skywalker fue llamado a la fuerza oscura en muchas ocasiones.

Su padre (a estas alturas quiero pensar que ya no hago spoiler) sólo al final de la primera trilogía se arrepintió de haberse dejado seducir por esa poderosa fuerza.

Al invertir en viviendas de alquiler que no te ocurra lo mismo.

No te dejes seducir por la fuerza oscura de un cash flow extremo.

Es mucho más divertido y largoplacista ser un «maestro Jedi» de los buenos y viajar a la velocidad de la luz junto a Han Solo y Chewbacca por estas maravillosas galaxias que tenemos la suerte de disfrutar dentro de nuestro pequeño planeta Tierra.

Que la fuerza te acompañe y que el poder de un exceso de flujo de caja positivo no te seduzca antes de que sea demasiado tarde.

La fuerza del cash flow positivo

Parece la búsqueda del Dorado.

A los que nos gusta invertir en inmuebles entendemos claramente que el cash flow positivo (o flujo de caja positivo) en una inversión inmobiliaria nos hace casi invencibles.

El cash flow positivo nos transforma (casi) en superhéroes y nos permite poder sortear dificultades futuras.

Pero un poco de calma. No nos aceleremos. No seamos extremistas y entendamos como siempre “el big picture”.

Como os anticipaba al inicio del artículo, los fans de Star Wars ya sabéis que la fuerza tiene un lado oscuro. Lo mismo ocurre con el cash flow positivo.

Existe un lado oscuro que debes tener en cuenta y en el que no debes caer. Un lado oscuro que no debe corromperte.

Una inversión en la que tengamos flujo de caja positivo pondrá dinero en nuestra cartera todos los meses. Y por tanto mientras nos aporte dinero, no supondrá un quebradora de cabeza en nuestra economía doméstica.

Pero cuando buscamos inversiones con un muy buen flujo de caja a veces pagamos un precio excesivo en forma de riesgos de liquidez.

A veces son inversiones difíciles de vender (mala liquidez) debido a su estado de conservación o la zona en la que se encuentran.

En otras ocasiones pagamos un precio excesivo en cuanto a riesgo asumido. Por ejemplo pueden ser inversiones con importantes reformas a realizar y en las que podemos encontrarnos con sorpresas que no habíamos previsto que disminuyan mucho nuestra rentabilidad final hasta el punto que puedan hacer peligrar nuestro flujo de caja.

Clica para ver el índice de contenidos

Diferentes formas obtener un buen flujo de caja positivo en una inversión inmobiliaria

Cuando se trata de conseguir un buen cash flow es necesario entender las diferentes palancas que existen. Existen diferentes formas de conseguir un flujo de caja positiva.

A continuación analizamos las más importantes para que puedas entender las que más te convienen y puedas también comprender su lado oscuro para poder evitarlo.

Comprar con una rentabilidad «mega-bruta» por encima del 7%

La palanca más importante para obtener un flujo de caja es, obviamente, comprar viviendas con altas rentabilidades de alquiler.

Para que tengas una regla clara: «rentabilidades brutas de cabeza” de alrededor de un 4% pueden tener un flujo de caja neutro (o cercano).

¿Y cómo se calcula “la rentabilidad bruta de cabeza” te preguntarás? Es un sencillo cálculo que siempre hago en mi cabeza donde divido el total ingresos anuales entre el precio de la vivienda sin impuestos.

Es un cálculo muy rápido y el número es obviamente aproximado. Pero cuando está fracción da como resultado un 3%-5% (siempre hay diferencias de ciertos costes de mantenimiento en cada inversión, las características de la hipoteca, tiempo de la vivienda vacía…), esa inversión no tendrá un flujo de caja positivo o si lo tiene será muy pequeño e irrelevante.

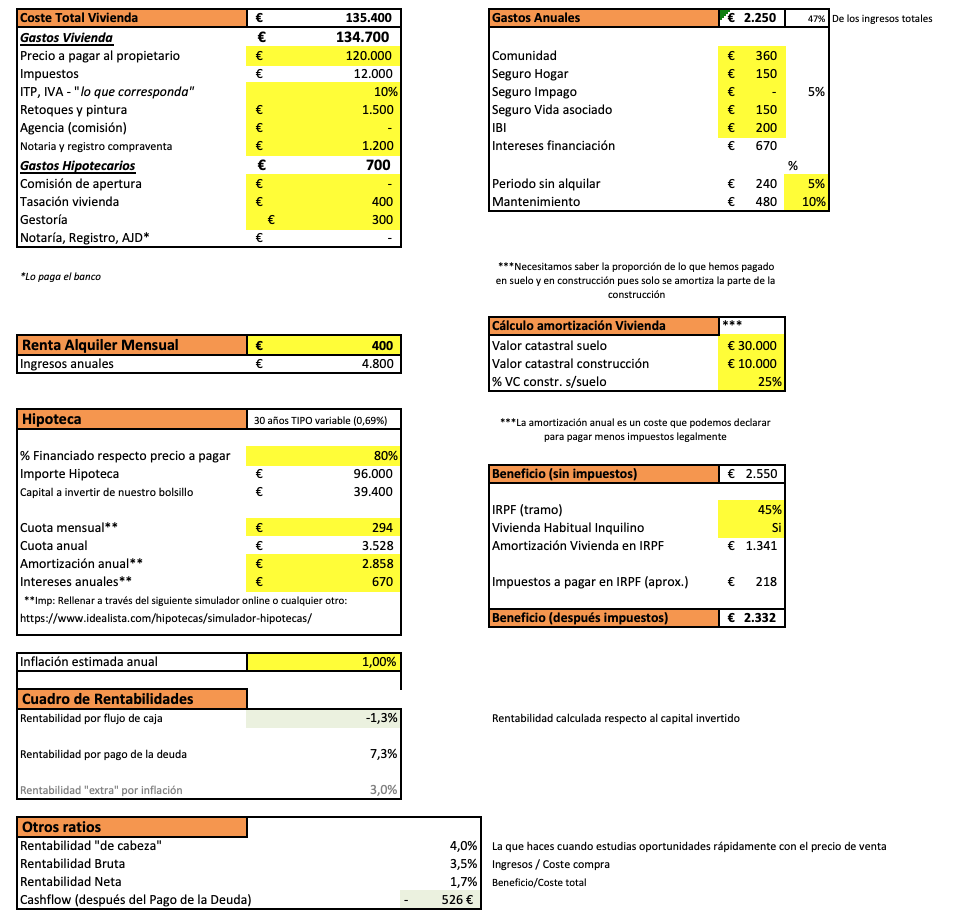

Fíjate en la imagen de la hoja de cálculo inferior como al comprar una vivienda que nos cuesta 120.000 euros y conseguimos alquilarla por 400 euros al mes conseguimos un flujo de caja mensual neutro o ligeramente negativo. En el ejemplo sale un flujo de caja anual negativo de 526 euros).

La «rentabilidad de cabeza» de esta inversión sería el resultado de dividir 400 x 12 meses entre 120.000 = 4,8/120 = 4%

Estas inversiones de arriba son “patrimonialistas” y durante décadas no ponen caja en tu bolsillo. La rentabilidad que obtienes se basa en la amortización de la vivienda y la potencial inflación que pueda existir en el futuro.

Cuando subes ese ratio al 7,0% o más de “rentabilidad bruta de cabeza» la cosa cambia considerablemente.

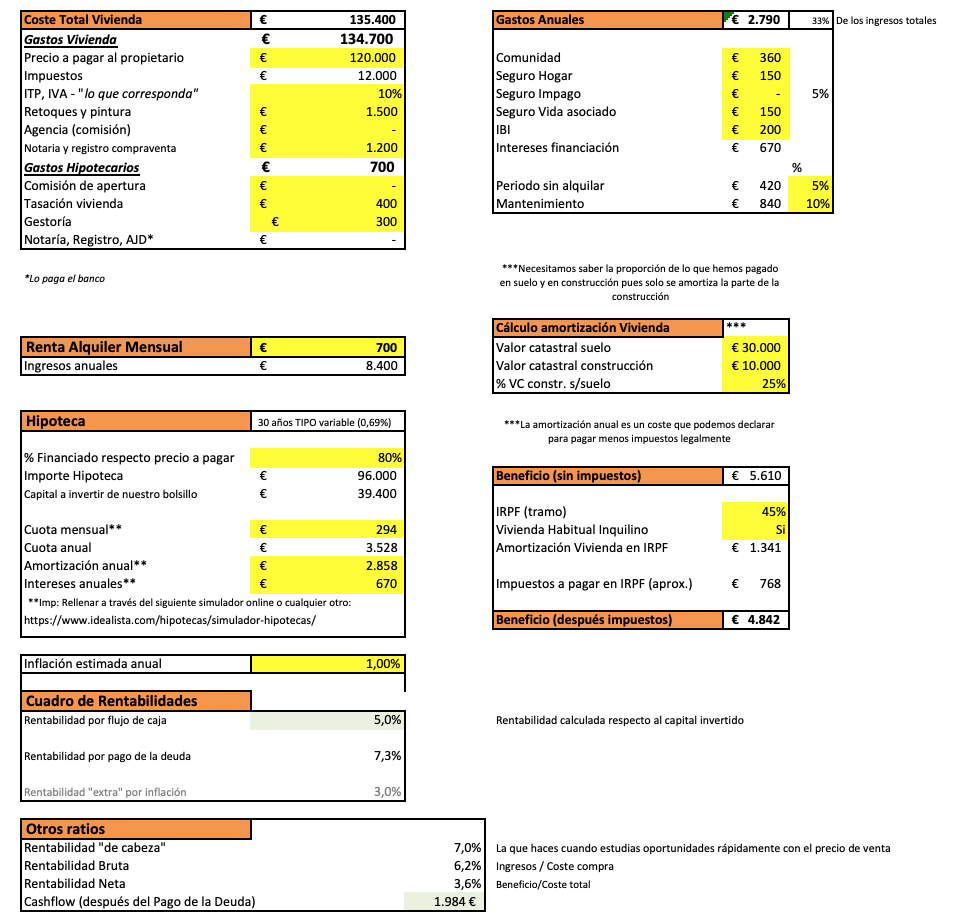

Fíjate al final de la hoja de cálculo inferior como al comprar una vivienda que nos cuesta 120.000 euros y conseguimos alquilarla por 700 euros al mes conseguimos un flujo de caja anual de casi 2.000 euros anuales.

La rentabilidad de cabeza de esta inversión sería el resultado de dividir 700 x 12 meses = 8,4/120 = 7%.

El lado oscuro al comprar vivienda con altísimas rentabilidades:

Existen inversiones muy riesgosas con rentabilidades altísimas sobre el papel. Algunos ejemplos pueden ser:

- Inversiones en zonas muy conflictivas.

- Inversiones donde hay okupas desde hace años y que te será muy difícil sacar (y van a regalarte muchos quebraderos de cabeza).

- Inversiones en las que hay que hacer una reforma estructural (y que en muchas ocasiones te acaban costando más tiempo y más dinero de lo inicialmente planificado).

- Inversiones en viviendas con problemas legales (por ejemplo: vivienda que no han respetado por ejemplo la normativa de edificación).

Así, que vigila con aquellas inversiones a priori super-rentables.

Que el lado oscuro de una teórica altísima rentabilidad no termine por engañarte.

Aumentar el tiempo del préstamo hipotecario

A mayor duración de la hipoteca, mayor flujo de caja mensual te regalarán tus inversiones inmobiliarias.

Los bancos normalmente ponen el límite de tu hipoteca cuando cumples los 75 años. Es decir, si tienes en estos momentos 50 años te será muy difícil obtener un préstamo hipotecario con una duración superior a los 25 años.

De todos modos, como con casi todo en la vida hay un precio a pagar. En este caso, el precio a pagar es que finalmente vas a acabar pagando más intereses dado que el préstamo hipotecario tendrá una duración mayor.

Sobre la duración de la hipoteca tiendo a recomendar pedirla de la mayor duración posible debido a que maximiza nuestra flujo de caja mensual y debido a que es fácil disminuir el tiempo de duración de una hipoteca (simplemente amortizando parcialmente el préstamo e indicando que deseamos disminuir el tiempo del préstamo manteniendo el importe de la cuota mensual que abonamos).

Pero en algunos casos no es lo más inteligente hacerlo de esta forma.

- Si nos hipotecamos a tipo fijo, el tipo hipotecario aumentará considerablemente si nos hipotecamos por encima de los 20 años de duración (algunos bancos no dan hipotecas a tipo fijo a más de 20 años o aumentan de forma muy considerable su coste por motivos obvios).

- Si visualizamos la inversión inmobiliaria como complemento a nuestra jubilación. Al desear tener “una pensión suplementaria” en el momento que dejemos de tener ingresos por nuestro trabajo puede ser interesante hacer coincidir el fin del préstamo hipotecario con nuestra edad aproximada estimada de jubilación. De esta forma, sacrificaremos flujo de caja en los años en los que más ingresos disponemos para poder beneficiarnos de un flujo de caja mucho mayor de la inversión justo en el momento que más lo necesitamos (al jubilarnos).

El lado oscuro al aumentar la duración del préstamo hipotecario

Si aumentas la duración de la hipoteca, lo que en realidad estás haciendo es pagar a largo plazo más intereses y en el caso que el interés sea variable estás sujeto a potenciales cambios del tipo de interés a décadas vista. También al pagar menos cuota mensual te será más fácil hipotecarte adicionalmente lo que puede convertirse en un arma de doble filo si no sabes controlar tu grado de apalancamiento.

Reducir cantidad a hipotecar al aumentar la entrada desembolsada

Si no usamos nuestra capacidad máxima de endeudarnos por un determinado activo y pagamos una entrada mayor en realidad estamos maximizando nuestro flujo de caja futuro (a cambio de desembolsar obviamente más cash en el momento de la compra).

Este hecho disminuye el ROI (cash on cash) de la operación, pero a cambio disminuye el riesgo de la misma debido a que nuestra deuda es menor.

Puede ser una opción para aquellos inversores a los que les incomoda el apalancamiento excesivo o también para aquellos que tienen exceso de caja y que no encuentran “destinos de inversión atractivos y alternativos”.

Una vez tienes tu margen de seguridad en caja cubierto (recomiendo 2 años de necesidades para aquellos que tienen familia a su cargo) no tiene mucho sentido “tener tu dinero durmiendo” en cuentas que apenas generen rentabilidad.

El lado oscuro al aumentar la entrada inicial desembolsada

Corres el riesgo de descapitalizarte.

Muchas empresas quiebran normalmente por falta de caja. No por falta de rentabilidad. Y eso es una pena. Que no te ocurra a ti. Descapitalizarse puede suponer que debas acabar vendiendo activos a precio de derribo por necesidades que no habías previsto con anterioridad.

Recuerda que la vida es maravillosamente impredecible. Siempre ten algo de caja en tu bolsillo.

Subir el precio del alquiler

Tus ingresos mensuales de alquiler subirán en un futuro si existe inflación. Y desde hace cientos de años siempre ha habido inflación en las economías de mercado.

¿No crees que lo más normal es que siga habiendo algo de inflación en el futuro a largo plazo? ¿Cuál crees que es la manera más fácil de los gobiernos de disminuir su deuda en términos reales?

Obviamente generando inflación a través de la política de tipos de interés de sus respectivos bancos centrales.

En momentos de inflación como el actual el flujo de caja de nuestras inversiones ha aumentado considerablemente. A pesar de que el gobierno ha prohibido durante unos meses subir los alquileres más allá del 2% de forma excepcional incluso con una subida del 2% de los ingresos de alquiler tu flujo de caja tiende a aumentar.

Los costes asociados al alquiler que suben con la inflación (impuestos, derramas, comunidad) normalmente no representan más allá del 25% de tus ingresos totales mensuales del alquiler (en una buena inversión inmobiliaria).

Y por tanto, aunque suban el 2% o incluso más su impacto negativo es mucho menor que el 100% de incremento que puedas repercutir de subida en tus ingresos.

Respecto a los costes de tu préstamo hipotecario que deberían representar idealmente como máximo el 60% de tus ingresos de alquiler (mejor si son inferiores al 50%) no varían en absoluto si hay inflación en el caso que tengas una hipoteca de interés fijo contratada.

Y si tu interés es de tipo variable obviamente existe una correlación importante entre la inflación y la subida de tipos. Pero en general, dado el enorme endeudamiento tanto público como privado en los países desarrollados existe claramente niveles de tipos de interés de los bancos centrales que no podrían alcanzarse ya que destrozarían las finanzas públicas y privadas. Con lo que la subida inflacionaria de nuestro préstamo hipotecaria está (en mi humilde opinión) «artificialmente topada».

En este último aspecto es muy fácil encontrar alarmistas ahora que el euríbor ha subido medio punto en 4 meses avisándote de que el fin del mundo se aproxima y que en 4 meses el euríbor subirá 2 puntos porcentuales. Pero seamos serios, las posibilidades de que eso ocurra son mínimas y van en contra de la estabilidad de la economía que es el principal objetivo y la “raison d’être” de los bancos centrales y su política monetaria (y más en Europa). Aunque en economia, jamás digas jamás.

El lado oscuro de subir los precio de alquiler

Creo que si me conoces ya puedes intuir por dónde irán los tiros a estas alturas. Al subir el precio de alquiler estructuralmente, corres el riesgo de perder el inquilino y por tanto de aumentar la rotación de tus viviendas.

Más rotación implica mayores quebraderos de cabeza y menor rentabilidad en forma de rentas perdidas cuando la vivienda no está alquilada.

Si eres largoplacista, no hay nada mejor que tener un inquilino que vive tranquilo en tu vivienda sin temer subidas temerarias debido a la ruleta rusa que en estos momentos se ha convertido la inflación.

Foto: Unsplash

Hipotecarse a tipo variable

Ahora que parece que vienen curvas con los tipos de interés los decibelios de la discusión acerca de cuál es la mejor opción aumentan. Hay algo que tenemos que tener claro. No tenemos ni idea de lo que ocurrirá en el futuro. Lo vuelve a repetir para que quede claro. No tenemos ni idea de lo que ocurrirá en el futuro.

Sí. Parece que en el futuro los tipos de interés deben subir con fuerza para frenar la alta inflación que estamos viviendo. Pero habrá que verlo.

En todo caso, lo que es importante es que entiendas que cuando te hipotecas a tipo variable. Siempre pagas menos al inicio. Y cuando te hipotecas a tipo fijo siempre paga más al inicio. Este sencillo concepto debes tenerlo claro.

La mejor decisión (respecto a variable/fijo) depende de cada situación personal.

- Si “vas sobrado de caja” y crees que esa situación va a continuar así durante mucho tiempo invertir a tipo variable es una opción creo que a priori más interesante. Porque si suben los tipos siempre estás a tiempo de amortizar.

- Si “no vas sobrado de caja”, situación habitual de muchos inversores, invertir a tipo fijo te va a dar una tranquilidad mayor y menos potenciales sorpresas a cambio de un pago mayor de intereses los primeros años.

La gracia de la hipoteca a tipo de interés variable es que puedes aumentar la duración de la misma sin mucho problema. Y a mayor duración, mayor flujo de caja libre. Así que debes saber que si tu obsesión es el flujo de caja una hipoteca de muy larga en duración a tipo de interés variable maximizará tu flujo de caja los primeros años. Pero como todo en la vida tiene un precio. Y ese precio es una mayor incertidumbre a medio plazo de tus costes hipotecarios.

El lado oscuro de hipotecarse a tipo variable

¿Quién ganará la Champions League el año que viene? ¿Volverá el Madrid a remontar partidos perdidos de forma estructural?

¿Cómo serán los tipos de interés de aquí a 15 años?

Las preguntas de arriba sirve para hacer tesis doctorales de economistas que aún no han aprendido que en economía adivinar el futuro es algo tan incierto como lo es intentar adivinar el tiempo que hará el día de tu boda a meses vista.

Si te hipotecas a tipo variable en viviendas para alquilar recuerda cumplir dos premisas para no acabar cayendo en el lado oscuro:

- Compra activos con márgenes de seguridad importantes para poder afrontar importantes subidas de tipos en el futuro.

- Mantén siempre caja en tu bolsillo para poder amortizar si la cosa se complica en exceso al haber subidas muy importantes de tipo.

Comprar viviendas antiguas

Al mismo precio de compra y con la misma renta de alquiler un piso nuevo será siempre más rentable que un piso viejo. Este concepto es importante. Creo que es bien fácil de entender. Las derramas y los costes de mantenimiento serán menores.

Ojo que los costes de mantenimiento suponen un coste oculto de importes no despreciables. En viviendas muy antiguas y en mal estado los costes de mantenimiento pueden ser superiores al 10% de los ingresos del alquiler. Mientras que en viviendas más nuevas esos costes pueden, también estructuralmente, estar por debajo del 5%.

¿El problema? Normalmente el incremento de precio de una vivienda nueva no compensa el punto anterior.

Por esta razón la mayoría de inversores adictos al «cashflowpositivismo» tienden a comprar viviendas muy antiguas para maximizar «el cash flow del Excel».

Igual es lo que tu prefieres también. No es mi caso. Personalmente, me inclino por un punto medio. Viviendas de máximo 25 años que disfrutan de las ventajas de ambos mundos. Coste de adquisición relativamente bajos (en comparación con los costes prohibitivos de las nuevas) y costes de mantenimiento muy inferiores a las viviendas de 50 años (porque estructuralmente están construidas con materiales de mucha más calidad).

Encuentra tu término medio ideal y ten en cuenta en tu hoja de rentabilidad este importante coste oculto.

El lado oscuro de comprar viviendas antiguas

Cambiar tuberías es caro. Cambiar la electricidad también.

Al comprar viviendas muy antiguas para maximizar tu cash flow observa lo que no se ve.

En lo que no se ve a simple vista es donde podrás dejarte mucho dinero.

Así que el riesgo de comprar un activo con muchas décadas es que las derramas y/o reparaciones se conviertan en un gasto prácticamente recurrente.

Recuerda una máxima.

Por mucho que reformes, un piso antiguo siempre será un piso antiguo.

Busca el equilibrio entre lo que se cae a trozos y aquello que es nuevo y está sobreinflado en precio. «In media virtus«. Como con casi todo lo importante de la vida.

Evitar periodos vacíos de alquiler

Tu gestión de tu inversión va a determinar si tu vivienda está sin alquilar un 15% del tiempo o un 3%. Ahí hay cientos de euros (o incluso pueden ser miles depende del tipo de inversión) de flujo de caja anuales de diferencia.

Así que cuando más hábil seas en alquilar la vivienda rápido y bien mejor flujo de caja tendrás.

Por cierto la parte del bien es mucho más importante que la parte del rápido. Alquilar a una pareja que están 7 años en tu vivienda tardando tres semanas en hacerlo es mucho mejor que tardar en alquilar 2 días a una pareja que al cabo de 15 meses se van. Puedes seguir si te interesa mi método de alquiler que expliqué en este artículo para que maximices la calidad y la baja rotación de tus inquilinos. Es una gran inversión.

Si amas tu flujo de caja, encuentra grandes inquilinos.

El lado oscuro de evitar periodos vacíos de alquiler

Los futbolistas dicen que solo hay algo peor que estar en el banquillo: estar lesionado. En ambos casos no juegan y un futbolista que no juega no es feliz porque no puede ejercer su profesión. Incluso por mucho dinero que gane afirman no ser felices. Empatizo.

Una vivienda que has comprado para alquilar «solo es feliz» cuando está alquilada. Punto final. No te compliques la vida. No caigas en el lado oscuro de poner un precio de alquiler irreal.

Pon un precio de mercado. Y un precio de mercado en una zona con una demanda media te debería permitir alquilar tu vivienda a un buen inquilino en menos de un mes (o máximo mes y medio). Si eso no ocurre, sólo pueden ocurrir un par de cosas. O el precio de la renta es totalmente inadecuado o tu vivienda no tiene demanda. Lo primero tiene solución, lo segundo normalmente no la tiene (solo vender la vivienda lo antes que puedas e incluso a pérdidas).

Que la avaricia no rompa el saco. Alquila tu vivienda. Cuida a tus inquilinos. Actualiza tu vivienda invirtiendo algo de CAPEX cada cierto tiempo. Propietario sano in inquilino sano.

Cuadro resumen con ventajas y desventajas (el lado oscuro) al buscar un buen flujo de caja positivo

| Palanca | Ventaja | El lado oscuro |

| Comprar con una rentabilidad mega-bruta por encima del 7% | Margen de seguridad importante en el flujo de caja | ¿“Riesgo alto» en algunas inversiones:? Inversiones en zonas conflictivas. Inversiones con okupas. Inversiones en las que hay que hacer una reforma estructural. Inversiones en viviendas con problemas legales… Ojo. |

| Aumentar tiempo del préstamo hipotecario | A mayor duración de la hipoteca, mayor flujo de caja mensual | Pagar a largo plazo más intereses y en el caso de que el interés sea variable estás sujeto a potenciales cambios del tipo de interés. Incertidumbre mayor. |

| Reducir cantidad a hipotecar al aumentar la entrada | Disminuimos riesgo al apalancarnos menos y aumentamos flujo de caja | ¿Riesgo de descapitalizarte? Cuando no tenemos caja tomamos decisiones irracionales |

| Subir el precio del alquiler | Sube tu flujo de caja y tu margen de seguridad | ¿Aumento de rotación de inquilino con sus costes asociados en forma de disminución de ingresos y más gestión activa por el lado del inquilino? |

| Hipotecarse a variable (más barato, más largo plazo) | A corto plazo menor pago de intereses vs tipo fijo | Aumento de incertidumbre a medio y largo plazo. Inversión sujeta a “movimientos tectónicos” de flujo de caja si escala el tipo de interés |

| Comprar viviendas antiguas | «Lo viejo” tiene un coste inicial mucho más bajo que puede ayudarte a maximizar tu flujo de caja | Altos costes de mantenimiento estructurales que pueden erosionar tu flujo de caja y tu paciencia |

| Evitando periodos vacíos de alquiler | Una buena gestión de inquilinos maximiza la duración de los periodos de alquiler y por tanto maximiza ingresos | La precipitación admitiendo inquilinos rápidamente para no tener periodos vacíos puede jugarte una mala pasada si el inquilino no ha pasado “un buen control de calidad» |

No te obsesiones solo con el flujo de caja

Al inicio, cuando empiezas a construir tu patrimonio inmobiliario quizás buscar más flujo de caja es una estrategia muy habitual. Luego, los inversores tendemos a balancear nuestra cartera con inversiones «más patrimonialista».

No hay estrategias correctas o incorrectas. Para nada.

Lo importante es que entiendas el coste a pagar al usar una estrategia u otra. Porque esa «sabiduría» quizás no te hará más rico pero sin duda te hará vivir mejor pudiendo anticiparte y prepararte para afrontar problemas futuros.

Solo se vive una vez. Ya que vives utiliza el lado bueno de tu fuerza.

Con tus inquilinos: Ayúdales y exígeles a partes iguales. Haz el bien. Gana dinero.

Vive tu vida y deja a tus inquilinos tranquilos para que puedan vivir la suya.

Que la fuerza os acompañe en esta «aventura largoplacista».

Feliz entrenamiento pequeño «Padawan».

Foto que encabeza el post: Evita caer en la fuerza oscura aprendiendo y planificando (Unsplash)

¿Alguna forma adicional de maximizar el flujo de caja que quieras compartir con la comunidad? ¿nos lo cuentas en los comentarios?

Si te ha gustado el post suscríbete a Inversor Directivo para no perderte ningún contenido (existe cierto contenido que sólo publico a través de mis Newsletters).

Hace un par de meses he actualizado 2 de mis libros tanto en contenido como en continente. Obviamente son libros llenos de historias formativas. Descárgalos a través de los siguientes enlaces:

- Descarga el libro “5 pisos en 3 años”. (Motivacional)

- Descarga el libro “10 estrategias para encontrar viviendas con alta rentabilidad”. (Metodológico)

Magnífico post, como siempre.

Un saludo.

Gracias Santiago! 😉

Hola Alberto,

me viene genial tu post porque llevo unos días dándole vueltas a una oportunidad y no tengo claro si me estoy ocecando demasiado…

A favor:

-Rendimiento bruto >8% en el peor de los casos (en mi zona es casi imposible sacar >6%).

-Rentabilidad inmediata.

-Precio compra muy bajo (35k) + lavado de cara básico (2k).

-Reformado (ventanas, suelo, caldera nueva, alicatados).

-Pegado a Universidad, Ayuntamiento, institutos, casco antiguo…

-Complicado instalar ascensor, edificio de bajo + 2 alturas. 120€ comunidad al año.

En contra:

-Vivienda en edificio antiguo (1960). Posibilidad de derramas para tejado en próximos 30 años. 12 vecinos.

-Vivienda en zona con pérdida de población, pero en uno de los mejores barrios.

-Cashflow «bajo»: 500€/año estimado.

-Complicado obtener hipoteca <50k.

-Sin opción a garaje. Zona con aparcamiento de pago.

¿Cómo lo ves? ¿Estoy cayendo en el lado oscuro?

Dime dónde está que me la compro yo 😀

PD: soy Darth Vader 😉

El joven o el mayor?

😉

Este artículo me ha encantado. Se nota todo el trabajo que hay detrás de él.

Muchas gracias por compartirlo

Gracias Luis!

Hay mucho trabajo sin duda pero compensa cuando veo que os aporta a muchos!

Saludos!

Interesantes reflexiones, sólo una aclaración sobre el ejemplo numérico: si simulo una hipoteca de 96.000 euros al 1,5% y 25 años me sale una cuota de 383,94 euros mensuales no los 246 que indicas en el ejemplo, ¿cuál es el importe correcto? No sé si estoy haciendo algo mal o es un error. Gracias.

Gracias Borja por la aclaración!

Tenías toda la razón. Arreglado.

No cambia para nada el mensaje pero es una buena aclaración sin duda la tuya.

Saludos!

Grande Alberto 🙂

Qué grande verte por estos lares! 😉

Cómo siempre super interesante.

Pero en grandes ciudades cada vez es más complicado poner tantas banderas rojas a la hora de invertir.

Por ejemplo pisos antiguos con una reforma pueden ser muy buena inversión, hay mucha oferta y poca demanda.

Gracias Paloma por compartir…

Sin duda.

Lo importante es entender ventajas/desventajas y coste/beneficio!

Saludos!

Diego según lo describes es una súper oportunidad, coincido con el compañero, como digas dónde está vuela… 😃

Bueno, hablando más en serio las oportunidades hay que analizarlas en profundidad, estoy seguro que lo harás y no te dejarás llevar únicamente por los costes de adquisición + puesta en funcionamiento en relación al futuro alquiler estimado.

Mucha suerte ¡¡¡

Alberto sigue dando en el clavo, inversión inmobiliaria y Star Wars… me flipan ¡¡¡

No es ningún chollo. Es un edificio viejito en una ciudad deprimida que pierde población poco a poco… nula apreciación del inmueble. Y un cashflow de 500€/anuales durante 20 años… yo no lo veo tan claro, de ahí que plantee mis dudas.

Es muy interesante este debate con respecto a esta inversión.

Gracias por compartirla!

Al final, sin duda, lo que marca la diferencia es la situación personal y los objetivos de cada uno!

Saludos!

Gracias Fede!

A mí también me chiflan ambos temas. Uno nunca puede dejar de aprender de ambas temáticas 😉

Muchas gracias por el artículo. Muy clarificador!

Me alegro Celia que te haya aportado!

Saludos!

Por aportar mi granito de arena y por es de utilidad para alguien más, este es mi cálculo mental rápido para estimar la rentabilidad de una vivienda:

-Divido el precio de compra por el alquiler mensual:

– Si el precio es menor de 150 meses: Posible oportunidad

– Si está próximo entorno a 300 meses: Compra patrimonialista

Gracias Jesús por compartir tu método!

Muy práctico 😉

Me gustaría que me dieras alguna sugerencia para alguien con 63 años con plazos de hipoteca hasta los 75 ¿qué alternativas habría y cómo capitalizarse si fuera el caso?

Muchas gracias y un saludo

Hola Antonio,

Es una difícil pregunta. No te voy a engañar.

Seguro que hay casos de gente que lo ha conseguido.

En todo caso algunos principios que deberías seguir en mi opinión son:

– La rentabilidad debe ser lo suficientemente alta para que seas capaz de tener cash flow positivo con tan poco espacio de tiempo de amortización. Este es el concepto clave de la operación.

– A mayor rentabilidad, obviamente el riesgo puede aumentar. Por ello, conoce muy bien la zona donde inviertes.

– Si te hipotecas además de hipoteca con préstamo personal ten cuidado porque aún te resultará más difícil conseguir un buen flujo de caja.

– Si es tu primera vez extrema aún más las precauciones.

Espero te ayude Antonio.

Te envío un fuerte abrazo!

¡¡Cuánta sabiduría Alberto!! No deja de sorprenderme tu capacidad de análisis y de comunicación sobre cualquier tema.

Amplísimo post que no me cansaré de releer. ¡Felicidades!

¡Gracias una vez más por tu comentario Vicente!

El excel con el que realizas los cálculos de ejemplo se puede descargar de algun sitio?

Hola Jordi,

Gcs por tu comentario.

No está disponible en este momento.

¡Saludos!

Hola, no entiendo exactamente del cuadro de rentabilidades la casilla de «rentabilidad extra por inflación». De dónde sale ese 3%?

Gracias!

Hola Marc,

Si solo pagas la entrada de una vivienda y lo demás lo pagas a crédito y hay una inflación anual del 1%, tu riqueza crece mucho más rápido que la inflación debido al efecto apalancamiento.

Espero que ahora te quede más claro.

!Saludos!

Alberto.

Un post, con unos apuntes MAGNIFICOS.

– Rentabilidad Mega Bruta

– Pisos de alrededor de 25 años

-El Juego de la Hipoteca con Mas o menos Importe inicial.

-Inquilinos de Larga Estancia.

muy buen Post.

me lo guardo

Me alegro saber que te ha aportado Honorio 😉