¿Cuántos pisos debes tener para vivir de rentas? ¿En qué tipo de viviendas deberías invertir para acelerar el proceso? ¿Cuánto tiempo necesitas para recuperar tu inversión? ¿Qué riesgos innecesarios estás asumiendo?

A partir de mi experiencia, te explico todos los detalles (lo bonito y lo no tan bonito también) para que decidas si vivir de rentas de inmuebles es una realidad que te gustaría alcanzar.

Suena muy bien.

Invierte en inmuebles y vivirás de rentas.

Un titular perfecto.

Corto, potente y con un efecto para la audiencia espectacular.

Además, es alcanzable.

Y lo digo de verdad. Sin duda lo es.

Pero debajo del titular, que es la punta del iceberg, se esconde un trozo de hielo enorme.

¿Te quedas y te enseño todo el iceberg?

Empezamos.

Mira.

Entre garajes y viviendas, tenemos en estos momentos 20 propiedades. 18 de ellas alquiladas a largo plazo.

Mi primera inversión inmobiliaria la hice hace unos 17 años. Ahora tengo casi 40.

Era el año 2003. Compré una vivienda por 200.000 euros y en el año 2006 (justo antes de la crisis) la vendí por 300.000 euros.

100.000 euros en 3 años de beneficio bruto.

Con poco más de 20 años. Pas mal, ¿no?

Pero resulta que fue pura suerte.

Comprar por chiripa en un mercado que sube y vender por chiripa en un momento álgido.

Si en el año 2006 hubiera existido la plataforma de Inversor Directivo habría podido escribir un post titulado:

«¿Cómo ganar 100.000 euros en 3 años invirtiendo sólo 60.000 euros de tu bolsillo y trabajando 3 horas al año?»

El post hubiera tenido muchas visitas. Y probablemente muchos comentarios.

Y mi ego se habría inflado.

El problema es que del año 2009 al año 2014 me tendría que esconder debajo de una lápida porque el método que conté sólo funciona cuando el precio de la vivienda crece un 15% anualmente. Es decir, nunca en los últimos 13 años.

Cuando confundimos output con input podemos tener problemas.

El output es el resultado. Y puede ser bueno debido a un buen input (un buen trabajo previo) o debido al azar.

Y, vigila, porque puede ser malo también a pesar de un buen input.

Así que ahora, desde la experiencia de casi 20 años de inversor inmobiliario, te contaré lo que de verdad pienso acerca de vivir de rentas de inmuebles alquilados.

Si fuera Murakami (que no lo soy obviamente) el título del post traducido al inglés podría ser:

What I talk about when I talk about living from my real state investments?

Seré claro y directo.

Sin filtros (es decir como siempre).

Disparo.

Clica para ver el índice de contenidos

Las cálculos para vivir de rentas con la inversión inmobiliaria

De entrada, vamos a definir cuánto dinero necesitas para vivir de rentas. Es obvio que depende de cada caso particular.

Creo que la mediana salarial en España se encuentra entorno a los 17.000 euros brutos. Así que vamos a definir como objetivo ganar 1.200 euros mensuales limpios.

De esta forma, seríamos capaces de generar rentas equivalente a un salario mediano español.

No digo que sea lo que tú necesitas. Sólo digo que es la mediana española (que no la media) y por ello es el salario más repetido. Así que nos servirá de referencia.

Seguimos.

La siguiente pregunta sería:

¿Para ganar 1.200 euros mensuales limpios cuántos pisos necesitas tener alquilados?

La palabra clara en la pregunta anterior es «limpios».

Olvidaros de los importes de las rentas de alquiler. Aquí lo que importa es aquello que te queda en tu bolsillo cada mes.

Si ingresas 3.000 euros mensuales en alquileres pero tus gastos asociados a esos alquileres son de 3.500 euros mensuales ya te puedes imaginar que cada día que pasa necesitas más dinero para mantener tus inversiones.

Aquí buscamos lo contrario. Buscamos generar 1.200 euros mensuales que sean la diferencia entre los ingresos mensuales y todos los costes mensuales (incluido impuestos).

Por ello, vamos a intentar entender cuántos pisos necesitamos.

Hay una realidad en la inversión inmobiliaria:

Cuanto más económica es la vivienda que compramos más rentable (porcentualmente) acostumbra a ser.

¿Qué precio de alquiler siempre tienen mucha demanda?

Vamos a pensar en una pareja en la que los dos cobran la mediana salarial española. En este caso su salario mensual limpio entre los dos es de 2.400 euros.

Esto implica que en su caso podrían destinar al alquiler sin muchos problemas unos 720 euros mensuales (un 30%). Como son una pareja que piensa mucho en su futuro prefieren buscar una vivienda de alrededor de 600 euros mensuales.

De esta forma podrán incrementar más su ahorro e inversión. Al fin y al cabo quieren vivir sólo unos años de alquiler. Después quieren comprar su nido. Y ¿quién sabe? Quizás incluso aumentar su familia.

Así que vamos a pensar en alquileres de 600 euros mensuales.

Pasemos a la siguiente pregunta:

¿Cuánto cuestan las viviendas que se alquilan por 600 euros mensuales?

Ahí, ahí… Esta es una pregunta crítica.

Y es la pregunta donde me lincháis (con buena fe) según la respuesta que os dé. La realidad es que la dispersión de precios es muy grande.

Y esta es la gracia del negocio inmobiliario.

Es muy fácil comprar pisos que cuestan 145.000 euros o más que apenas puedes alquilar por 600 euros al mes.

Del mismo modo también puedes encontrar viviendas (aunque deberás esforzarte mucho más) en las que inviertas apenas 75.000 euros más los correspondientes impuestos y también alquiles por 600 euros al mes.

Las segundas son más viejas. Requieren más mantenimiento. Están en peores zonas. No acostumbran a tener ascensor y a veces requieren de algún tipo de reforma más o menos importante.

En las grandes capitales españolas es muy difícil encontrar viviendas por «sólo 75.000 euros«. Pero a medida que te alejas de ellas o buscas en capitales de provincia menos «glamurosas» es más fácil encontrar este tipo de oportunidad cuando uno busca con método y persistencia.

El problema de estas viviendas tan rentables es que tienen más riesgo. Riesgo de derramas futuras y sobretodo riesgo de inquilino.

La calidad del inquilino no es tan buena. Y por ello sabemos que la probabilidad de impago puede subir.

Y nosotros queremos vivir de rentas, claro.

Pero también queremos dormir con una cierta tranquilidad por las noches.

Porque ir por la vida sin haber dormido bien tampoco es un buen plan.

Vamos a suponer que somos unos inversores que buscamos rentabilidad al mismo tiempo que tener una buena calidad de sueño nocturno.

Por ello nos planteamos inversiones de viviendas de 110.000 euros (ni tan económicas como las de 75.000€ ni tan caras como las de 145.000€) que podamos alquilar por 600 euros al mes (como ejemplo en una de mis últimas inversiones pre-COVID adquirí una vivienda con un precio de 122.000 euros y fue alquilada rápidamente por 675 euros mensuales).

Son inversiones rentables y que pueden tener un riesgo moderado-bajo si hacemos una buena selección de inquilino.

Es un escenario posible en un radio de 30Km de prácticamente todos los lugares de España.

Así que potencialmente es algo que podrías hacer.

Pues bien, he hecho todos los cálculos por ti (de hecho al final del post en el anexo lo podrás comprobar con todo lujo de detalle e incluso con algún toque de humor).

Los números hablan por sí sólos (ya los mirarás más adelante en una tabla que verás y en el anexo – ahora, créeme, sigue leyendo).

Una forma de ganar un salario de 1.200 euros limpios mensuales es invertir en 10 viviendas de 110.000€ de coste por vivienda .

Toma ya.

Y me quedo tan ancho.

Y tú te quedas pensando y con una cara un poco desencajada: «¡10 viviendas para ganar SÓLO un salario de 1.200€!»

Hay algo que no te acaba de cuadrar o que no logras entender bien del todo.

Normal.

Pero, la gente que tiene 10 viviendas son ultra-ricos, ¿verdad?

Yo que quería invertir en viviendas…

«…Y resulta que viene ahora este tal Inversor Directivo y me cuenta que voy a ganar un salario mileurista después del curro que supone invertir en 10 viviendas.»

¿Pero tú de que vas Alberto? ¿Quién te has creído que eres? Jugar con mis ilusiones con tus cálculos que debes hacer en tus hojitas de Excel.

Ya veis que esto de escribir muy pronto por las mañanas a veces desarrolla mi parte más «gamberra«.

Calma.

¿Me has seguido hasta ahora? No te vayas que ahora empieza la fiesta de los detalles.

Y en los detalles siempre es donde existe la diferencia entre un buen inversor y uno normalito.

Te adjunto una tabla donde he resumido los cálculos principales de nuestra inversión tipo.

| Concepto | La inversión de 110K |

|---|---|

| Precio compra vivienda | 110.000€ |

| Alquiler mensual | 600€ |

| Flujo de caja mensual (aprox.) | 120€ |

| Aumento patrimonial mensual por amortización de deuda (aprox.) | 220€ |

| Número de Viviendas para salario de 1.200€ mensuales | 10 |

| Ahorro aportado x vivienda | 36.000€ |

| Capital total necesario para conseguir el salario mensual | 360.000€ |

| Deuda inicial por vivienda | 88.000€ |

| Deuda total inicial (si compráramos todas las viviendas de golpe) | 880.000€ |

Como te he anticipado en una inversión rentable (vivienda de 110.000€ alquilada a 600€) y bien gestionada nos pone en nuestro bolsillo casi 120 euros mensuales (más de 1.400 euros anuales).

Pero también, es evidente que su te fijas en la tabla anterior, además cada año nuestro patrimonio aumenta adicionalmente en otros 2.400 euros que es la cantidad en la que disminuimos la deuda.

Así que si hacemos las cosas bien durante los próximos 30 años esta vivienda nos generará este flujo de caja anual (suponiendo que no cambian ni el tipo de interés ni los ingresos por alquiler – que ya es mucho suponer) y la vivienda estará pagada.

En ese momento «estaremos en otra dimensión» y los flujos de caja mensuales se multiplicarán por tres o incluso por cuatro ya que no tendremos ninguna hipoteca asociada.

Pero claro son 30 años (o la duración de la hipoteca que hayas elegido – habitualmente 20, 25 ó 30 – teniendo en cuenta que a menor duración de la hipoteca menor flujo de caja pero mayor incremento patrimonial anual por amortización de deuda hipotecaria).

¿Y si quiero ir más rápido?

Todos queremos ir más rápido.

Pero a veces si te pasas de velocidad ocurren accidentes. Sobretodo si has bebido un poco, ¿verdad?

Vamos a ver cómo ir un poco más rápido pero con el cinturón de seguridad abrochado y conduciendo de forma segura, ¿de acuerdo?

La tabla mágica: ¿Cómo vivir de rentas invirtiendo en pisos de alquiler de una forma más acelerada?

Por lo tanto, si queremos «ganarnos» un salario de 1.200 euros mensuales necesitamos invertir en 10 viviendas como las de 110.000 euros que os he comentado anteriormente.

Ahora veremos algunas formas de acelerar la llegada a ese salario invirtiendo en viviendas.

Pero no te engañes, algunas requieren de mucho más tiempo por tu parte que una simple gestión semi-pasiva, algunos aumentan el riesgo considerablemente con los consecuentes dolores de cabeza.

Y te muestro una completa tabla para que todo lo entiendas un poco mejor.

Analicemos bien la siguiente tabla donde verás los números y las rentabilidades en función de si invertimos en una vivienda que nos cuesta 75.000€, 110.000€ o 145.000€:

| Tipo de Inversión | Agresiva | Estándar | Sin negociar ni buscar como «il faut» |

|---|---|---|---|

| Precio compra vivienda | 75.000€ | 110.000€ | 145.000€ |

| Alquiler mensual | 600€ | 600€ | 600€ |

| Flujo de caja mensual (aprox.) | 200€ | 120€ | 40€ |

| Aumento patrimonial mensual por amortización de deuda (aprox.) | 135€ | 220€ | 265€ |

| Número de Viviendas para salario de 1.200€ mensuales | 5 | 10 | 30 |

| Ahorro aportado x vivienda | 25.300€ | 36.000€ | 46.300€ |

| Capital necesario para conseguir el salario mensual | 126.500€ | 360.000€ | 1.389.000 |

| Deuda inicial por vivienda | 60.000€ | 88.000€ | 116.000€ |

| Deuda total inicial si compráramos todas las viviendas de golpe | 300.000€ | 880.000€ | 3.480.000€ |

| Riesgo de Activo | Alto | Medio | Bajo |

| Riesgo de Deuda | Bajo | Medio | Alto |

| Liquidez vivienda | Baja | Media | Alta (puedes bajar el precio para vender rápido) |

| Gestión | Semi pasiva | Pasiva | Pasiva |

| Estrategia | Flujo de Caja + Patrimonial | Flujo de Caja + Patrimonial | Patrimonial |

Esta tabla da mucho que hablar.

Si te fijas bien hay mucha información a analizar.

¿En cuántos pisos tengo que invertir si quiero generar un salario para mí?

Ya lo ves. La tabla habla de forma clara.

5, 10 ó 30 pisos. La diferencia en el número será el tipo de viviendas en las que inviertes.

Cuanto más económicas sean las viviendas más rápido podrás llegar a generar esos dichosos 1.200 euros mensuales para ti.

Pero vigila. Cómo casi todo en la vida es una arma de doble filo.

Los pisos más económicos son los más rentables pero en parte lo son porque tienen asociado un riesgo mayor (por zona, por tipo de vivienda, por estado de conservación…).

Muchos suspiran cuando ven estos números y piensan:

¿Si para tener un salario como la mayoría necesito invertir en 5, 10 o 30 viviendas esto es muy difícil?

Y en parte. Tienen razón.

Invertir en viviendas no es para todo el mundo.

No te equivoques. No es un tema de gente rica. Tampoco lo es sólo para los jóvenes de menos de 30 años que tienen toda la vida por delante. Para nada. De verdad no creo que sea eso.

Invertir en viviendas para alquilar está hecho para aquellos que son capaces de levantar la cabeza y mirar a largo plazo. Aquellos que son disciplinados y que no buscan el pelotazo rápido.

La verdadera magia de la inversión en viviendas para alquilar

Fíjate lo que ocurre si levantas un poco la cabeza.

Cada mes generas más de 300 euros de patrimonio en los 3 tipos de inversión que te he mostrado.

En las inversiones de los pisos más económicos, el patrimonio principalmente lo generas por flujo de caja. Mientras que en los más caros lo generas principalmente por la disminución de la deuda que automáticamente ocurre mes tras mes cuando vas pagando las hipotecas asociadas a las inversiones.

En los dos casos más favorable de inversión (la de los pisos de 75.000€ y 110.000€), si sumas los beneficios que obtienes de los flujos de caja y la amortización por deuda en algún momento entre el sexto y el décimo año ya habrás recuperado de sobra toda tu inversión inicial.

Y obviamente seguirás teniendo un activo que te genera flujo de caja cada mes y patrimonio tanto por su apreciación en valor como con la disminución de su deuda asociada.

Y además, verás que una parte muy importante (a diferencia de otros tipos de inversión) del resultado, depende de ti.

En la inversión inmobiliaria, casi todo depende de ti, eres el CEO de tus inversiones

En la inversión inmobiliaria eres el CEO de cada inversión.

El riesgo es tu habilidad para seleccionar, preparar y alquilar las viviendas. Por este motivo me gusta tanto la inversión inmobiliaria.

Si haces las cosas bien, tus resultados dependen poco del mercado y de factores externos y mucho de tu gestión. En unos pocos años la bola de nieve se puede ir haciendo cada vez mayor porque tu habilidad y tus conocimientos también irán creciendo.

Entonces, ¿qué tipo de inversiones inmobiliarias debo realizar para vivir de rentas?

Ya has visto en la tabla que si quieres vivir de rentas con (relativamente) poco capital a aportar y unos pocos pisos (5 hemos visto en el ejemplo) deberás buscar inversiones de alrededor de 75.000€ que se alquilen por 600€ mensuales.

Pero, ¿es esta la estrategia adecuada para todo el mundo?

Probablemente no.

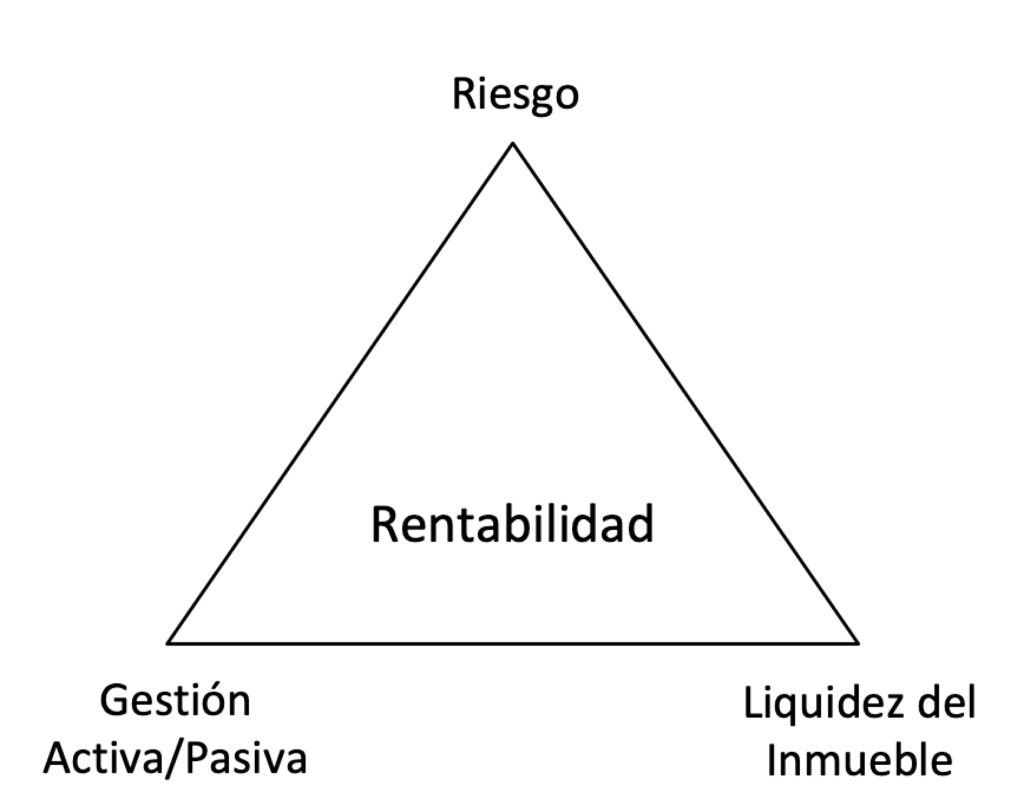

Te adjunto un triángulo de cosecha propia para que tengas en cuenta varios factores cuando inviertas en viviendas para alquilar.

De entrada analiza donde quieres situarte en cada uno de los vértices:

Gestión pasiva/activa: ¿Quieres gestionar más pasivamente o más activamente tus pisos?

Probablemente si estás dispuesto a gestionar más activamente podrás obtener mayor rentabilidad.

Viviendas muy pequeñas con bastante rotación de inquilinos, alquiler por habitaciones o viviendas turísticas son ejemplos de gestión inmobiliaria más activa que generan mayor rentabilidad que alquilar una vivienda a una pareja de jubilados en la que vivirán probablemente hasta el final de sus días.

En mi caso busco maximizar la gestión pasiva, pero mi caso no es relevante aquí.

Lo único relevante es ¿qué quieres tú?

¿El riesgo siempre es relativo? Reduce las diferentes incertidumbres que existen y reducirás los riesgos de cada operación

- Si conoces una zona muy bien, el riesgo de zona baja.

- Si eres un manitas, el riesgo de reforma baja.

- Si trabajas en un banco, el riesgo de financiación baja.

Así que no vayamos con fórmulas prefabricadas para calcular el riesgo.

El riesgo está principalmente ligado a la incertidumbre que te genere (a ti) cada nueva oportunidad inmobiliaria.

Cuanta más incertidumbre, mayor riesgo asumirás. Por lo tanto, el trabajo de un buen inversor inmobiliario es reducir su incertidumbre en su toma de decisiones.

Si inviertes en un bloque que no conoces hay incertidumbre de saber cómo serán los vecinos y la comunidad. ¿qué debes hacer para reducir esa incertidumbre?

Respuesta:

Preguntar a todo el mundo: vecinos, comunidad, agencia inmobiliaria, bares próximos y hasta los gatos que pasean por la noche. De esta forma reduces la incertidumbre.

¿Por cuánto se alquilará una potencial operación? De nuevo hay incertidumbre.

Respuesta: pregunta, pregunta y pregunta. A veces podrás reducir la incertidumbre mucho y a veces sólo un poco. Incluso algún seguidor del blog me cuenta que ha publicado anuncios falsos (antes de comprar la vivienda) para estimar la demanda (en mi caso no me gusta hacerlo así).

Pero recuerda que el camino se recorre andando. Por ejemplo: para reducir la incertidumbre de una determinada reforma deberás preguntar muchísimo e ir acompañado de profesionales que sepan del tema.

Pero hasta que no hagas tus primeras reformas no serás un crack estimando costes de reformas.

Normal. C’est la vie.

Pero no te equivoques. Si compras con un buen margen de seguridad tienes margen para cometer «pequeños errores» de estimación.

Liquidez: ¿Y si necesitas transformar tus viviendas en dinero?

Hay muchos tipos de vivienda. Algunas mucho más líquidas que otras.

Y sobretodo debes ser consciente que hay viviendas en las que una vez inviertes es muy difícil salirse de esa inversión rápidamente y transformar «tocho en dinero» rápidamente.

Esto acostumbra a ocurrir especialmente con las viviendas con déficits importantes.

Sé muy consciente de este punto.

Al invertir en una vivienda sin ascensor y de más de cincuenta años pagarás mucho menos que en una vivienda igual con ascensor y con parquet en el suelo.

¿Pero?

Si por lo que sea necesitas vender tu inversión puedes tardar mucho más (sudor y lagrimas).

O no. Nunca se sabe. Cada caso es una historia.

Cuando mejor sea la vivienda la liquidez es menos problemática porque siempre tienes la opción de disminuir agresivamente su precio para convertirla en liquidez.

Si tu vivienda es muy económica porque su estado no es bueno, entonces la palanca de disminuir agresivamente el precio es menor porque el precio ya se encuentra en una zona extremadamente baja y la elasticidad de la demanda no es tan fuerte en viviendas en muy mal estado.

A 10 años vista: una estrategia que pocas veces falla

Invertir en viviendas rentables (de las de 75.000€ o 110.000€ que te generan 600 euros mensuales de alquiler) para alquilar a más de 10 años vista casi nunca falla.

¿Y sabes por qué?

- A 10 años vista podrás, normalmente, vivir varios ciclos económicos. Y en casi todos los periodos completos tendrás ganancias adicionales por la apreciación del valor de la vivienda. Pero, ¿sabes? eso no importa porque si lo haces como te he mostrado en ese periodo ya has pagado toda tu inversión inicial. Y por tanto tienes un activo que te genera caja y patrimonio todos los meses independientemente de la fluctuación de su valor de mercado.

- Además, a 10 años vista, puedes ir comprando gradualmente más viviendas. Sin prisa pero sin pausa. A medida que aumenta tu experiencia, aprendes a disminuir el riesgo de cada operación y por ello puedes escalar con mucha más seguridad.

Y recuerda, a los 30 años (o a los 20 o 25 años, depende de la duración de tu hipoteca) los 1.200 euros mensuales se convierten en más de 3.600 euros mensuales (sin tener en cuenta la inflación). La magia es que la hipoteca ha desaparecido y todos sus costes asociados (como el seguro de vida) también.

De 1.200€ mensuales a 3.600€ mensuales. Eso sí que cambiaría la vida a muchos.

Además el final de las hipotecas, suele coincidir con periodos de menos actividad profesional y por ello es un complemento a una potencial pensión (… ¿qué pensión? ¿la del estado? en fin…) que básicamente te permite olvidar los problemas que el dinero puede ocasionar en tu vida.

Pero claro, es algo a muy largo plazo.

Y ya se sabe que hoy en día, la sociedad nos enseña a buscar lo rápido.

La sociedad exige la pastilla de matrix.

Pues bien, invertir en inmuebles no consiste en eso. No hay pastilla de matrix.

Consiste en crear valor a través de un largo paseo en el tiempo.

Así que si te gusta pasear y tomarte la vida a tu ritmo, bienvenido al apasionante mundo de la inversión inmobiliaria.

Lo siento, no existen las inversiones perfectas.

Ni en el pasado existieron, ni en el futuro vendrán.

Respira hondo, levanta la cabeza y mira muy pero que muy lejos.

Mira al horizonte.

¿Qué ves allá al final?

Foto que encabeza el artículo: Pájaros en libertad, para volar libre siempre he pensado que hay que mirar al horizonte.

Escribir con honestidad y detalle consume una gran cantidad de tiempo.

Si te ha gustado el post te agradecería que lo compartieras en las Redes Sociales o que me dieras tu opinión en los comentarios.

Quizás esto de pedirte que lo compartas es un mensaje que has leído muchas veces. Pero de verdad, con tu acción, nos ayudas mucho a toda la comunidad de Inversor Directivo y me motivas a que siga escribiendo.

Te envío un enorme agradecimiento de antemano.

Anexo: Todos los cálculos para aquellos a los que os encantan los números (y que normalmente os apasiona discutir sobre el segundo decimal ?)

Analizo a continuación los números de la vivienda de 110.000€ de coste que alquilamos por 600€ mensuales.

Empezamos.

¿Cuánto dinero necesitas poner de tu bolsillo para comprar una vivienda que cuesta 110.000 euros?

Vamos a hacer números redondos. En una vivienda de 110.000 euros el coste total subirá (por los impuestos y otros gastos de notario y compraventa) ligeramente por encima de los 123.000 euros. Obviamente si debes hacer una reforma importante los costes subirían más.

Los bancos te permiten financiar habitualmente el 80% (del precio de la vivienda). Con lo que los bancos nos financiarían el 80% de 110.000€. Es decir 88.000 euros.

Por tanto deberíamos poner de nuestro bolsillo casi 36.000 euros.

Cómo queremos maximizar el flujo de caja de nuestra inversión para «vivir de rentas» lo que haremos es financiar los 88.000 euros a 30 años.

En el simulador hipotecario de idealista nos sale a pagar la siguiente cuota hipotecaria:

- 296 euros a tipo fijo los 30 años (1,8%)

- 261 euros a tipo variable (empezamos con un 0,89% – ¡qué bestia!)

Bien.

Ya tenemos la parte de la financiación calculada.

Ahora seguimos con el cálculo de más costes para entender cuánto nos va a quedar limpio mensualmente con esta inversión.

¡Qué nervios! 😉

La vivienda tiene ascensor (lo acabo de decidir, es lo bueno de escribir en mi blog) y por ello los costes de comunidad no son despreciables. Estimamos 50 euros mensuales. Es decir unos 600 euros anuales.

El banco nos obliga a hacer un seguro de vida por si nos cae una planta encima cuando paseamos el domingo con camisa blanca por la Rambla del pueblo.

Y la vivienda también hay que asegurarla porque siempre hay vecinos despistados que se pueden dejar el grifo abierto e inundarnos el nidito.

Costes seguro de vida + seguro hogar: 465 € anuales

El ayuntamiento necesita financiar las fiestas del pueblo y algunas subvenciones «importantes«, por ello el IBI anual de la vivienda tampoco es económico.

IBI anual = 300€

Además, como somos un poco miedosos contratamos un seguro de impago que nos asegure el cobro del alquiler mensual (no sea que el inquilino sea un actor profesional y nos haya engañado en el proceso de selección).

¡Claro,claro! Faltaría más.

Seguro de cobro = 5% alquiler anual = 360€ anuales

Las viviendas tienen gastos de mantenimiento. La caldera que venía con el piso sólo tenía 28 años y misteriosamente ha dejado de funcionar. ¡Qué mala suerte!

Gastos de mantenimiento anuales (5% de los ingresos) = 360€

Además de vez en cuando los inquilinos abandonan la vivienda porque la vida de los seres humanos no es lineal y «ocurren cosas que hace que la gente tome decisiones de cambiar de vivienda de vez en cuando«:

algunos quieren comprarse una vivienda, otros cambian de ciudad y otros simplemente se cansan de la vivienda y van a vivir a otro piso que tiene una terraza más grande y que en tiempo de pandemia siempre ayuda…

Este coste es invisible. Pero te afecta al bolsillo. Se llama coste de tener en ciertos momentos la vivienda vacía.

La parte buena es que depende bastante de tu gestión. Si eres hábil puede suponer menos de un 3% anual (ya que alquilas la vivienda muy rápidamente como expliqué en mi ultimo post). Si eres torpe puedes superar el doble dígito fácilmente.

Para la simulación supongamos un 5% de las rentas anuales.

Es decir, de nuevo, 360 euros anuales.

Coste de los periodos con la vivienda vacía = 360€ anuales.

Ya queda poco…

Además, como hemos hecho una buena operación, debemos pagar impuestos por los beneficios del alquiler que ganamos anualmente a través del IRPF.

El cálculo no es difícil pero prefiero no liarte mucho porque no es el objetivo del post.

Pago impuesto IRPF anual aprox. = 240 € anuales (cuanto más ganes con tu trabajo más pagarás aunque la deducción fiscal del 60% nos ayuda a disminuir el coste de este impuesto de forma importante).

Si sumamos todos los costes, tenemos:

Comunidad: 600 euros anuales.

Intereses de la hipoteca anual: 724 € (sólo la parte de intereses porque estamos hablando de costes, la amortización no es un coste sino que es una salida de caja – conceptos muy distintos).

Seguros varios: 825€

Coste de mantenimiento y periodos vivienda vacía: 720€

Impuestos varios (IBI + IRPF): 543€

El total de todos los costes anuales supera los 3.400 euros.

Recuerda que los ingresos de la vivienda son de 7.200 euros anuales (600€ x 12, si no hay ingresos por estar la vivienda vacía ese cálculo va al coste de la vivienda vacía y no a los ingresos).

Pero queremos calcular el flujo de caja libre porque estamos hablando de un salario cada mes.

Queremos saber lo que nos queda en el bolsillo mensualmente.

Por ello, debemos restar la parte de la amortización en la hipoteca (la parte de los intereses ya la hemos tenido en cuenta con anterioridad en la parte de costes).

En el ejemplo que usamos amortizamos 2.400 euros anualmente. La deuda cada año nos baja como mínimo esa cantidad (en el sistema de hipotecas «francés» la amortización aumenta anualmente y cada año que pase mayor cantidad amortizarás).

Por ello, en el bolsillo, nos quedará la siguiente cantidad: 1.400 euros anuales. La fórmula a continuación.

Ingresos – costes – amortización = 7.200 euros – 3.400 euros – 2.400 euros = 1.400 euros

Fíjate que el negocio inmobiliario es sobretodo un negocio «patrimonial». Tu deuda va disminuyendo a medida que pasa el tiempo y por tanto tu patrimonio neto aumenta.

En nuestro ejemplo vemos como la creación de valor a través del incremento patrimonial (2.400 euros anuales) es casi el doble que a través de los flujos de caja (1.400 euros anuales).

Y esto que en el ejemplo no consideramos ningún punto porcentual de inflación. Algo que en los próximos 30 años ocurrirá muy probablemente si la Tierra sigue girando respecto al Sol.

Gracias por llegar al final. Eres un campeón y sabes focalizar la energía unos minutos.

Y esto, hoy, más que nunca, es una ventaja competitiva. 😉

Si te ha gustado el post te agradecería mucho que me dieras tu opinión en los comentarios o simplemente que te suscribas a Inversor Directivo.

Ah, y recuerda, respira hondo, levanta la cabeza y mira al horizonte.

¡Qué pases un gran día!

Me encantan tus reflexiones finales, y como desgranas la esencia de las inversiones, hablando claro. Soy tu fan!

Una pregunta, te has planteado alguna vez crear una empresa patrimonial para gestionar todas las inversiones inmobiliarias, podrías hablar en algún post de las ventajas y desventajas de hacerlo?

Gracias.

Un saludo.

Muchas gracias por tu comentario!

Respecto la pregunta que tienes respecto la empresa patrimonial:

La gran ventaja sobretodo es a nivel de Herencia.

Estoy en un punto donde no veo muchas más ventajas más allá de este punto (teniendo en cuenta la fiscalidad actual existente). Dicho esto como dices, tomo nota para desarrollar el concepto de forma mucho más exhaustiva quizás en un futuro post.

De nuevo, mil gracias por tu feedback!

Yo también me hago la misma pregunta, ¿por qué no merece la pena crear una empresa patrimonial?, si tu IRPF es elevado, es una opción a estudiar, aunque confieso que no sé por donde empezar el Excel.

Gracias por el artículo y por las reflexiones que compartes.

Gracias Paloma!

Veo que es una pregunta recurrente y tendré que profundizar en ella.

Los requisitos de una empresa patrimonial generan unos costes que en cantidades de viviendas como las mías no acostumbran a compensar.

Como sugieres miraré de desarrollar el concepto con más detalle más adelante. 😉

Muchas gracias!

Hola Alberto, a que te refieres con las ventajas de crear una empresa por temas de herencia?

Saludos!!

Hola Ivan!

Un ejemplo rápido.

Si tienes 3,5M de euros como persona física puede ser que la media a pagar por Impuesto de Sucesiones en España sea de 750K euros (el tipo cambia en función de la comunidad).

Si tienes activo inmobiliarios por 3,5M de euros como persona jurídica (empresa) pagas 0 por Impuesto de Sucesiones en España.

Y en impuesto del patrimonio con cantidades distintas obviamente también hay muchas diferencias.

Ahí está el gran tema normalmente.

Espero te ayude!

Saludos!

Yo también soy fan, Alberto. Me encantan tus post. Por cierto, veo poco realista que una persona que desee un salario pasivo de 1200 euros tenga disponibles 300 y pico mil euros para invertir vivienda, aunque sea de forma escalonada.

Una vez vistos los números, los cuales me han hecho reflexionar, veo mucho más interesante la aportación de ese capital (si es que lo tienes) a una cartera indexada (RF +RV) a un índice mundial que nos va a permitir disponer de unos ingresos de aproximadamente un 4% (unos 1100 euros) sin que dicho patrimonio disminuya. Dicha cartera se revaloriza de promedio a largo plazo un 6% disfrutando del interés compuesto y además nos evita el riesgo del apalancamiento con los bancos y la gestión del 10 pisos alquilados y los consecuentes quebraderos de cabeza. Por otro lado invertir todo tu patrimonio en inmuebles creo que es excesivamente peligroso.

Después de leer tu post, veo poco realista que una persona en la moda de ingresos pueda aspirar a la libertad financiera con inmuebles, por mucho que haya cursos que prometan lo contrario.

Enhorabuena otra vez por el artículo, por cierto, tienes madera de escritor.

Creo que la libertad financiera viviendo de rentas poder se puede, pero a unos 30 años vista y asegurándote financiacón casi al 100% (complicado)… No es un tipo de inversión pensada para tener un extra a fin de mes (almenos yo lo veo así)

Glu

Gracias Glu!

Creo que hay perfiles de todo tipo…

También depende mucho del punto de partida inicial. Pero en todo caso coincido en que el #largoplacismo es una gran filosofía de inversión!

Saludos!

Gracias Miguel,

Respecto a la inversión necesaria, si te fijas en la tabla, con la opción más agresiva podrías conseguirlo con 126.500€ lo que es mucho menos que esos 300K€.

A mí me encanta diversificar. Y creo que la opción inmobiliaria puede aportar mucha diversificación real (y mental) a una cartera indexada de RV. De hecho son dos pilares de mi «asset allocation».

Mil gracias por seguirme y por tu comentario!

Saludos!

muy interesante! gracias por toda la inspiración!

Gracias a ti Víctor!

Buenos días Alberto

Me ha encantado este post y la claridad con que expones los conceptos de la inversión en inmuebles.

A veces se puede perder la perspectiva y creer que por invertir en pisos te vas a hacer rico en cuatro días y nada más alejado de la realidad.

Tu visión en el largo plazo me parece vital en este tema y también me parece muy importante poner el foco en el retorno de patrimonio que se produce mes a mes al ir pagando la letra de la hipoteca. Este concepto muchas veces no se tiene en cuenta y parece que solo nos interesa el flujo de caja que nos entra vía alquiler.

Enhorabuena por la labor que estás realizando y no dudes que paso el post a unos cuantos amigos que seguro les interesará.

saludos

Muchas gracias a ti Juan!

Sin duda el retorno por incremento patrimonial es una parte importantísima de la rentabilidad. Si piensas en ello, te ayuda también en los momentos difíciles donde no tienes la vivienda alquilada.

Saludos y gracias por tu comentario!

Hola Alberto,

Sin duda cada vez nos sorprendes más con tus publicaciones. Me considero un lector fan tuyo. Es impresionante como combinas los conocimientos inmobiliarios con las pequeñas dosis de humor y ese componente emocional, clave para tomar decisiones.

Me leí tu libro “5 pisos en 3 años” y ansioso por leer más de ti. Enhorabuena ese trabajo altruista que realizas, tiene mucho mérito.

Un saludo

Fran

Muchas gracias Fran!

Me alegro que te gustara el libro.

Saludos!

Me ha parecido interesante el post. Si vives en Barcelona y partes con un piso de propiedad con la hipoteca pagada.

Es factible hacer ese camino, Alberto?

Evidentemente sí no eres experto en inversión es mejor consultar con un asesor para el caso en particular?

Por supuesto Kàtia.

Poco a poco y buena letra.

Empieza con una inversión. Aprende, gana confianza, entiende el negocio.

Y luego si estás cómoda con la experiencia y has hecho una buena operación quizás podrás hacer otra…

Sin prisa pero sin pausa.

La clave es, como con casi todo, tener una mente bien abierta para aprender de tus propias experiencias.

¡Saludos!

Muy interesante Alberto,gracias x compartir tu experiencia.Saludos!

Gracias a ti Alex por leerlo hasta el final.

Son 4.500 palabras. No es corto el post! 😉

Saludos!

Gran post Alberto – muy didáctico y fácil de seguir.

Te quería comentar el apartado de gastos. Entiendo que es una estimación bastante conservadora para ponerte en el «worst case» verdad? Porque muchos de los conceptos (seguros, IBI, etc) pueden ser reducidos casi a la mitad. Y en ese caso, el flujo aumenta bastante y por tanto el número de viviendas necesarias disminuye también…

Gracias

Antonio

Hola Antonio!

Muchas gracias. El apartado de gastos puede ser menor efectivamente. Sería un escenario pesimista lo que he puesto exactamente. Pero ya se sabe que a veces más vale prevenir que curar! 😉

Saludos y gracias de nuevo!

Lamentablemente el IBI depende de los chorizos de los ayuntamientos. En Torre del Mar, Malaga cuesta el IBI 650 € por un piso de 80m2…

Enhorabuena Alberto por la labor educativa que haces da gusto leerte.

Saludos desde Alemania

Saludos Rafael!

Creo que tu comentario queda muy claro!

Un abrazo fuerte y espero que en Alemania no pases mucho frío este invierno. 😉

Hola Alberto,

Gracias por este interesante artículo. Me gustaría hacerte una pregunta realcionada:

A la hora de contratar una hipoteca para vivienda habitual, pero teniendo en mente el objetivo de poder hacer posteriores inversiones en inmobiliario, ¿recomendarías buscar una hipoteca más larga con una mensualidad menor (mejor cashflow), para poder en el futuro acceder a más hipotecas para esas inversiones? Entiendo que si la mensualidad de los préstamos implica un alto esfuerzo en relación a mis ingresos, tendré peor posición para negociar o incluso directamente no tendré más capacidad de crédito (aunque a la larga se acabe pagando más intereses en esta primera hipoteca).

Un saludo y gracias.

Nacho.

Hola Nacho!

Gracias por tu pregunta.

Es un clásico. Cada opción tienes sus ventajas e inconvenientes.

Pero… piensa en la reversibilidad:

Es decir, una hipoteca más larga siempre la puedes acortar (haciendo amortizaciones parciales en tiempo). Una más corta te costará mucho más alargarla (o no podrás o no lo harás por los costes asociados).

Así que en caso de duda, yo la haría más larga en duración porque tienes muchas más opciones. 😉

Espero te sirva!

Pues yo prefiero acciones ,generas la misma caja y con la mitad de preocupaciones.

Saludos

Gracias por tu comentario José!

Para gustos los colores.

A mi me gustan ambos activos. 😉

Saludos!

Muchas gracias por el post sintetizado 🙂

Realmente muy interesante y próximo a lo que creo que puede ser la realidad … el «problema» que veo es que a pequeña escala, el tema se puede complicar …

Veo que si tienes 10 pisos, aunque tengas 1 o 2 libres, no ha de pasar nada, pero si tienes 2, y 1 libre, puede ser problemático.

Está claro que la clave es la selección correcta del inmueble para que nunca esté «libre».

Saludos.

Gracias David!

Sin duda…

lo de los pisos libres piensa que depende bastante del propietario. Buen estado del piso, precio competitivo, agilidad en los alquileres…

Saludos y gracias por tu comentario de nuevo!

Felicidades por el post.

Largo plazo y carrera de fondo, totalmente de acuerdo contigo, aunque sin olvidar que a largo plazo todos calvos.

De lo que no se suele hablar es de la tendencia a polarizar que tenemos (y cada día va a más) en este pais: Los propietarios y la gente que hace lo que propones somos malvados especuladores mientras que según que gentuza que ni trabaja ni tabajará jamás tiene derecho a todo y gratis. Y la legislación, mal que nos pese, va cada día más en su beneficio… mira ahora las limitaciones de los alquileres que ya se imponen en Cataluña, la dificultad para echar a alguien de tu piso si no te paga o te ocupan, etc, etc, etc…

Se está educando a la gente a hacer lo contrario de lo que propones, que es trabajo, ahorro, sensatez y largo plazo. Ahora todo son derechos, paguitas y vulnerabilidades y esto repercute (y mucho) en el negocio de los alquileres donde pones mucho capital en manos de un desconocido. Cuando se cambian los valores, el tablero de juego es distinto, y la gente de ahora no son como eran nuestros padres o abuelos.

Ya sé que me he ido un poco del tema central del post, pero hay intangibles que no salen en los números pero también hay que tenerlos en cuenta.

Sí, pero con pies de plomo.

Saludos

Gracias Jaume!

Muy buenos apuntes. A largo plazo… todos calvos. ¡Pues es verdad! 😉

Es difícil comparar épocas.

Antes las hipotecas eran al 15%, ahora al 1%…

Todo cambia.

Creo que el tema da para un post muy completo, o mejor, una buena copa de vino durante un atardecer… 😉

Buenas Alberto, ¿cómo verías la opción de contratar una hipoteca a 12 años? Por ejemplo en un piso de 120.000 euros nos saldría a pagar unos 800 euros en una hipoteca a 12 años, pero a largo plazo nos saldría mas económico por aquello de los intereses. Es una opción un poco mas agresiva y perderíamos dinero al principio pero a largo plazo (tan de moda en las inversiones indexadas) es interesante.

Un saludo.

Hola Alberto,

Hola Nacho!

Gracias por tu pregunta.

Claramente a largo plazo pagarás menos intereses.

Pero si pides una hipoteca corta, recuerda que será más costosa que luego puedas alargarla.

Es decir, una hipoteca más larga siempre la puedes acortar (haciendo amortizaciones parciales en tiempo). Una más corta te costará mucho más alargarla (o no podrás o no lo harás por los costes asociados).

Pero si lo tienes claro, no lo dudes! Aprovecha los tipos bajos. 😉

Magnífico post. Explicado de manera clara y concisa. Hoy en día todavía hay mucha gente que calcula su rentabilidad solo a través del ingreso por alquiler. Lo cual arroja rentabilidades que no son reales. Tu análisis me parece mucho más próximo a la realidad. Invertí 125k en un piso que alquilo por 700€. Hipoteca a 35. Flujo neto de 220€ aprox. Gestión pasiva. A ver si nos ponemos con el segundo! Saludos

Enhorabuena Josep!

Poco a poco y buena letra.

Lo bueno es que en cada nueva inversión puedes aplicar parte del conocimiento aprendido.

Saludos y gracias por tu comentario!

Y cuanto tienes de hipoteca

Hola David

Nuestras hipotecas actuales suponen alrededor del 30% de nuestro patrimonio.

Saludos!

Genial artículo, es súper interesante!! Muy detallado y con ese toque de humor que te caracteriza, que lo hace muy ameno.

Me lo voy a guardar como oro en paño porque estoy pensando dar el salto a este tipo de inversión en cuanto junte el dinero suficiente y encuentre un buen piso, y este artículo me ha clarificado muchas cosas.

Muchas gracias por tu esfuerzo y por compartir tus experiencias!

Gracias a ti Ainhoa por tu comentario!

Me alegro que te haya aportado.

Saludos!

Hola, gracias por tu artículo. Está muy interesante.

Quería comentar que puede que los números no sean tan sencillos, o tal vez esté equivocado.

Pienso que para el ejemplo de piso de 110K, el banco te proporciona hasta el 80 % (en algunos casos, un 70 pues sería segundas residencias, pero todo es negociable con el banco, más si eres solvente). Pero ahí tenemos que contar que los gastos de hipoteca, notaría y registro, y sobre todo de ITP (vamos a poner del 10%) nos elevan el gasto un 12 % aproximadamente, que no está incluido en la parte que el banco te financia, por lo que, tal como comentas, el precio aportado sería más de los 36.000 € que comentas, habría que añadir unos 12.000€, con los gastos que indico, entonces el capital aportado estaría en los 48K. Es mi punto de vista, y es lo que me ha ocurrido con la compra de mi primera vivienda para inversión que he realizado. Quizá esté equivocado, pero en la compra de vivienda veo gastos por todos lados. A esto se añadiría el IRPF en la declaración anual, que hay que tener en cuenta también.

Desde luego, tal y como están las cosas, veo claro, hipoteca al mayor tiempo posible, mínima descapitalización e ir amortizando con alquileres como comentas.

Espero me puedas dar tu punta de vista. Y enhorabuena por el artículo y el blog en general

Un saludo.

Hola Julio!

Gracias por tu comentario.

Si te fijas bien en los cálculos y en el post he incluido todos los gastos. Tanto el ITP, como notarios, como el IRPF por beneficios.

100% de acuerdo en que hay que tenerlos en cuenta. Por esto los he incluido. El rigor en la inversión es muy necesario!

Si alguna cosa no entiendes dímelo por favor.

Saludos!

Hola Alberto, enhorabuena de nuevo, un gran post con un enorme valor.

Me has generado mucha curiosidad y he comparado los datos que ofreces con los datos que dispongo de dos pisos en alquiler que ya llevan un tiempo prudencial (7 años) y que actualizo cada año tras pelearme con el IRPF en Renta Web.

Mi estructura de costes promedio durante este tiempo sobre ingresos anuales (por si puede valer de referencia a ti o a otro lector), es el siguiente:

Gastos Recurrentes (Comunidad, IBI, Seguro,Intereses Hipoteca, IRPF): 18%

Gastos extraordinarios (Arreglos, Renovación mobiliario, Derramas): 8%

Coste sin alquilar (No alquiler, Consumos servicios): 7%

Renovación: (Coste Reforma, Tiempo sin alquilar,Consumos servicios): 17%

Los costes que planteas son más o menos los mismos que yo pero el que no tienes en cuenta y yo imputo, ya que considero que es una inversión a largo plazo y con objeto de explotación de duración máxima, es la renovación (reforma) en sí del piso ya que aunque existan unas condiciones iniciales óptimas, estas se irán perdiendo por desgaste operativo e incluso imagen anticuada, con lo que aunque se pudiese alquilar, las condiciones que se podrían obtener del alquiler ya no serían las mismas pues estarías compitiendo con otros pisos en alquiler en mejor estado. Este coste aún no me ha tocado vivirlo pero sí lo he experimentado en pisos de mis padres que tras muchos años alquilándolos perdían todo el atractivo para volverlos a alquilar en el momento del cambio de inquilino y había que reformarlos para ponerlos otra vez en el mercado a un precio e inquilino adecuado y mínimo tiempo parado entre cambios de los mismos.

Para hacer este cálculo me baso en la siguientes consideraciones: una única reforma integral a los 30 años, coste de la reforma 450€/m2 (precio de referencia en reformas integrales), duración no alquiler 5 meses (estudio inicial, presupuestos, negociación, reforma, puesta a punto y comercialización). Entiendo que cada caso será diferente y si se puede aguantar 35 años mejor y si se puede hacer alguna reforma con el inquilino dentro y manteniendo ciertas partes pues aún mejor. Lo que está claro es que habrá que realizar reformas para que el piso siga estando en mercado, el CAPEX de un inversor en inmuebles 😉

Alberto, ¿cómo ves este punto que comento?, ¿cómo lo planteas tú?, ¿cuáles serían tus premisas de cálculo?

De nuevo gracias, me has hecho darle una vuelta intensa.

Un saludo.

¡Genial Pedro!

Esto ya es de nivel avanzado. Me encanta que lo pongas sobre la mesa.

Sin duda el CAPEX es un coste que muchos obvian. Mi forma de verlo es que en mi caso he hinchado en el análisis un poco los costes de mantenimiento y los costes de vivienda vacía para simplificar.

Un cálculo rápido en mi opinión es que los costes de CAPEX anuales podrían ir del 3% al 8% anualmente en función del tipo de vivienda. Cuando mejor sea la vivienda menos costes de CAPEX habría porque la duración de los materiales será mayor…

Espero te sirva y me haya explicado.

Gracias por tu comentario lleno de valor!

Saludos!

Perdona, se me ha olvidado añadir dos consideraciones a los costes anteriores a imputar o no: potenciales impagos y tiempo de gestión. El segundo podemos obviarlo según las circunstancias de cada uno pero el segundo existirá a largo plazo aunque se pueda minimizar al máximo.

¿Como consideras tú estos dos puntos?

Gracias Alberto

Los potenciales impagos los he incluido con el 5% de coste de seguro de alquiler.

Y el segundo punto muy importante. Mi tiempo vale mucho dinero. ¡Por ello priorizo y pago la delegación siempre que puedo!

La pregunta a hacerse aquí es:

¿Cuánto vale tu tiempo?

Da para pensar.

Saludos!

Hola Alberto,

Otro gran post de mucho valor! Has puesto los puntos sobre las íes y ser muy transparente y mostrar la realidad de la inversión inmobiliaria.

Nosotros enfocamos a otro perfil de cliente y con unos alquileres más elevados y con una variedad de viviendas. No vemos rentabilidad en este tipo de viviendas que explicas en esta entrada. Son viviendas situados en periferias y zonas «obreras» que no sentimos suficientemente cómodos y percibimos que su gestión implica más factores de incertidumbre ya que son viviendas más antiguas y cerradas.

Tenemos un par de viviendas de este tipo que estamos intentando sacar de encima (una ya vendida) ya que su valor real ya es muy bajo.

Por tanto, los 1.200€ que mencionas está bastante alejado de la nuestra realidad. Creo que es más priorizar la calidad de los activos y no la cantidad o precio. Al final se compensa con creces.

Nosotros después de 20 años dedicado al sector de inmuebles de alquiler ya empezamos a ver que ya todo gira por si sola.

PD: Creo que deberías cambiar el nombre del blog por Inversor Inmobiliario jajaja

Gracias Soyos por compartir tu experiencia una vez más. Como siempre enriqueciendo la entrada.

20 años… ¡Qué rápido pasa el tiempo!

el próximo post irá sobre la parte de «directivo» 😉

Saludos!

Claro, 20 años se adquiere mucho conocimiento debido a las diferentes experiencias vividas en diferentes momentos:

– Precios burbuja y clausulas suelo muy altas del orden 4-5%

– Estallido de la crisis, bajadas muy significativas de alquileres que casi nos ahogamos de las hipotecas que el banco ni nos perdonaba ni siquiera el Banco Malo Sareb y sus amenazas.

– Precios chollos para capturar un par de pisos a precio de risa! (uno de Solvia que expliqué).

– Batallas ganadas contra los bancos por las clausulas suelo abusivas e IRPH (aún seguimos con algunas pequeñas reclamaciones, los gastos de hipotecas por ejemplo).

– Bajos intereses y cambio de condiciones hipotecarias (1.25% y fijo y también variables pero con intereses mucho menos que el mercado).

– Acelerar y realizar amortizaciones anticipadas para aumentar el flujo de caja y acortar los plazos de hipotecas gracias al tipo de interés bajo.

– Luchar contra las leyes y su burocracia (IP, disolución de sociedad, valoraciones catastrales).

– Adaptar y hacer los cambios necesarios para cumplir la nueva normativa y adecuar a los cambios más recientes debido al Covid.

Be water, my friend!

¡Grande Soyos!

gcs x compartir una vez más!

Una vez más, agradecido por ser tan generoso y compartir con todo lujo de detalles un poco más sobre tu gran experiencia en la gestión de inmuebles.

Yo soy más del grupo de pisos comprendidos entre los 75k y 110k debido a mi perfil de riesgo. Gran análisis y me reconforta leer que la estrategia que tengo en mente está secundada por un crack como tú.

Deseando leer más artículos por tu parte. Sin presión eh? 😀

Por cierto, también deseando que te dejes caer por la entrevista con Carlos.

Cuídate mucho. Un abrazo.

Muchas gracias Vicente!

Tus ánimos ayudan a que escriba más!

Cuídate tú también. Y gracias por seguirme de forma tan activa. Se agradece que lo hagáis emprendedores exitosos como tú.

Saludos!

Como siempre, excelente post. Bien argumentado, con datos y con ejemplos reales. Como debe ser, pero a la vez muy escasos en Internet.

Solo querría hacer una reflexión un poco a contracorriente. Estoy analizando pisos y lo que veo es que poniendo de mi bolsillo 27.000€ a los 20 años de hipoteca tengo un piso de 85.000€ y he recibido por rentas 19.000€. Esto hace un total de 104.000€.

27.000€ a un interés compuesto del 7% anual a los 20 años son 104.000€. Es decir, si yo confío en que un buen fondo indexado me dé en promedio en 20 años un 7%, me ofrece la misma rentabilidad que la compra de un piso. Pero con cero molestias, muchísima menos dedicación, total liquidez, mucha más diversificación,… Y no parece una locura esperar un 7% del SP500, por ejemplo.

Obviamente la clave está en el apalancamiento. He supuesto una financiación del 80%, que es a lo que hoy se puede aspirar en general. Si te vas al 100% la rentabilidad sube, y si te vas al 110-115% tiende a infinito…

Y sobre esto habrá 50.000 matices: con fondos y pisos diversificas, solo con fondos hay que tener la cabeza muy bien amueblada para aportar cada mes caiga la que caiga, ante un evento catastrófico es posible que una vivienda aguante mejor su valor, etc.

Los números están basados en este caso. Piso de 70.000, financiado al 80% con una hipoteca a 20 años, con sus 3.000€ de adecentarlo un poco, su IBI, comunidad, periodos vacíos, seguro, mantenimiento,…, suponiendo una revalorización anual del 1% (menor seguramente que la inflación esperada, pero es que es un piso de 60 años, sin ascensor, etc.). Al cabo de 20 años, con la hipoteca ya pagada, tendré un piso con un valor estimado de 85.000€, y además ha medido en mi bolsillo 19.000€. He puesto de mi bolsillo 20% del coste, 10% de gastos, 3000€ de gastos de la inmobiliaria y 3000€ de poner el piso en condiciones.

Hola Israel,

Gracias por tu comentario. Muy buen expuesto.

Pero lo que es más importante que entiendas y no creo haber visto en tu comentario es lo siguiente:

– Si hoy compras una vivienda de 85.000€, en 20 años ese piso valdrá mucho más si existe una inflación «normal»

– Lo mismo ocurrirá con las rentas de alquiler

– Tu deuda no inflacionará obviamente

Y si no hay inflación (todo puede ocurrir en este mundo), dudo que el S&P suba un 7%…

¿me sigues?

¡¡¡Ahí está la magia!!!

Espero te sirva! 😉

Evidentemente las estimaciones a futuro son eso, estimaciones. Supuse una revalorización baja (1%) porque el tipo de piso que he puesto como ejemplo (60 años, sin ascensor, calidad «media», barrio obrero,..). Pero sí, se puede suponer un 2% que tiene pinta que será el IPC que rondaremos en promedio en los próximos lustros. De todas formas, para el mismo ejemplo, si la revalorización es del 2% en vez del 1%, la rentabilidad compuesta pasa del 7% al 7,9%. Tampoco es que se dispare…

Por otro lado, el SP500 tiene una rentabilidad histórica del 9% largo (sin descontar inflación). Eso no quiere decir que te pille un crack como el del 29 y no levantes cabeza en 25 años, claro.

Yo solo quería abrir un poco la reflexión, porque obviamente todos los que estamos aquí somos favorables a la inversión inmobiliaria (yo mismo también), pero pensemos que tampoco es una opción que supere con holgura a la bolsa (a la bolsa bien planteada).

Gracias Israel!

Muy buena reflexión sin duda la tuya.

En mi caso siempre busco bastante más rentabilidad en mis inversiones inmobiliarias respecto las de renta variable porque obviamente trabajo un poco más. 😉

Te adjunto un post donde podrás ver como conseguí casi un 13% en una de mis inversiones!

Saludos!

Muchas gracias por tu respuesta. He de decir que me he leído todos tus post, porque bien lo merecen. De lo mejor que he leído sobre el tema, la verdad. Como son largos, me los paso al Kindle y los leo en plan libro 😉

Leí en su momento el post que me enlazas, y ese 12,7% (o 17,9% con inflación) es la suma de tres conceptos (flujo de caja, amortización de la deuda e inflación), pero no es la rentabilidad anual compuesta, que es bastante menor.

De hecho yo en el análisis de cada piso manejo ambos números, y un 18% en la suma de esos tres conceptos se corresponde con en torno a un 8% de rentabilidad anual compuesta. Es decir, rentabilidad anual que hay que tener sobre el dinero realmente invertido para llegar a la suma del valor de la vivienda una vez finalizada la hipoteca + cash flow de esos años.

Creo que es un poco confuso hablar de «rentabilidad» cuando se habla de la suma de cahs flow + amortización + inflación, porque se puede confundir con la rentabilidad compuesta, que es la que la gente tiene en la cabeza. En ese caso le dices a alguien 20% de rentabilidad (o 13%) y alucinan. Si les hablas de 6-8% de rentabilidad anual compuesta, pues ya les parece más normal.

Y vuelvo a lo del principio: a largo plazo en bolsa con un buen fondo indexado no es descabellado obtener un 8% anual (y esta es la rentabilidad optimista de un piso, que lo más normal es 6%), sin problemas con los inquilinos y con 100% de liquidez.

Gracias Israel!

Honestamente, no sé si acabo de entenderte.

Comparar una rentabilidad con apalancamiento y sin apalancamiento es complejo obviamente y es un poco «unfair».

Pero en todo caso yo comparo la rentabilidad respecto el capital desembolsado. Y por este motivo, si haces las cosas bien, la rentabilidad de invertir en viviendas es muy superior a la de invertir en bolsa (que normalmente no es apalancada).

De hecho, el apalancamiento, es la gracia del inmobiliario.

Y para mí la rentabilidad no consiste sólo en lo que entra en mi bolsillo sino también en el decremento de deuda y la apreciación del activo. De hecho, así se hace en la contabilidad empresarial.

Así lo veo yo…

Pero creo que nos entendemos los dos! 😉

Son productos distintos (me encantan los dos) y con ventajas/inconvenientes distintos!

Para mí, ambos deben formar parte de una buena estrategia de «asset allocation».

¡Saludos y de nuevo muchas gracias!

Lo que quiero decir es que no estás obteniendo un 12,7% de rentabilidad anual COMPUESTA de ese piso (y mucho menos un 17,9%), porque de ser así a los 25 años tendrías un «valor» de 450.000€ (como resultado de la suma de cash flow y amortización de la hipoteca) a partir de esos 22.650€ iniciales, lo que evidentemente no va a ocurrir. Estás teniendo una rentabilidad anual compuesta de en torno al 6-7%, que es la rentabilidad que se puede comparar con la bolsa, no el 12,7%. Son conceptos diferentes.

Pones 22.000€. El valor de la vivienda a los 25 años (que ya será tuya) y la suma de los cahs flow mensuales de esos 25 años estará en el entorno de los 120.000-140.000€. Por tanto, la rentabilidad anual compuesta es del 6-7%. Si fuese del 12,7% pasarías en 25 años de 22.000€ a 450.000€.

Gracias y perdona por los tochos 😉

Gracias Israel! De tocho nada! 😉

Una conversación de lo más interesante la verdad…

¿Y si el flujo de caja que obtienes cada año de los pisos lo reinviertes a RV o a más pisos?

Entonces los números ya se acercarían más a lo que comentas, ¿no?

Me encanta hablar contigo!

Saludos y gcs!! 😉

Me ha encantado tu exposición ; tanto en la forma como en el fondo.

No comparto todos tus criterios , aunque si muchos de ellos.

En mi caso , 3 pisos (Tetuan Madrid ) pero con alto potencial de liquidez.

Siempre he buscado pisos que aunque tuvieran como destino el alquiler , reuniesen unas condiciones optimas

(es decir , pisos en los que yo viviría )

Hasta ahora , todo ha ido bien ; 3 años alquilando , y durante ese tiempo solo uno de los pisos ha estado vacío

durante un mes.

Los pisos me generan un neto al año de 25000 eu.

(neto que por cierto intento ahorrar por completo para comprar un 4º y último piso )

Hay un dato importante y diferencial respecto a tu sistema : en ninguno de ellos tengo hipoteca.

(herencia + ahorros )

Sin embargo en mi próxima compra , si pienso solicitar una ; pediré en torno al 50 %

Mi consejo para todos:

El que pueda que se meta ,pero la clave esta en ver muchos , muchos , muchos pisos.

(para mi última compra , estuve viendo pisos durante más de un año)

Yo , por ahora estoy encantado , después de muchos años pendiente de los vaivenes del IBEX , vivo relativamente tranquilo.

Suso

muchísimas gracias por tu comentario. Aporta mucho valor.

Me alegra que te vaya bien y que disfrutes en el proceso (como parece que es por lo que cuentas).

Nos vamos siguiendo y ya irás contando que va la aventura con tu cuarto piso.

Gracias de nuevo!

Hola, yo también tengo un apartamento que compré en el año 2010 después de la crisis y es de los que comentas de 75.000 € le hice una limpieza de cara y lo he estado alquilando 11 años vacacional, y es totalmente cierto que te da mucha más mano de obra pero yo es que soy un manitas que me dedico en el sector. Que si se rompe una persiana, que si la lavadora no va bien que si hay un grifo o se rompe, ahora mismo en la situación que nos encontramos y con el parón económico lo que estoy haciendo Es hacerle una reforma integral completa baño cocina ventanas y con eso creo que va a pasar de una inversión se mi pasiva, a una inversión más pasiva ya que todo va a ser nuevo incluido Electrodomesticos aire acondicionado todo, y con el fin de disfrutarla nosotros un poco más porque ahora ya metido en los 40 me enfoco en las inversiones con el fin de disfrutarla más en familia. Me encanta tu forma de escribir y es toda la realidad y nada más que la realidad, pero yo me centraría en los pisos de 75.000 € Y dado que me dedico al sector le puedo pegar una semi reforma y creo que sería bastante más rentable que los pisos de 110.000 €. Pero tienes toda la razón en que un piso viejo aunque limpies la cara va a dar más problemas pero bueno suelen ser problemas pequeños.

Seguiré leyendo tu blog enhorabuena.

Es de lo mejorcito que he leído por ahí respecto a la inversión inmobiliaria

Muchas gracias BCartera por compartir tu experiencia!

Enhorabuena por el camino que ya has recorrido.

¡Nos seguimos!

¡Saludos!

Muchas Gracias por este nuevo post Alberto!!

Eres un crack y escribes muy clarito, me encanta leerte.

Salud y Feliz Navidad!!

Muchas gracias a ti Damian y te deseo también una muy feliz Navidad!

Saludos!

Buenas, para segunda residencia destino alquiler solo dan el 70% hipoteca. Los que dan el 80,90 o 100% son las hipotecas para vivienda habitual. Si alguno conoce una entidad que ofrezca mas del 70% para segunda residencia por favor indique cual.

Hola Divideando,

Gracias por tu comentario.

Algunas ideas:

– Los pisos de los propio bancos normalmente ofrecen más financiación (les interesa desprenderse de ellos obviamente)

– Préstamo personal + Hipoteca

– Comprar a precio muy por debajo de la tasación ayuda a obtener mayor porcentaje de financiación

– Algunos brokers online afirman llegar al 80% o 90%

¡Espero te ayude!

Saludos y nos seguimos!

Hola Alberto,

Has comprado pisos de bancos? Yo he intentado algunos de Haya y no he conseguido ni hacer una visita… con solvia también he intentado sin éxito, aunque parecen más profesionales

O si vas directamente a una oficina puede que te hagan más caso?

Saludos

Hola Oriol

Sí he comprado un piso de banco. Bastante rentable la verdad. Cuesta contactar pero hay que insistir por tierra, mar y aire… 😉

También hice un par de subastas que perdí por ofrecer menos que el ganador.

No he probado lo de la oficina que comentas pero con Solvia sí he conseguido hablar con ellos en un par de ocasiones sin mucha dificultad.

Espero puedas conseguirlo pronto!

Saludos y gcs x pasarte por aquí de nuevo 😉

Hola Alberto,

Da gusto leerte. Explicas las cosas de una manera muy sencilla y super amena con tus bromas. Se nota que te gusta este mundo de la inversión inmobiliaria y eso hace que de aun más gusto leerte.

Yo voy por 4 viviendas y como bien dices, cuanta más experiencia y conocimiento se consigue, más grande se hace la bola de nieve. Voy con calma pero con un objetivo: tener 8 viviendas, crear sociedad patrimonial y así bonificarse también con el 85% de la cuota íntegra de las rentas derivadas del arrendamiento de viviendas.

Por tus comentarios en francés, imagino que has vivido en algún un país francófono o trabajado en francés.

Je t’envoie un câlin de la Belgique où je vis depuis 8 ans. A bientôt et j’espère que tu continueras à écrire si bien et pendant longtemps.

Merci bien

Fran

Hola Fran!

Qué ilusión tu mensaje en francés! 😉

No he vivido allá pero me gusta la lengua. Aunque no la hablo bien honestamente.

Enhorabuena por tu trayectoria. Vas muy bien encaminado!

Saludos y un fuerte abrazo!

Hola Alberto,

De nuevo, una gran entrada.

Parece que me lees la mente y publicas todo lo que me hace falta.

En mi caso, estoy terminando de confeccionar mi estrategia de inversión:

1- Ya en marcha: aportaciones mensuales a fondos de inversión + bitcoin.

2- En breve: Compraventa de varias viviendas «de alta rentabilidad»para alquiler, cuyo flujo de caja irá a los fondos anteriores. En mi caso, voy a empezar con dos, así, si una se queda sin alquilar, el flujo de caja de la otra me permite el pago de la hipoteca de ambas.

3- En unos meses: creación de una cartera individual de acciones con estrategia por definir, aunque probablemente combinación de dividendos + growth.

4- Si algún día llego a tu nivel, me plantearía el mundillo startup.

Enhorabuena por todo lo que nos aportas.

Saludos,

Muchas gracias JARM por pasarte por aquí de nuevo y por tu feedback!

Me alegra que te aporte…

y enhorabuena por tu plan. Muy ambicioso! 😉

¡Saludos!

Alberto muy buenos días.Debes de ser una persona excelente en tu trabajo y en tu vida personal.Te lo digo sin conocerte, sólo leyendo tus temas tan interesantes y lo que aportas a la comunidad.

Todo lo que escribes son verdades como puños.Quiero recalcar si permites un par de cosas.

Tienes razón.Sí se puede encontrar pisos de 75k y sacar esa rentabilidad.Y mismamente en el idealista.El segundo piso que compré en Valladolid ciudad,me costó 70k en 2019 y le saco mensualmente 525.Cuarto con ascensor del año 1995,45m de una habitación.Así que es posible.Cuestión de paciencia y adelantarse a otros,mirando tooodos los días a todas horas cuando lo buscas realmente.Segundo,si se gana mucho dinero en una profesión,fantástico.Puedes adentrarte hasta sólo en el mundo inmobiliario.Pero lo mejor es buscar una sociedad limitada con una esposa.jeje.Pues así tendrás la suerte de comprarlos entre 2,y más facilidades a la hora de pedir hipotecas.Importante,para prosperar,a cuántos más años tengas la hipoteca mejor,así podrás tener letras pequeñas y embarcarte a otro piso.Y dejar claro que no a todo el mundo le conceden 30 años de hipotecarse,pues si tienes 50 años,logicamente no confiarán en dárte más que 15 años porque no se fian de las transferencias posibles que hagamos desde el cielo.un abrazo fuerte.

Hola Carmelo!

Gracias por tus bonitas palabras.

Lo que comentas también son verdades como puños en tu caso. Muy buen complemento tu historia.

Muchísimas gcs x compartirla con toda la comunidad!

Saludos

Hola Alberto,

Este es el primer post tuyo que leo, y no será el último ni mucho menos. Me ha encantado la claridad con la que explicas las cosas y el humor que añades. ¡Enhorabuena!

Personalmente, estoy considerando iniciarme en la inversión inmobiliaria, con objetivo de diversificar mi cartera de fondos indexados. Creo que el tipo de riesgos a los que se exponen son muy distintos y podría ser una buena diversificación. Querría plantearte un par de preguntas:

– ¿Qué opinas sobre la opción de contratar un servicio de asesoramiento y ayuda en el proceso de compra (les llaman personal shoppers inmobiliarios)? Pese a su coste, creo que para la primera operación puede ser una buena opción para delegar esfuerzos y tiempo

– En grandes ciudades (eg Madrid o Barcelona), donde el suelo va algo más caro, ¿qué rango de precios sería el que considerarías como “alta rentabilidad”?

Muchas gracias de nuevo por tus aportaciones y ayuda.

Un saludo!

Gracias Pablo por tu comentario y tus preguntas:

Te respondo:

– ¿Qué opinas sobre la opción de contratar un servicio de asesoramiento y ayuda en el proceso de compra (les llaman personal shoppers inmobiliarios)? Pese a su coste, creo que para la primera operación puede ser una buena opción para delegar esfuerzos y tiempo

Como siempre, pagar por un muy buen servicio sale barato. Pagar por un mal servicio es una ruina. Dependerá del personal shopper y su aportación de valor. Recuerda que lo que no puedes delegar es tu responsabilidad en la inversión.

– En grandes ciudades (eg Madrid o Barcelona), donde el suelo va algo más caro, ¿qué rango de precios sería el que considerarías como “alta rentabilidad”?

En mi caso, actualmente, no considero invertir con rentabilidades limpias finales por debajo del doble dígito (teniendo en cuenta el efecto apalancamiento). Aunque depende de tu objetivo principal puedes ser más conservador y asumir menos riesgo. Puedes echarle un vistazo a este artículo.

Saludos!

Hola Alberto,

Me gustaría tu opinión acerca de seguridad en el cobro.

Voy a alquilar una vivienda por primera vez y me da bastante miedo el hecho de que entre alguien te pudiera ser un moros. He estado leyendo sobre pedir un aval bancario o el contratar un seguro de impagos. Cómo lo ves? Parece que el tema de aval a la gente no le hace mucha gracia que se lo pidas. Y luego el seguro de impago no sé si serán muy de fiar ya que como todos sabemos son muy rápidos para cobrar pero muy lentos para indemnizar.

Muchas gracias por tu tiempo y por tus artículos.

Hola Alejandro!

Muchas gracias por tu comentario. En general, los seguros de alquiler funcionan. Lo único es el coste obviamente. Pagas un 5% de los ingresos habitualmente. Si te quedas más tranquilo adelante. Para eso existen los seguros. Siempre puedes empezar con él el primer año de alquiler y luego cancelarlo si te dan mucha seguridad los inquilinos! ?

Espero te ayude!

Saludos!

Me he empollado todos tus post y la verdad es que me han encantado. Fíjate que ahora que le estoy dando vueltas a tu blog, se me han abierto oportunidades y me has venido el primero a la cabeza. Simplemente te querría preguntar tu opinión, o sugerencia, o cualquier idea será bien recibida.

Mi caso es que vivo en un lugar muy turístico donde los alquileres anuales son casi oro (casi inexistentes porque todos quieren el típico septiembre junio y después alquiler vacacional por el verano), por lo que los precios rondan los 600-700 para arriba. Actualmente apuesto por el alquiler ya que es la casa donde quiero vivir y pago 550 saliendo en julio y agosto porque nos vamos a otro lugar con una casita.

En cuanto a inversiones y vía una herencia, por hacer números en porcentaje y redondos, he invertido el 50 % en roboadvisor y estoy en liquidez en la otra parte, imaginemos 100.000.

Tengo un piso en otra población al que le faltan 16m para tenerlo todo pagado y lo tengo alquilado con lo que se paga la hipoteca, más el inmobiliario que, a largo plazo, tendré (espero que largo plazo porque es propiedad de mi madre) de casa de pueblo grande más casita en la playa. Ahora viene la pregunta

He estado viendo la posibilidad de comprar un piso 100.000 con todo o casas de 200000 para arriba con jardin, etc. El piso , 75metros, 2 hb por el que he pasado una oferta de 90.000. Sabiendo que casi no existen alquileres anuales, podría pedir mínimo 550-575 mensuales por el con unos 5000 de inversión en muebles y electrodomésticos.

Mi pregunta sería

Con la parte que no está invertida, seguirías con la inversión de fondos, roboadvisor o otras partes más financieras troceando el total según riesgo. Es decir, 5000 en bitcoin, 5000 en otros fondos, 5000 en acciones, 5000 en oro… así diversificando pero siempre en inversión puramente financiera.

O bien invertirlo en el inmueble para que me deje una rentabilidad de 7% (calculos hechos con programa) aún sabiendo que pueden haber imponderables como meses en que no esté alquilado o averias.

De ser así, ¿Es mejor teniendo la liquidez poner todo el dinero de golpe, o pedir una hipoteca por la mitad y financiarlo a 10 años por ejemplo?.

Tengo que tomar una decisión y sabiendo que tendré parte del patrimonio en inmobiliario futuro (via herencias), no se si es mejor la opción uno o la dos. Por otro lado, aún viviendo de alquiler se me abre la posibilidad de invertir en una casa de 200000 y salir por el verano para alquilar. Esta sería otra opción.

Pues eso, que después de leerte me entran ganas de comprar el piso y seguir con el metodo de inversión sabiendo que es en esta época donde se van a dar las oportunidades de bajada de la vivienda, o bien como me aconsejan muchos de los foreros, que no me complique la vida y que lo deje en activos financieros via indexados, fondos, bitcoin, etc etc porque no piden tanto trabajo como un piso. en el banco más todo lo demás se iria a 100.000 con lo que ya tendría todo invertido, aparte de dejarme fuera la seguridad etc. También quiero «libertad financiera» jajajajaja. En resumen mis dudas son las siguientes

Mis propuestas son

1) Invertir en una casa de 200.000 para salir en verano y alquilarla. De esta forma me ahorraria el alquiler actual de 550 que pago. Pasaria 10 meses en la vivienda

2) Invertir en un piso por 100 o 150 como inversión ( y me daria para comprar más adelante otro ya que no he utilizado todos los ahorros) y seguir viviendo de alquiler en la otra casa (ahora vivo también 10 meses aunque el sitio es espectacular, el verano no es problema solo que tengo que hacer mudanza cada vez). Alquilar el piso a largo plazo por 450 o 500.

3) Invertir solo por obtener rentabilidad en una propiedad de 200 aunque yo viva de alquiler, y alquilarla por 700 900 a largo plazo.

4) No comprar y invertir en fondos indexados que ya tengo.

5) Comprar una propiedad y no moverse como el españolito medio sin consideraciones de rentabilidad ni nada.

Pues nada, me encantaría saber tu opinión sobre este aspecto.

Un saludo y sigue asi porque me encantan tus escritos.

Hola Geibol!

Gracias por tu larga explicación.

La verdad es que no me atrevo a recomendarte ninguna porque sin conocerte sería hacerte un flaco favor. Es obvio que todo tiene ventaja e inconvenientes y también es obvio que lo tienes todo bastante analizado que es lo importante en mi opinión!

Te deseo lo mejor!

Jajajajajajaja, quizá si para contarte el caso lo he puesto en largo, pero era para que me dijeras que piensas aún sin conocer en profundidad. Bueno, si tienes algún consejo o algo que nos pueda ayudar, pues bienvenido será. Un placer como siempre

Encontré genial tu post. Estoy recién evaluando la posibilidad de adquirir departamentos y rentarlos como inversión y tu explicación me ha dado bastante claridad de al menos por donde comenzar a sacar números. Gracias por tomarte el tiempo de compartir tu experiencia !

Gracias por tu comentario Beatriz y suerte con tu inversión 😉

Saludos!

Buenos días Alberto,

Te diré que aún no acabé de leerlo, porque es muy largo y quiero hacerlo bien. Tengo una duda, cuando hablas de que necesitas 10 pisos para los 1.200 euros (y perdona si es muy tonta mi pregunta) te refieres a que sería ese caso si decides endeudarte en todos, no?

Por ejemplo, yo tengo 22 años y estoy cerca de hacerme con el piso de los 145K (y nada de papis ni vida fácil, vida de currante en internet con buenas elecciones). Esto quiere decir que si lo pago del tirón, realmente sí que generaré esos 850 mensuales o aprox. no? (850 es la media en la zona donde pienso comprarlo)

Gracias!

Gracias Guillermo!

Vale la pena que leas todo el post para que entiendas bien exactamente de dónde salen los números.

La respuesta rápida a tu primera pregunta es que sí. Obviamente hay deuda y por ello el cash flow es menor.

Respecto a tu ejemplo recuerda de restarle todos los gastos de la vivienda (seguro hogar, comunidad, renovación de capex, imprevistos, IBI, impuesto IRPF…). Si rentas por 850 euros mensuales sin hipoteca es difícil que generes más de 600 euros al mes «limpios». Debes hacer tus cálculos bien hechos y tener en cuenta todos los costes que te restan flujo de caja.

Enhorabuena por tu evolución e inversión tan temprana. En mi caso también compré mi primera vivienda a los 22. Pero en mi caso con hipoteca!

Saludos!

Buenos días.

Gracias por el post, da una visión muy global de lo que debería ser. Pero claro 10 pisos de X precio….entiendo que no se hace de una vez, que es ir poco a poco, y cuando hayas pagados esas hipotecas pues claro el margen de rentabilidad es mayor.

Te cuento un poco mi caso que es algo diferente:

Yo tengo un piso de unos 250,000 aprox, ya pagado y sin hipoteca, parto de esa ventaja. Y puedo disponer de unos 150,000 de cash limpio, sin hipoteca.

Creo que estamos hablando de otra cosa totalmente diferente de lo que comentas tu aquí, porque mi primera compra para alquiler, no tendría apenas que pedir hipoteca, pues ya dispongo del dinero, y no tengo un dinero asociado de pago en mi vivienda habitual, pues ya está pagado.

Eso, sumado a mi sueldo por mi trabajo, creo que hace mi «camino» más facil, en cuanto a empezar a mover el dinero en el mercado inmobiliario, pues entiendo que mi primera inversión, sería mucho más fácil, y cuando se empiece a amortizar, me daría pie a la siguiente vivienda.

Que opinas?

Muchas gracias compi!

Hola Rubén,

Enhorabuena por tu situación patrimonial. 😉

Ahora el dilema que tienes es si prefieres comprar una vivienda sin pedir hipoteca o usar la financiación para poder comprar más en menos tiempo.

Lo que yo haría es usar algo de financiación en la primera compra para inversión guardando liquidez suficiente para, si la experiencia te resulta positiva, poder invertir más adelante de nuevo una vez incrementes tu experiencia.

Pero claro, son decisiones muy personales que sólo tú debes decidir.

Un abrazo y gracias por escribirme.

Saludos!

Hola Alberto me encantaria hablar contigo en privado sobre mi situación actual. Me encantan tus analiticas y tus conclusiones. Soy un hombre (chaval) joven motivado y con un objetivo claro y cada dia menos irreal i mas con los pies en la tierra.

No quiero soñar en cuentos de adas sino luchar por objetivos reales y es por eso que necesito de tu ayuda. Te puedo escribir por gmail? Como puedo contactar contigo?