Tienes 100.000 euros para invertir. ¿Dónde te conviene invertirlos?: ¿Viviendas para generar rentas de alquiler o cartera de dividendos?

En el siguiente artículo te ayudo a encontrar la mejor solución para tu caso.

No olvides descargar gratuitamente la plantilla para poder «hacer simulaciones» con tus hipótesis y tu situación personal.

El ruido sigue intoxicando los medios. Ahora una nueva ley de vivienda.

Como siempre, titulares sensacionalistas ilustran los medios. La lucha entre la gauche y la droite sigue su habitual camino. Insultos, improperios, mucho falso experto y al final poca racionalidad por ambos lados.

En vez de buscar soluciones a problemas reales (falta de oferta de vivienda asequible, falta de cargadores de coches eléctricos…) la política con demasiada frecuencia se enzarza en batallas ideológicas que terminan con el peor de los finales: las «soluciones no soluciones» (propuestas o leyes disfrazadas de soluciones que de soluciones no tienen nada).

Personalmente no me gusta la nueva ley. Pero sigo durmiendo del tirón. Mi idea es nunca vender mis propiedades así que en las siguientes décadas estoy convencido que vendrán nuevas leyes y cómo no dependen de mí yo seguiré centrado en lo que depende de mí (comprar buenos activos, tener buenos inquilinos…) que por cierto tiene un impacto mucho mayor que poder subir un poco más o un poco menos el alquiler cada año.

Volviendo a lo que importa.

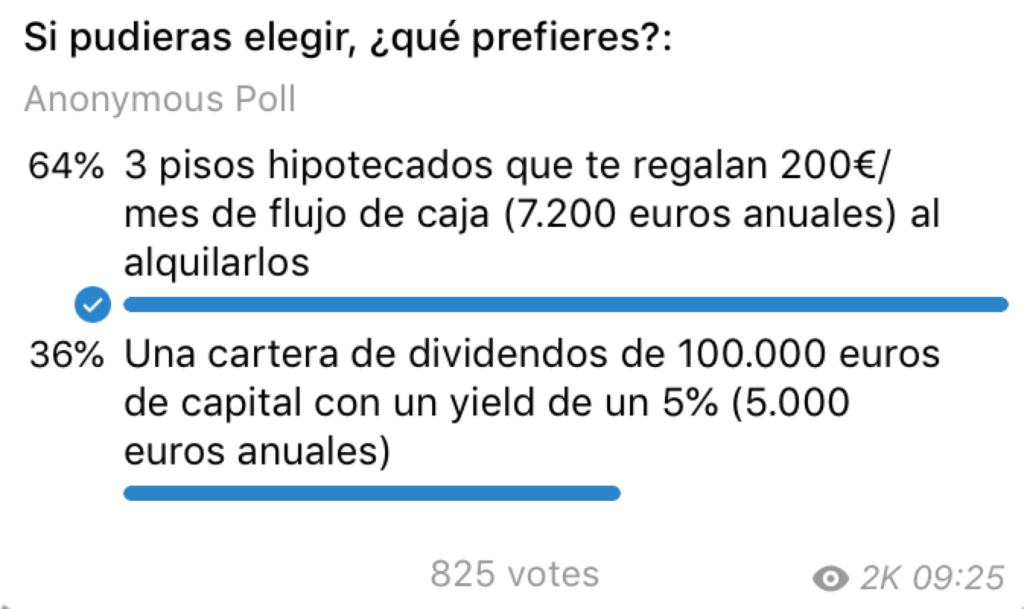

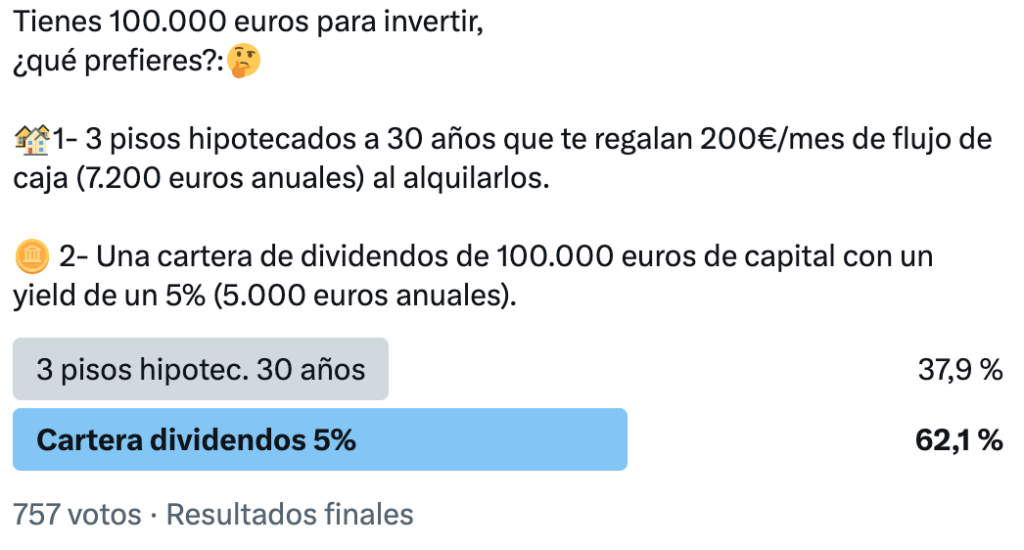

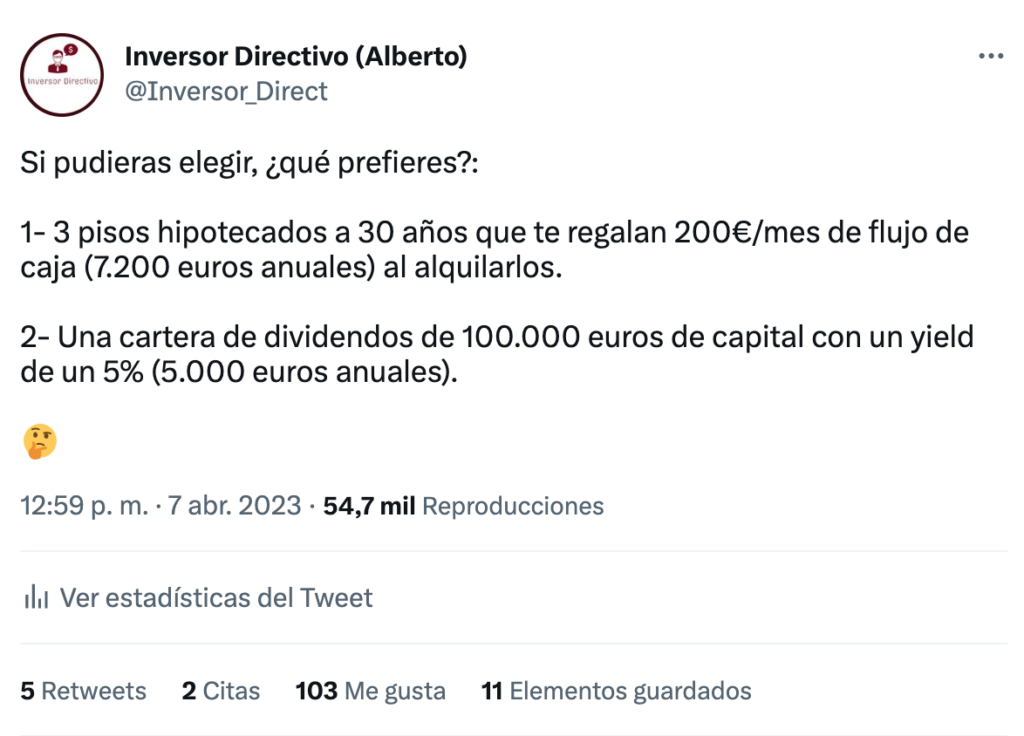

Antes de que el gobierno publicara la nueva ley hice una encuesta en mi canal de Telegram preguntando por las preferencias de inversión de mi comunidad (dividendos o inmuebles).

Clica para ver el índice de contenidos

Los resultados de dos encuesta a 1.500+ personas: ¿Alquileres o dividendos? El ruido (creo) que afecta el resultado

Las respuestas de la comunidad de Inversor Directivo en Telegram fue bastante clara. Es una comunidad que prefiere el inmobiliario.

Justo después de que aparecieran las primeras noticias acerca de la nueva ley de la vivienda hice la misma encuesta. Esta vez en mi comunidad de Twitter.

La respuesta fue contraria. Había una preferencia para la inversión en dividendos.

Si bien, probablemente la comunidad de Telegram y de Twitter no son comparables intuyo que la nueva ley de la vivienda en España está «teniendo» cierto efecto disuasorio en algunos potenciales inversores.

Además, la mayoría de comentarios al tweet-encuesta incluían mucha emoción y poca razón (en el anexo 2 al final del artículo puedes ver una muestra de algunos de ellos).

Independientemente de leyes, me parecía importante bajar pulsaciones y analizar desde un punto de vista racional (y con números para no tocar de oído) qué ventajas e inconvenientes tiene cada una de las opciones propuestas.

Allá vamos.

Comparando peras con peras: ¿100.000 euros para inmobiliario o para invertir en bolsa?

Lo primero es poder comparar «come il faut».

El punto de partida es evidente.

Tienes 100.000 euros de ahorro que quieres invertir y cierta capacidad de conseguir deuda (ya que tienes ingresos recurrentes suficientes).

Tienes 2 posibilidades:

1- Invertir los 100.000 euros en una cartera de acciones que te regalan dividendos.

2- Usar deuda e invertir esos 100.000 euros de capital en diferentes inmuebles que te podrán generar flujos de caja positivo.

La pregunta a hacerse es evidente: ¿qué te conviene más?

Como siempre con un ejemplo, todo se acostumbra a ver más claro.

Comprando 3 viviendas apalancadas con 100.000 euros de capital inicial

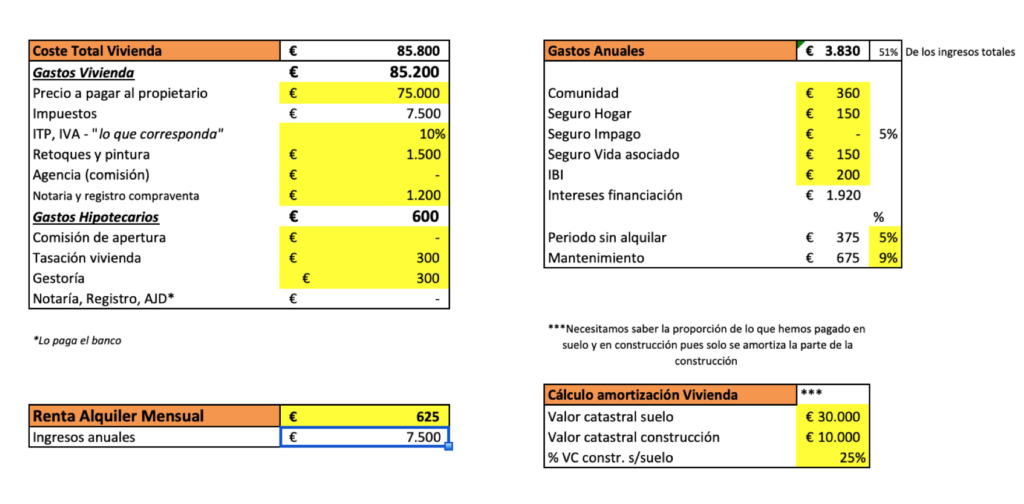

Con 100.000 euros de capital podríamos comprar 3 viviendas de 75.000 euros de coste que podríamos alquilar cada una de ellas por 625 euros mensuales. Esta es la hipótesis de punto de partida. En el Anexo 1 (al final del artículo podrás ver los detalles de esta hipótesis de partida desde el punto de vista de la inversión inmobiliaria)

Te aseguro que como máximo en un radio de 10-15 quilómetros desde donde vives es casi imposible no encontrar viviendas de este tipo.

Hay viviendas como éstas disponibles para los inversores. Lee el siguiente artículo si quieres saber cómo encontrarlas.

Al invertir en este tipo de vivienda los números principales de cada operación serían los siguientes (repito que puedes comprobarlos con el anexo que incluyo al final del artículo):

- Capital desembolsado por operación: 33.300 euros

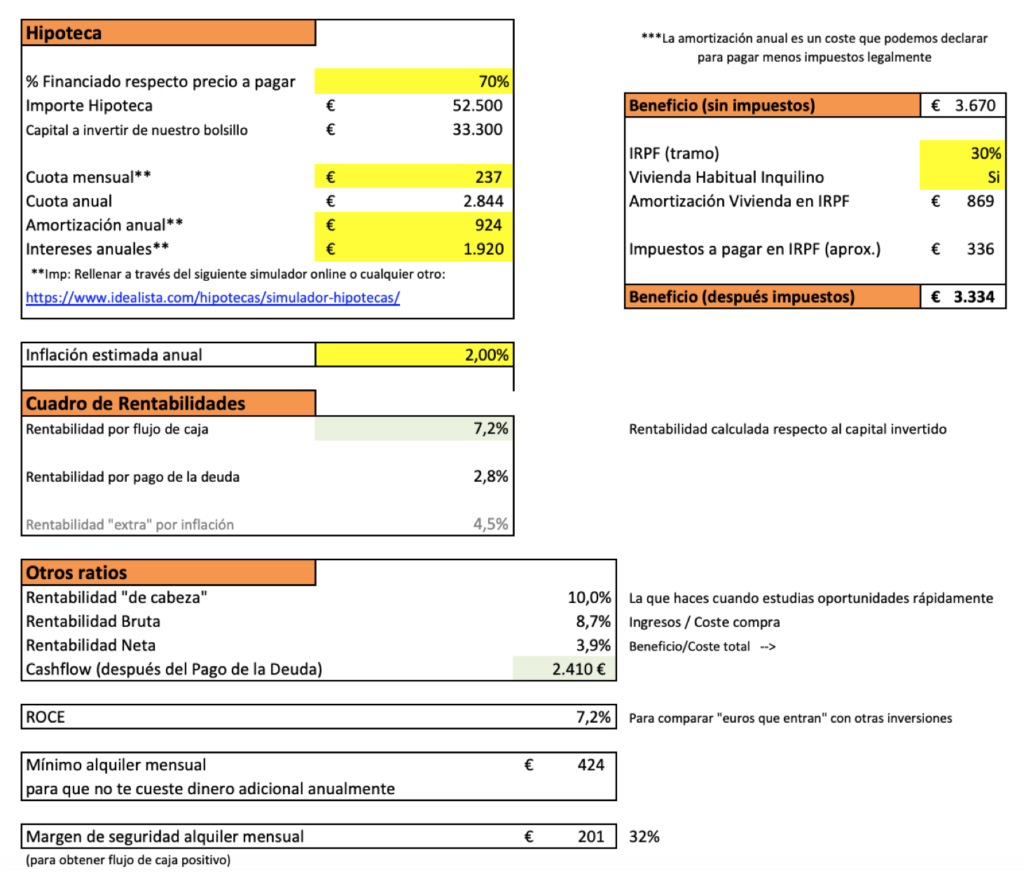

- Hipoteca por operación: 52.500 euros (a 30 años)

- Flujo de caja después del pago de impuestos por operación: 2.410 euros anuales (el pago de los impuestos lo he incluido en el excel de rentabilidad del anexo 1)

Así que al invertir en 3 viviendas tendríamos los siguientes números agregados:

- Capital invertido: 99.900 euros

- Hipotecas: 157.500 euros (al 3,8% de tipo de interés en este momento)

- Flujo de caja anual libre de impuestos: 7.230 euros

Comprando una cartera de acciones con buenos dividendos

Bien. Por otro lado veamos cómo quedaría la cosa si invirtiéramos en una cartera de dividendos que nos genera un 5% de rentabilidad anual (hipótesis inicial).

- Capital invertido: 99.900 euros

- Hipotecas: 0 euros

- Flujo de caja anual: 5.000 euros

Flujo de caja anual libre de impuestos: 4.050 euros (19% para los primeros 6.000 € obtenidos como beneficio de capital)

Evolución de las inversiones si actuamos con mentalidad largoplacista

Analicemos los resultados de las dos inversiones.

Además dentro de cada una de las dos posibilidades, veremos dos alternativas.

Una alternativa en la que disfrutamos de nuestros rendimientos, es decir (1) nos comemos los frutos: bien sean dividendos o los flujos de caja positivos de los alquileres y en el otro caso (2) re-invertimos los frutos de nuevo.

¿Cómo reinvertimos los frutos?

En el caso de los dividendos es bien sencillo. Reinvertimos los dividendos obtenidos. Lo cuál es muy fácil por ejemplo usando un fondo de acumulación (como Baelo Patrimonio por ejemplo u otros similares).

Y en el caso de la inversión inmobiliaria “no me he flipado” y he supuesto que invertimos los flujos de caja netos de los alquileres en fondos con una rentabilidad no muy elevada (5% porque el plazo de tiempo a invertir esa liquidez es menor y arriesgamos menos nuestro dinero) durante un periodo de 5 o 6 años para obtener dinero suficiente para pagar una entrada de una nueva vivienda. En el momento que reunimos suficiente dinero acumulado, podemos invertir en una nueva vivienda.

De este modo, a 30 años vista acabaríamos con 8 viviendas y algo de deuda. Por nuestra parte sólo habríamos invertido de nuestro bolsillo los 100.000 euros de capital inicial. Ya que las demás entradas de vivienda las habríamos pagado cada 5 ó 6 años con el flujo de caja acumulado provenientes de las rentas de alquiler.

Ahora que ya has entendido cómo re-invertimos los frutos veamos que pasa con nuestras inversiones a lo largo del tiempo.

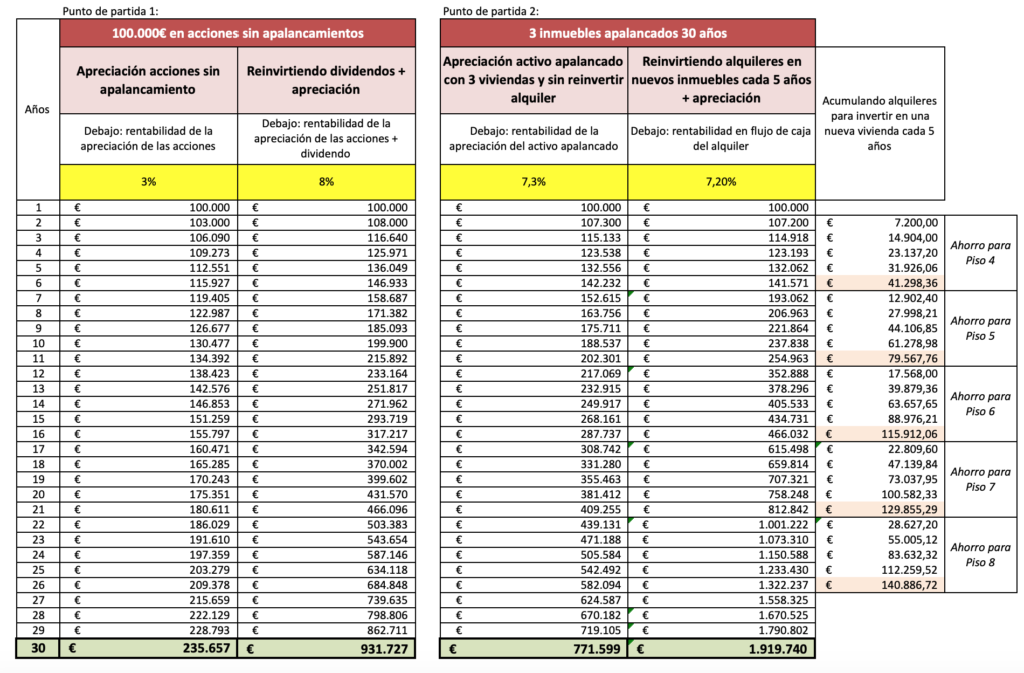

Resultados de nuestras inversiones a 30 años:

¿A 30 años vista qué ocurre en cada caso?

Te muestro a continuación la tabla que sale de las 4 simulaciones. Dividendos o viviendas para alquilar con o sin reinversión del fruto en cada caso (puedes descargar este excel para jugar con él o simplemente analizarlo mucho mejor en este enlace).

Carteras de dividendos a 30 años

En la cartera de dividendos con un yield del 5% hemos previsto una apreciación del valor de las acciones de un 3% anual. Si crees que es demasiado alto o bajo puedes modificarlo con tu propia hipótesis descargándote la hoja de cálculo y jugando con los números. De esta manera estamos obteniendo una rentabilidad total nada despreciable de un 8% anual.

(primera columna) Si no reinvertimos los dividendos, invirtiendo 100.000 euros acabamos obteniendo a 30 años :

- 235.657€ de capital en forma de acciones y además hemos podido gastar cada año el 5% de los dividendos (en realidad un 4% porque debemos pagar los impuestos al tío Sam como dirían los gringos).

(segunda columna) Si reinvertimos los dividendos, invirtiendo 100.000 euros acabamos obteniendo a 30 años:

- 931.727€ de capital. Obviamente no hemos recogido ningún fruto durante 30 años y la fuerza del interés compuesto a un 8% ha hecho la magia. No hemos pegado golpe por nuestro lado más allá de «cuidar» nuestra cartera de inversión. Tarea no exenta por cierto de dolores de cabeza sino usamos fondos. 0 deuda.

Inversión en viviendas apalancadas a 30 años

Ahora vayamos a ver lo que ocurre al invertir en viviendas con un apalancamiento razonable. Recuerda, usamos nuestros 100.000 euros al inicio para comprar 3 viviendas en la que en cada una de ellas invertimos 33.000 euros y el resto del coste lo financiamos con una hipoteca a 30 años.

(tercera columna) A 30 años si no invertimos en ninguna vivienda más y gastamos en lo que queremos los flujos de caja generados de los alquileres acabamos con la siguiente situación:

- El valor de nuestro capital es de 771.599 euros. Las 3 viviendas están completamente pagadas y por tanto el flujo de caja que generan a partir de ese momento aumenta considerablemente al no tener hipoteca. Además, hemos disfrutado durante 30 años de los más de 7.200 euros de flujos de caja limpios anuales para gastar (que se han ido apreciando obviamente).

(cuarta columna) Si a 30 años vamos invirtiendo cada 5 o 6 años en comprar una nueva vivienda (con hipoteca lo que significa que debemos seguir teniendo ancho de banda para seguir apalancándonos) usando los flujos de caja generados para pagar «las entradas» acabamos con la siguiente situación.

- Un capital acumulado de casi 2 Millones de euros pero OJO porque aún nos queda deuda para pagar (acabamos con 8 viviendas. 3 de ellas completamente pagadas). La vivienda cuatro y cinco podría estar también completamente pagadas si las financiáramos a 25 y 20 años respectivamente. Y por tanto nos quedaría acabar de liquidar la deuda de las 3 viviendas finales. La deuda final dependería de la financiación que hubiéramos usado para invertir en las viviendas 6, 7 y 8. En ese momento tendríamos 5 viviendas que nos generan un flujo de caja muy importante y 3 viviendas con un flujo de caja positivo pero con hipoteca asociada.

Ventajas e inconvenientes de cada tipo de inversión

¿Deuda?

0 euros de deuda al invertir en bolsa.

vs

157.000 euros de deuda inicial al invertir en viviendas.

Recuerda:

Nunca vas a perder lo que no debes.

Explico con mucho más detalle en mi último libro (El libro negro del inversor inmobiliario) acerca de los riesgos de la deuda al invertir en inmuebles.

Si aprendes a invertir en inmuebles el riesgo de la deuda se puede mitigar, pero obviamente siempre hay algo de riesgo.

Al invertir en bolsa como mucho perderás el dinero invertido.

Un último punto al respecto de la deuda. En la estrategia más agresiva (cuarta columna) en la que vamos comprando más pisos al aprovechar los flujos de caja generados por los alquileres obviamente vamos aumentando la deuda. Pero ojo, también vamos aumentando el valor de nuestro patrimonio a una mayor velocidad.

Recuerda que la deuda NO ES INFLACIONARIA, mientras que tu capital SÍ LO ES (al menos lo ha sido los últimos 200 años). Por tanto el porcentaje de la deuda al respecto de tu capital (un indicador crítico para asegurar que no haces locuras) será cada vez más pequeño y por tanto cada día que pasa tu deuda pesará menos respecto al valor de tus activos.

¿Volatilidad?

Al invertir en bolsa el gran riesgo es la volatilidad. La teoría es preciosa. Cuando veas en el banco que tienes la mitad de lo invertido (puede ocurrir) no creo que duermas del tirón.

Si no has «vivido» un par de crisis fuertes invertido no sabes cómo vas a reaccionar.

Jugar al flight simulator no es saber pilotar aviones.

Invertir en periodos cortos alcistas es cómo jugar al flight simulator. No hay peligro de estrellarse.

Si inviertes a largo plazo vivirás periodos en los que tu cartera caerá hasta un 50%.

¿Qué harás cuando eso pase?

Lo normal, si no estás diversificado con otros activos, entrar en pánico.

Los inmuebles también bajan de valor. ¡Y mucho por cierto! Pero lo hacen de forma más lenta y eso provoca en algunos casos que la gente lo aguanta mejor. Es como una gota malaya. Destructivo también pero se aguanta quizás mejor.

Mucha gente ve ese trozo feo de tocho y piensa que eso vale algo. No tiene porqué (por cierto),

La gracia de la inversión en inmuebles es que no sabes qué vale tu piso (al igual que al invertir en empresas privadas).

Eso es cómo si te dejaran solo entrar a las redes sociales una vez a la semana. Tu mente estaría más relajada.

Y corazón que no ve, corazón que no siente.

Los mercados financieros son mucho más volátiles que el inmobiliario donde la inercia es mucho más importante.

Si cobras tu alquiler y no estás para el corto plazo, «te toca un pie» si el mercado baja o sube.

A largo plazo la inflación es muy poderosa y la inflación juega a favor de los hipotecados siempre. De hecho, la inflación es «un invento» creado por los estados (digo bancos centrales) y se crea para disminuir la deuda soberana de los países. Es la mejor arma que tienen.

¿Cherry picking?

Además de la volatibilidad hay otro riesgo .

Al invertir en bolsa o inmuebles el riesgo más grande es la falta de conocimiento y querer jugar a ser el próximo Paramés o Donald Trump.

Al invertir en bolsa un gran riesgo son las carteras de acciones poco diversificada.

A través del cherry picking de acciones o fondos que en el pasado han performado bien (y que por tanto acostumbran a estar “caros”) no tenemos un método robusto de asignación de activos.

¿Cómo podemos mitigar ese riesgo?: Con fondos profesionales con comisiones bajas (cada vez los hay más porque en el mercado cada vez has más información y «la fiesta» de los fondos activos ha disminuido – que no acabado-). O simplemente indexándose y vendiendo parte del fondo para “simular los dividendos” en los fondos de acumulación.

Al invertir en viviendas, el riesgo de cherry picking es muy claro. Tenemos una cartera muy poco diversificada. Si fallamos en una vivienda podemos perder mucho. Por ello, una cartera de inmuebles siempre tendrá un riesgo de concentración mucho mayor y por ello conviene complementarla con inversiones alternativas.

Además de la poco diversificación, ojo no invirtamos en viviendas inadecuadas para nuestro perfil inversor.

Y sobretodo aprendamos a gestionar bien los alquileres. Si no lo hacemos bien, todo ello puede producir importantes pérdidas patrimoniales más allá del capital.

¿Riesgo de tipo de interés?

Al invertir en dividendos no nos apalancamos. Por tanto, no sufrimos riesgo de tipo de interés.

Al invertir en vivienda la cosa cambia. ¿Fijo o variable? Las dos son válidas si usamos estrategias defensivas. En todo caso, es un riesgo que debes contemplar y sobretodo gestionar.

Si quieres profundizar más en cómo mitigar este riesgo puedes leer este artículo en el que hablo de ello.

¿Inversión pasiva o inversión semi-pasiva?

Los dividendos ya hemos dicho que es 100% pasivo si utilizas fondos.

La inversión en viviendas es claramente semi-pasiva. Al inicio es un proceso bastante activo en el proceso inicial de compra. Hay bastante trabajo a realizar. Obviamente, casi todo se puede externalizar a cambio de pérdida de rentabilidad obviamente (no hay nada gratis en esta vida).

En todo caso, es evidente. El incremento de rentabilidad que puedes conseguir al invertir en viviendas de forma inteligente te lo has ganado con tu trabajo.

En mi caso hay viviendas en las que pasan 2 o 3 años sin resolver incidencias con inquilinos magnificos. Pero lo normal es que los inquilinos en función del tipo de estrategia que utilices roten cada 3-5 años y cada año pueda haber algún tipo de incidencia. No es trabajo físico habitualmente el que hay que realizar. Es trabajo mental (coordinación de «operarios» o APIs).

En todo caso, no son rentas 100% pasivas las inmobiliarias. Tenlo en cuenta. Poco a poco irás siendo más productivo a medida que aprendes los secretos de cada parte del proceso (selección de vivienda, inquilino, negociación hipoteca, resolución de incidencias…).

¿Aprendizajes?

Alquilando viviendas aprendes muchísimo acerca del sector porque es una inversión semi-pasiva en la que continuamente debemos tomar decisiones.

Invirtiendo en un buen fondo de renta variable orientado a dividendos no aprendes (aunque pueda ser la decisión más sabia para tu dinero).

Crear tu propia cartera de inversión en dividendos puede ser bonito y también puedes aprender. Puedes aprender a seleccionar valores, leer balances y cuentas de pérdidas y ganancias… Aunque la mayoría no tiene buenos resultados a muy largo plazo. Pero sin duda hay excepciones y hay gente que lo consigue.

Crear tu propia cartera de inversión tiene ventajas respecto los fondos ya que tu no “te cobras comisión” y además tu volumen es muy pequeño con lo que puedes mover el dinero en acciones de una forma mucho más sencilla que los fondos grandes. Los fondos grandes no pueden comprar o vender de golpe debido a su tamaño y además no pueden invertir en muchas compañías cotizadas por ser demasiado pequeñas para sus tíquets de inversión.

Pero hay un coste importante al crear tu propia cartera de inversión. Es el coste de oportunidad de tu atención. Debes estar pendiente de tu cartera y eso personalmente no me compensa. Aunque entiendo que haya gente que disfrute haciéndolo.

¿Depende de ti?

En la inversión inmobiliaria tienes mucho más control. Eres el CEO de tus inversiones.

En el otro tipo de inversión te lo miras como espectador y no tienes poder de influencia en las decisiones.

No es un tema menor para los que «nos gusta» mandar 😉 .

¿Iliquidez?

En un clic deshaces operaciones al invertir 100.000 euros en acciones.

Para deshacer tus posiciones inmobiliarias empieza tomándote una tila. Va para largo.

No inviertas en inmuebles con un horizonte temporal inferior mínimo de 5 años (ideal: al menos 10 años).

Hay momentos de mercado donde el mercado se congela prácticamente y no hay operaciones (o bajan un 66% como en el periodo 2008-2014).

La falta de liquidez es el gran problema de la inversión inmobiliaria. Y también un aliado pues no puedes tomar decisiones de forma impulsiva y eso «te protege» en ocasiones de tu irracionalidad.

¿Dependes de la financiación?

Al invertir en bolsa lo haces con tu dinero. Por favor, pasa de derivados y cosas raras apalancadas. Perderás hasta la camisa si eres como la mayoría.

Al invertir en inmuebles dependes de la financiación para escalar. Si no tienes ingresos regulares te será muy difícil o deberás financiarte con tipos de interés mucho más elevados.

¿En función de tu edad?

Podrás hipotecarte habitualmente hasta los 70 (o incluso 75 años) sin muchos problemas si tienes buenos ingresos recurrentes.

Por ello, en función de tu edad actual se podrá ver limitada tu capacidad de financiación y tu plan a largo plazo.

Puedes invertir de forma pasiva en bolsa hasta el último día de tu vida.

¿Financiar bolsa?

No te lo aconsejo. Demasiada volatilidad. Y ya sabes que a los bancos no les gusta.

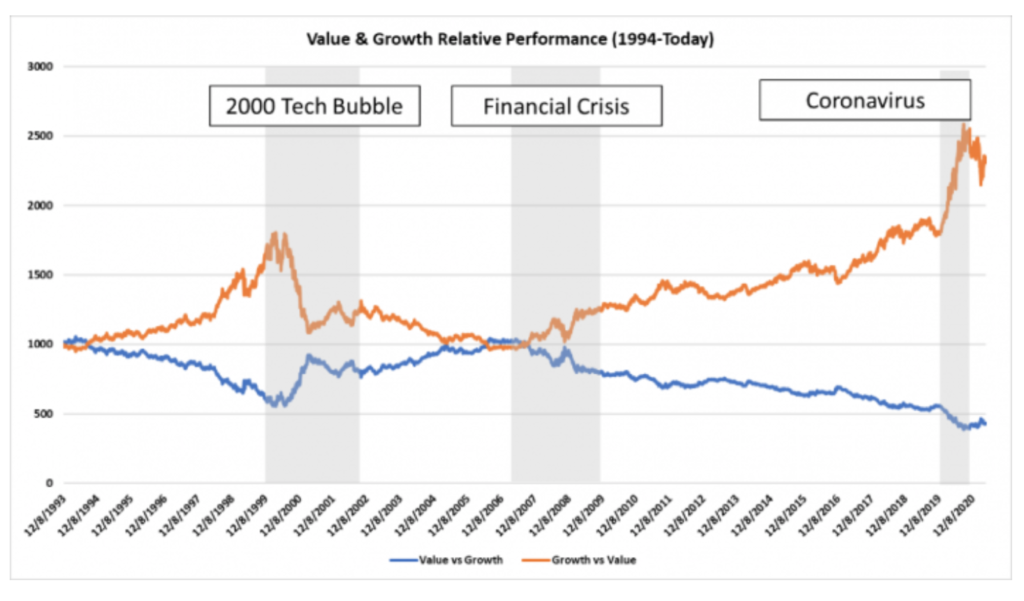

Recuerda: al mercado le da igual si tus hipótesis son correctas o no. El mercado puede menospreciar ciertas acciones durante décadas.

Tu liquidez quizás no puede permitirse la paciencia que en ocasiones el mercado requiere.

Observa lo que le ha ocurrido a la inversión value en la segunda década del segundo milenio. Una década durísima para la inversión value.

Fuente (el blog salmón) : Las acciones «value» han tenido una última década muy dura. Veremos qué ocurre en la tercera década del segundo milenio.

Recomendación final

En mi caso, siempre recomiendo diversificar. Ambos tipos de inversión me parecen muy potentes.

Por eso invierto un 50% de mi patrimonio en inmuebles y un 40% aprox. en renta variable. El 10% restante invierto en inversiones alternativas. Puedes ver mis recomendaciones acerca de dónde invertir en función de tu edad en el siguiente artículo.

De esta forma duermo muy tranquilo y me aprovecho de las ventajas de ambos mundos.

Obviamente para poder hacerlo debes tener un capital mínimo.

Por ejemplo si dispones de 60.000 euros para invertir, una posibilidad podría ser empezar invirtiendo un poco más de la mitad de tu capital financiando una vivienda económica y el dinero restante en una buena cartera de acciones diversificada.

¿La clave?

La clave (siempre) es empezar.

Y empezar cuanto antes no solo por la fuerza del interés compuesto.

Empezar para poder comenzar a aprender cuanto antes.

El interés compuesto es muy potente.

Pero tu aprendizaje aún lo es mucho más.

Como siempre, este artículo es formativo y al final eres tú el que debe tomar la decisión que creas que mejor “casa” con tu situación personal, tus capacidades y objetivos.

¿Dividendos o alquileres?

En mi caso, como plato principal los alquileres y como «entrante» los dividendos. ¿Y de postre? La inversión alternativa. Pero eso ya será para otro artículo.

¡Feliz menú y feliz inversión!

Anexo 1: Con 100.000 euros de capital podríamos comprar 3 viviendas de 75.000 euros de coste que podríamos alquilar por 625 euros mensuales.

Si quieres descargar esta plantilla para calcular la rentabilidad de una potencial inversión inmobiliaria, la encuentras dentro de mi nuevo libro: «El libro negro del inversor inmobiliario»

Anexo 2 – Respuestas y comentarios curiosos y emocionales a la encuesta en Twitter que realicé para preparar el artículo

Aquí el tweet con la pregunta que partí para preparar el artículo:

Y aquí algunas respuestas curiosas de la comunidad:

- Carterilla. Menos dolores de cabecilla.

- ¿Comprar para alquilar, en España?. Dejarás una viuda joven. Conozco bien el sector y no se lo aconsejo a nadie. Siempre dividendos.

- Fiscalmente parece mejor opción el alquiler y también dependería del tipo marginal. Cada opción tiene sus pros y sus contras.

- Con esas opciones dividendos. Es más probable que haya problemas en los pisos(averías, okupación, buscar inquilinos, impagos,…) que el la cartera(recortar de dividendos y poco mas).

- Los dividendos. Ademas de cosas ya dichas, dentro de 30 o 50 años los dividendos no necesitan una reforma integral (en el mejor de los casos).

- La cartera. No me va a llamar cuando se rompa la nevera ni voy a deberle nada a nadie.

- Lo mismo me equivoco de lleno… pero viendo como se están poniendo las cosas en España yo no invierto ni un euro en el país y menos en inmobilario…

- ¿Por qué elegir? Se pueden tener ambas cosas.

- Tras invertir en ambas y basado en mi experiencia me quedo con una cartera de dividendos. ¿Por qué? Simplicidad. Y aquí hemos venido a eso a complicarnos cuanto menos la vida mejor.

- Hoy en día el 2 clarisimamente. Hace un mes el 1. (refiriéndose a la nueva ley de vivienda).

- Dame los pisos que con el flujo de caja voy creando mi cartera.

- Sin duda la inversión inmobiliaria, por las siguientes razones: 1.- Mi actuación puede mejorar el rendimiento de la inversión sin cambiar de activo. 2.- se suele revalorizar el valor del inmueble al ritmo de la inflación. 3.- Con el pago de hipoteca tengo ganancia patrimonial.

Foto que encabeza el post: Los monos eligiendo las acciones al azar extraen mayor rentabilidad que la mayoría de fondos de gestión activa debido a las altas comisiones de estos últimos (Fuente: Unsplash)

Y en tu caso: ¿Dividendos o inversión en inmuebles? , ¿nos lo cuentas en los comentarios? Seguro que tu opinión puede enriquecer el artículo.

No olvides descargar la plantilla para simular las hipótesis de tu caso y tomar una mejor decisión. Puedes hacerlo a través del siguiente enlace.

Un artículazo lleno de valor, como siempre.

Jordi

Me alegra saber que te ha gustado Jordi!

Saludos,

Llevo mucho tiempo leyéndote y una vez más, un artículo de 10.

Conciso, sencillo pero complejo, bien estructurado y lleno de píldoras únicas.

En internet hay mucho Gurú con subscriciones y blogs que solo aportan 1/20 de lo que aparece aquí y a la primera ya te piden la tarjeta…

Enhorabuena por este gran trabajo y por el segundo libro que acabas de sacar que es otra gran joya.

Un abrazo

Joaquín,

me vas a sonrojar.

Gracias por tu comentario. Se agradecen mucho y dan mucha fuerza y energía. 🙂

Échale un vistazo a la rentabilidad anualizada del S&P500 a 30 años, índice al que te puedes indexar sin problemas y sin pagar impuestos. Ahí lo dejo.

Gracias Rufino por tu comentario!

Prefiero invertir en un fondo tipo Amundi World por aquello del tipo de cambio. De todas formas el índice que más pesa en el Amundi World obviamente es el S&P.

Saludos,

Muy buen articulo. No lo he leido completamente pero si he bajado la excel y hecho mis calculos.

Veo algunas impreciones en el tema invertir con dividendos porque dices «para que sea pasivo tienes que hacerlo a traves de un fondo» y eso no es verdad. Perfectamente puedes comprar 30.000€ de Enagas y esperar sentado. La declaracion de la renta hasta 6000€ no requiere nada.

Yo el problema que veo y que he padecido es pedir esas hipotecas. Yo para pedir la segunda el primer piso (alquilado) pesaba como deuda y necesitaban de ingresos para pagar ambas hipotecas independiente de que estuviera alquilado o no.

Por otro lado he estado leyendo tu libro. Solo el capitulo de buscar inquilino y es muy bueno pero se queda corto en las «personas» que se presentan. Que dolor.

Un saludo

Gracias Antonio por tu comentario.

Puedes hacerlo así por supuesto pero cierto seguimiento y balanceo de acciones es necesario a largo plazo.

Saludos!

Muy buen artículo, yo hace tiempo que opté por el inmobiliario pero supongo que una mezcla sería lo ideal.

En cuanto a lo que dices, como muchos, de que el inmobiliario tiene el problema de ser menos líquido no estoy del todo de acuerdo.

Creo que cuando se hace esta afirmación se presupone una situación en la que se necesita vender y que en ese momento en bolsa se va a vender en seguida sin pérdidas excesivas porque se ha llevado una buena gestión del riesgo y en inmobiliario si nos toca vender puede que no podamos.

Bueno, primero decir que en inmobiliario siempre se puede vender, por supuesto habrá momentos en que no podamos defender el precio que nos gustaría. Pero esto último sólo es cierto si no hemos hecho una buena gestión a la hora de escoger el activo, cosa que sí presuponemos para la bolsa.

Presuponemos que en bolsa no nos vamos a meter en acciones con poco volumen y mucha volatilidad, con lo que va a ser difícil que con una adecuada gestión del riesgo la inversión nos salga rematadamente mal.

Pero lo mismo sucede con el inmobiliario, no todos los activos tienen la misma calidad y ubicación y por tanto la misma demanda. Habrá activos que en determinado momento de bajada del mercado se mantengan mejor y otros que ni bajen de precio. Pero en todo caso siempre habrá un precio al que se crucen oferta y demanda y podamos vender.

Sí es cierto que la burocracia necesaria para deshacer una u otra inversión es muy distinta, aún así, con un comprador y vendedor motivado la operación inmobiliaria puede realizarse en cuestión de días, que es un tiempo bastante rápido.

Gracias Carlos,

Buen apunte.

Sin duda, al final es cuestión de precio. La liquidez en gran medida puede «superarse» en ciertos momentos complejos pero a cambio de precios de derribo que obviamente no son recomendables.

Saludos!

Gracias Alberto, como siempre gran artículo y buenos consejos.

como sabes, yo mismo estoy explorando también alternativas para diversificar. Pero como tu, mi prioridad: ¡los inmuebles!

Por muchas vueltas que le doy, no encuentro mejor alternativa de inversión. Cuando tenga 80 ya veremos, pero de momento, para mi no hay color.

Un abrazo!

Gracias German por tu comentario.

Ya me cuentas que haces cuando tengas 80 😉

Abrazote!

También soy partidario de la diversificación.

El inmobiliario genera unos flujos de cajas excelentes, más rápidos y de manera más intuitiva (no requiere mucha formación).

En cuanto a los dividendos habría que tener en cuenta que hay empresas con dividendos crecientes (a largo plazo mejora mucho la rentabilidad) pero necesita más tiempo y dinero.

Gracias Ignacio…

Correcto. También es verdad que el PER de las empresas con dividendos crecientes no acostumbra a ser barato aunque hay momentos con buenos descuentos.

Saludos!

Yo aquí solo veo un fallo y bastante grande, ¿Alquilar una vivienda por 625€ cuando te ha costado 33.000?

Ya me dirás donde encuentras ese tipo de viviendas, porque es inviable, por ese precio encontrarás viviendas en barrios chungos y si la alquilas será por un pecio muy inferior.

Hola José,

Si te fijas bien en la explicación y la hoja de cálculo verás que el precio de la vivienda son 75.000 euros.

Además para que podáis hacer vuestras propias hipótesis os he dado acceso a la descarga del Excel. De esta forma podéis adaptarlo a vuestros planteamientos.

Saludos!

Hola Alberto,

Excelente post, gracias por compartir tu sabiduría con nosotros. Ya voy por el 90% de tu libro y estoy encantado. Tengo una pregunta que hacerte, y disculpa si es una pregunta de novato, pero no acabo de entender el cálculo de cash flow en el excel:

en Gastos Anuales veo que tiene en cuenta el «interés» de la hipoteca (entiendo que es = «tipo de interes» x «Importe hipoteca») pero no tiene en cuenta la mensualidad real que vas a acabar pagando al banco.

Esto me confunde ya que aunque según el excel una inversión tuviese cash flow positivo, una vez tenga en cuenta la devolución mensual de la hipoteca, puede que al final, mensualmente salga más dinero del que entra en mi cuenta.

Estoy seguro de que estoy obviando algo, pero le he dado vueltas y vueltas y no lo veo!

Gracias!

Hola Carlos,

Buena duda.

La devolución del principal está incluida ya en el cash flow en la celda D31.

Lo que pagas de interés es necesario para calcular la rentabilidad.

Recuerda que cash flow y rentabilidad son conceptos distintos.

Espero resuelva tu duda.

Si no es así pregunta de nuevo sin problema.

Saludos!

Ahora todo cuadra. Muchas gracias!

Estoy bastante de acuerdo contigo, pero es cierto que el papel todo lo sustenta y la liquidez del efectivo es también un valor que habría que incluir en la ecuación. A 30 años no sabemos como va a estar España o Europa. Es posible que necesitemos irnos fuera y una vivienda es más difícil convertir de forma rápida.

Osea, que la ecuación correcta para tomar la decisión acertada es compleja, pues, como hemos visto en los últimos 20 años, las cosas pueden cambiar a mucho peor. Las crisis son cada vez más rápidas e impactantes. Los flujos de capital como hemos visto en los bancos americanos que han caido son cada vez más rápidos y transfronterizos.

En fin, para no aburrir y resumiendo. Tal vez debamos de pensar en economía con una visión más amplia que solo poner el foco en España.

Gracias por tu comentario Jota.

Por eso diversificar añadiendo renta variable mundial siempre ayuda a superar mejor ese «riesgo país» que comentas.

Saludos!

Hola Alberto,

Está muy bien explicado todo, pero veo que cuando se habla de la rentabilidad de una vivienda, nunca se tienen en cuenta los gastos imprevistos, que cada cierto tiempo siempre hay.

En dos pisos que tengo, este año en uno se cambia todo el ascensor, caja de escalera… y en otro se van a cambiar todas las barandillas de los balcones.

Eso al final es un dineral que tienes que soltar y que se «come» todo el beneficio del año.

Por lo tanto siempre hay gastos que veo que no se tienen en cuenta a la hora de invertir en viviendas.

Un saludo.

Hola Javi,

Gracias por tu comentario.

Si te fijas bien en el excel verás que incluyo un total de un 15% de los ingresos a destinar a periodos vacíos (es decir que no ingresas) o gastos imprevistos.

Lo que comentas tú es un error muy típico de los inversores en inmuebles primerizos. Sin duda, siempre hay que tenerlo en cuenta.

Saludos!

Enhorabuena me encantó tu artículo!

Después de aprendizajes con indexados,renta variable y pisos alquilados a larga estancia me quedo en mi caso con un 70% en pisos y un 30% en cartera de acciones todavía en construcción y aún no llego a ese 30% pero mi intención es llegar y con una formación en análisis técnico y fundamental ir creando esa cartera que de momento va genial. He vivido un desahucio fuertes caídas en bolsa con el brexit y la bancarrota de Grecia la crisis del 2008 etc y me inclino a tener un equilibrio que pese más el inmobiliario ya que no se puede uno apalancar con una hipoteca en bolsa y si dedicas esfuerzos más conocimiento a los inmuebles la bola de nieve puede crecer más rápido que en bolsa eligiendo valores por tu cuenta a largo plazo. Así que como ambas son buenas porque no diversificar con las dos en una cartera diversificada en países y sectores y una cartera de inmuebles diversificada en diferentes zonas y diferentes tipos de inmuebles y modelos.

Muchas gracias David por compartir tu experiencia y tu caso con todos nosotros 😉

Saludos!

Hola Alberto,

Muy interesante el artículo y lleno de contenido, como siempre. Vale la pena dedicarle el tiempo necesario a tus artículos.

Tengo una duda muy concreta sobre el Excel. En los gastos anuales, pones 1920€ en «Intereses financiación». Pero ese valor varía cada año, no? Entonces la rentabilidad calculada es sólo para ese primer año? Va aumentando la rentabilidad cada año?

Muchas gracias por tu tiempo,

Eudald

Correctísimo Eudald!

Con el sistema hipotecario francés que normalmente se usa en España, el coste de los intereses acostumbra a bajar anualmente (siempre que comparemos con el mismo tipo de interés por supuesto).

Así que a mismo tipo de interés la rentabilidad aumenta muy ligeramente año tras año.

Otra cosa es que si tienes la hipoteca a tipo variable, en estos últimos años la rentabilidad ha empeorado debido a las importantes subidas de tipo de interés.

Saludos!

No entiendo por qué no invertir los 100.000 directamente en un piso que se alquile por 700€, y tienes los mismos ingresos que con 3 hipotecados, (unos 7000-7500€ al año descontados los gastos), pero con mucho menos esfuerzo, papeleo y dos inquilinos menos con los que lidiar.

Gracias Daniel por tu comentario…

La clave es entender que al cabo de 20 años en el primer caso tendrás un piso pagado y en el segundo 3. Eso lo cambia todo. Y eso es debido al apalancamiento. Esa rentabilidad «silenciosa» es muy potente.

Saludos!

Hola Alberto,

De los mejores articulos que hay por la web comparando ambos tipos de inversión.

No obstante hay algo en común en todo este tipo de artículos:

Se suele comparar la inversión inmobiliaria apalancada presuponiendo el apalancamiento (hipoteca), que si bien es mas fácil de conseguir y mas barata en este tipo de activos inmobiliarios, también sería posible hacerlo para comprar bolsa (acciones, etf, fondos, etc).

Si comparas el tipo de interes de un prestamo personal con el de una hipoteca, está claro que la mayor rentabilidad que pueda tener la bolsa frente al inmobiliario se la va a comer el tipo de interes que pagas por el prestamos personal.

Pero en bolsa hay productos apalancados relativamente seguros como puede ser un etf aplancado x2 sobre el msci world (diversificado mundialmente).

¿No habría que hacer la comparativa teniendo en cuenta el apalancamiento en ambos productos (bolsa e inmuebles), o bien, sin apalancarnos en bolsa ni hipotecarnos en inmuebles?

Me ha encantado la comparación. Pedazo de artículo, Alberto!

Yo me quedo sin duda con los inmuebles, y lo que más me hace decantarme por ello es el tema de la financiación. Eso hace disparar tu patrimonio de una forma que es muy difícil de conseguir con otros modos de inversión.

Gracias por el post!

Me alegro que te aporte Carlos! 😉