¿Y si Séneca estuviera hoy entre nosotros?

Me lo imagino con riquezas al igual que hace dos milenio y me pregunto:

– ¿Cómo invertiría en bolsa hoy?

– ¿Cómo conseguiría hacerlo manteniendo intacto sus principios estoicos?

– ¿Cómo alcanzaría mejores resultados y menos sufrimiento?

¿Me acompañas en este ejercicio creativo, práctico y lleno de sabiduría estoica?

Clica para ver el índice de contenidos

Una buena vida

Para los estoicos la paz mental era muy importante.

De hecho, su felicidad (eudaimonia) incluía grandes dosis de tranquilidad (ataraxia). En este aspecto, la construcción de una verdadera ciudadela interior (su cerebro) era condición necesaria para junto al cumplimiento de las cuatro virtudes estoicas (coraje, disciplina, sabiduría y justicia) tener lo que ellos llamaban una buena vida.

Séneca fue un estoico con mucho poder económico.

Y, como te he comentado, en un ejercicio de creatividad me he imaginado como él invertiría en bolsa en la actualidad.

Sin duda Séneca tenía muy claro que la riqueza es un amplificador de posibilidades. En su siguiente afirmación lo demuestra claramente.

El sabio no se considera indigno de ningún don de la suerte: no ama las riquezas, pero las prefiere. ¿Qué duda cabe, además, de que un hombre sabio tiene mayores ocasiones de desarrollarse en la riqueza que en la pobreza?

Séneca

Hoy en día hay infinitas formas de invertir en bolsa:

- Uno puede especular invirtiendo a través de cortos o derivados.

- Uno puede invertir a largo plazo intentando invertir en compañías supuestamente infravaloradas (value investing).

- Uno puede invertir en compañías de alto crecimiento esperado o en compañías de determinados sectores o países.

- Uno puedo invertir en compañías de dividendos crecientes.

- Y uno también puede invertir obviamente a través de índices intentando “simplemente” obtener la rentabilidad del mercado que a largo plazo ha producido retornos de 5 a 6 puntos porcentuales mayores que la inflación.

Y por ello me pregunto, ¿cómo invertiría un estoico en bolsa con tal abanico de posibilidades?

Seguimos para descubrirlo.

Principios estoicos aplicados al mundo de la inversión

¿Para qué? Invertir con la libertad como objetivo principal

En mi opinión, lo primero que tendría claro un estoico es ¿para qué invierte?

También tendría claro que no va a poner en peligro el cumplimiento de las virtudes estoicas ni de su tranquilidad.

Y me imagino a Séneca invirtiendo para aumentar su libertad como objetivo principal.

Séneca lo tendría claro. Al invertir para aumentar su libertad no invertiría esperando rentabilidades desorbitadas.

Sabe perfectamente que rentabilidades desorbitadas tienen costes importantes a pagar. Costes en forma de tiempo a invertir, en forma de dolores de cabeza, en forma de nervios y obviamente en forma de riesgos de potenciales pérdidas como consecuencia de un exceso de ambición.

¿Preguntas qué es libertad? No temer a los hombres ni a los dioses, no desear algo deshonesto ni excesivo y tener el completo dominio de uno mismo.

Séneca

Invertir sin romper tu ataraxia (tranquilidad).

Ya hemos visto que Séneca invertiría sin esperar retornos (perdón por la palabra) «pornográficos«.

Probablemente, invertiría a través de un sistema que le diera certeza de poder obtener retornos superiores a la inflación para poder aumentar su libertad a través de su aumento de riqueza.

Y al mismo tiempo ese sistema debería proporcionarle tranquilidad. Debería ser un sistema que minimizara los miedos y las incertidumbres. Un sistema que le regalara una mente calmada.

Como contrapartida no tendría problema en regalar algunos puntos extras de rentabilidad a otros.

Aquellos que sin duda están dispuestos a pagar el precio de llenar su mente de preocupaciones que obtengan más rentabilidad si el destino les es favorable.

Marco Aurelio, uno de los mejores emperadores romanos que jamás ha existido y con una profesión imagino que cargada de «problemas a gestionar» lo tenía claro. Sólo con calma interior podremos realmente desarrollar todo nuestro potencial.

Cuanto más cerca esté un hombre de una mente calmada, más cerca estará de su fuerza.

Marco Aurelio

Estoy convencido que en muchas ocasiones no somos realmente conscientes de todos los costes que la incertidumbre que nos auto-imponemos (por ejemplo al invertir arriesgadamente esperando el cielo) provoca en muchas áreas vitales para nuestra felicidad (salud, relaciones…).

Y Epicteto, que precisamente consiguió desapegarse de las riquezas para vivir una buena vida tenía claro que el coste a pagar por la riqueza en ningún caso podía ser una mente llena de pensamientos negativos o preocupaciones.

Es mejor pasar hambre sin dejarse abatir por el miedo o el dolor que vivir en opulencia pero lleno de preocupación.

Epicteto

Invertir cumpliendo con las 4 virtudes estoicas (sabiduría, justicia, disciplina y coraje)

El hipotético sistema de inversión en bolsa que Séneca utilizaría debería aportar «tranquilidad» y cumplir por supuesto también con las 4 virtudes estoicas (sabiduría, justicia, disciplina y coraje).

Fuente: Inversor Directivo

1.- Invirtiendo con «sabiduría»

Para invertir con sabiduría debemos ser conscientes del increíble y excesivo ruido que acompaña al mercado de valores.De hecho, Marco Aurelio ya nos lo advertía.

Todo lo que escuchamos es una opinión, no un hecho.

Marco Aurelio

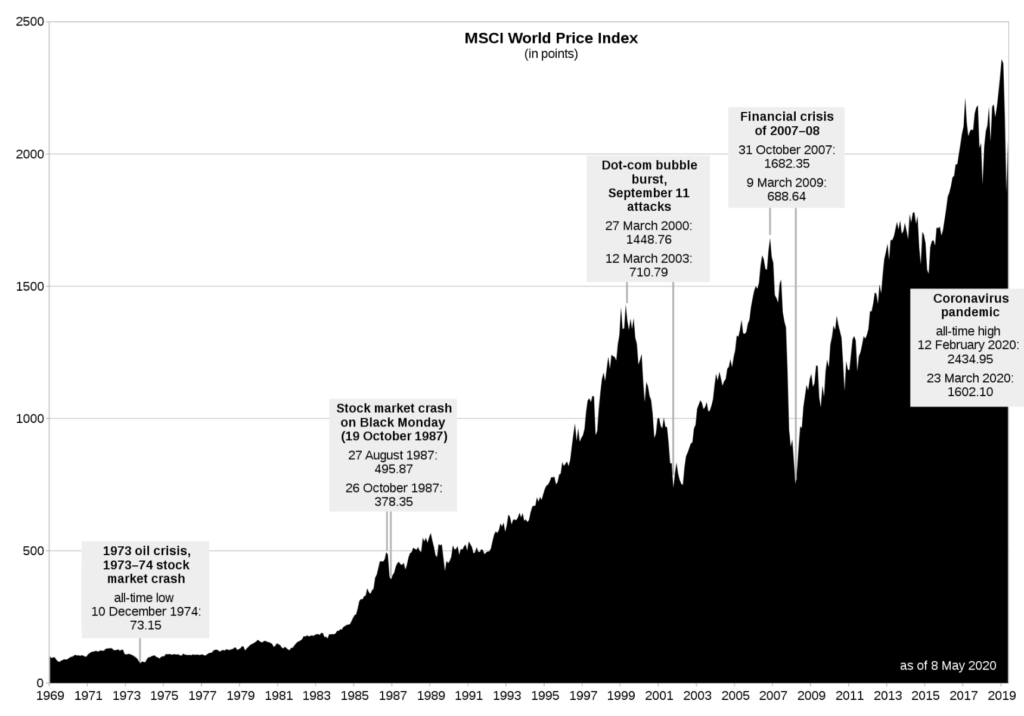

En este aspecto el sistema que te propongo y que descubrirás al final del artículo huye del ruido diario de mercado y se basa en un hecho irrefutable: lleva generando rentabilidades cercanas al doble dígito durante más de 100 años. Es decir, ha sido capaz de batir a la inflación en más de cinco porcentuales durante un larguísimo periodo de tiempo.

No se me ocurre mejor manera que invertir en un sistema «sabio». Un sistema lleno de sabiduría que ha superado retos como guerras o pandemias. Un sistema que basa su fortaleza en datos y no en opiniones.

2.- Invirtiendo con «justicia»

El bueno de Marco Aurelio que lideraba políticamente a millones de personas lo tenía muy claro.

Lo que no beneficia a la colmena no beneficia a la abeja.

Marco Aurelio

El sistema que usemos debe ser un sistema que no beneficie solo a unos pocos.

En este aspecto, por ejemplo, la industria de fondos de gestión activa se ha beneficiado durante décadas de comisiones muy altas sin apenas (en la mayoría de los casos) aportar un valor diferencial a sus clientes (de hecho en muchos casos no es que no aportaran valor sino que destruía valor para el cliente).

Sólo hay que ver los resultados de los mayores planes de pensiones de este país. Es una vergüenza la rentabilidad que han aportado (entorno al 2% de media anual en periodos de decenas de años). En algunos casos las comisiones anuales cobradas han superado la rentabilidad anual aportada. Y ese hecho impacta a millones de jubilados.

Utilizo la palabra vergüenza por educación. Probablemente debería utilizar otro tipo de palabras para definir lo que ha ocurrido (y no, no sólo es un tema de falta de educación financiera de la población española que elige fondos con alta proporción de renta fija pensando que a dos décadas vista «es lo más seguro». ¡No! No nos auto-engañemos. Hay mucha más miga ahí).

Por ello, la inversión a través de fondos de gestión activa es un sistema “injusto” desde su construcción ya que aporta mucho más valor a sus gestores que a los clientes finales. Si bien, hay nuevas reglas (afortunadamente) en el mercado y actores que aplican comisiones mucho más «razonables», el sistema que voy a presentare es un sistema mucho más justo ya que el valor se reparte de una forma mucho más “amable” entre “el gestor” del sistema y el cliente del sistema.

3.-Invirtiendo con «disciplina»

El sistema que te voy a proponer requiere de disciplina. La disciplina necesaria es sencilla de comprender: invertir todos los meses. Uno detrás de otro.

Y eso son palabras mayores.

Como la mayoría de los seres humanos no lo consiguen (por infinitas razones que puedes imaginar o no) los que lo conseguimos tenemos una ventaja descomunal. Y eso Séneca lo tenía claro.

Ninguna propensión humana es tan poderosa que no pueda ser vencida por la disciplina.

Séneca

Quizás al leer estas palabras piensas que «el secreto» no es suficientemente potente. En todo caso, te recuerdo que lo más potente acostumbra a ser sencillo. Y que la mayoría de los seres humanos se empañan en complicarse su existencia buscando sistemas complejos y no probados a problemas que acostumbran a tener soluciones sencillas de diseñar.

El problema casi nunca está en diseñar el sistema. El problema casi siempre está en «cumplir con el sistema».

Todos lo hemos comprobado al intentar seguir una dieta o un plan de entrenamiento. Diseñar el plan no es difícil. Cumplirlo es complejo. Por ello el plan diseñado requiere de mucha sencillez y que sea sostenible en el tiempo, de esta manera aumentaremos las probabilidades de qué podamos ser disciplinados y cumplir con el plan (la famosa «adherencia al plan»).

4.- Invirtiendo con «coraje»

Y además de disciplina también necesitarás de coraje para invertir con «el sistema».

Los mercados bursátiles viven caídas de más del 30% de forma recurrente cada cierto número de años. Además, también hay caídas superiores al 50% en momentos excepcionales de mercado que suelen ocurrir una vez por década de media.

En esos momentos, se necesita coraje.

Coraje para seguir invirtiendo todos los meses. Y coraje también para no ver perturbada nuestra tranquilidad mental. Esas caídas son necesarias en el mercado de valores para que el sistema funcione. Limpian de malos inversores el sistema y permiten a los buenos inversores largoplacistas ganar dinero consistentemente.

Pero a pesar de que muchos conocemos bien la teoría no significa que superar esos momentos sea fácil. Para nada.

Por ello, coraje o «pit i collons» como se diría en Catalunya.

Son esos momentos difíciles los que te permitirán desarrollar tu valentía. Y después de superarlos te sentirás muy orgullo de ti mismo y de tu forma de actuar.

No desarrollas valentía cuando todo va bien, sino cuando sobrevives momentos difíciles y desafías la adversidad.

Epicteto

Fuente: Unsplash

Invertir sin utilizar un recurso muy limitado llamado “atención»

Además de cumplir con las 4 virtudes estoicas, nuestro sistema estoico de inversión no debe gastar un recurso muy limitado que todos poseemos. Ese recurso tan valioso se llama “atención”.

Déjame que te cuente una anécdota al respecto de la atención.

Algunos mediodías aprovecho para visualizar algunos vídeos de YouTube donde Alejandro Estebaranz del Arte de Invertir explica magistralmente cómo analizar empresas para encontrar oportunidades de «inversión value».

Son vídeos muy buenos. Vídeos en los que realmente uno puede aprender si se lo propone y se lo toma en serio porque el bueno de Alejandro tiene mucho conocimiento, es muy docente y además transmite esa bondad de persona honesta.

De todas maneras, a pesar de que hay un gran trabajo detrás de esos vídeos y sobretodo mucho know-how, no creo que un estoico del siglo XXI invertiría de esa forma en bolsa.

La inversión value me parece muy interesante. Pero me parece más una distracción que una forma de ganar dinero para la mayoría de mortales.

“Te conviertes en aquello en lo que prestas atención”.

Epicteto

Ese es el problema de la inversión value. Necesita de muchísima de tu atención. Se necesita mucho foco y estudio para poder “ganarle al mercado de forma estructural”. Y además, los estudios indican que la mayoría no gana al mercado. Incluso muchos inversores listos dedicando un tiempo enorme que ya no volverá no son capaces.

Por ello, el sistema que voy a proponerte huye de buscar oportunidades donde otros no son capaces de verlas.

La inversión value es un sistema que quizás a algunos les puede sin duda funcionar pero requiere de una excesiva atención en mi opinión. Además, es difícil cultivar la ataraxia puesto que es un sistema que “no nos da garantías” de éxito a largo plazo.

¿Cómo saber si esas apuestas nuestras (o del fondo value de turno) que el mercado no ve (y nosotros sí porque hemos invertido cientos de horas a estudiar una determinada empresa) van a dar frutos o no?

¿Cómo mantener la tranquilidad cuando en muchas ocasiones vamos a contracorriente del mercado?

Me parece todo poco simple y poco sostenible en el tiempo.

Por ello, a pesar de valorar (y disfrutar) enormemente lo que Alejandro hace, no creo que Séneca invirtiera de la forma en la que él lo hace.

El sistema estoico para invertir en bolsa y obtener mejores resultados con menor sufrimiento

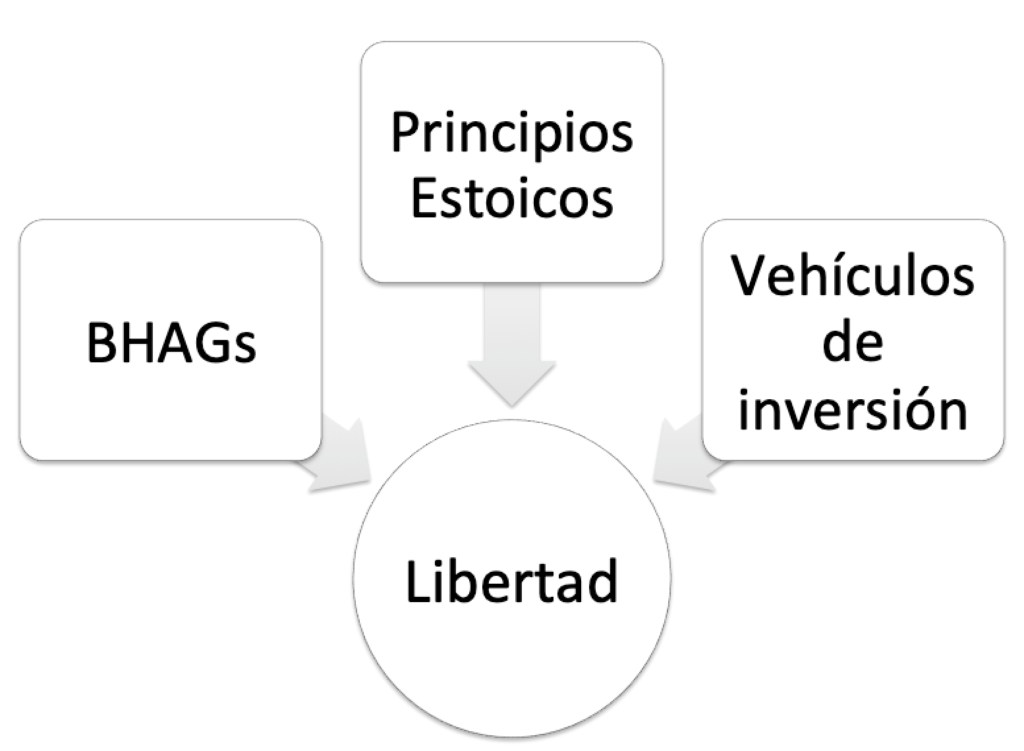

¿Con qué objetivos? Definiendo tus BHAGs (Big Hairy Audicious Goals)

El problema de muchos inversores es que no tienen claro sus propios objetivos. Invertir por el hecho de invertir no significa ni aporta mucho la verdad. Invertir por el simple hecho de aumentar tu riqueza tampoco.

Pero la cosa cambia cuando le pones nombres y apellidos a tus objetivos vitales. La cosa cambia también cuando piensas en grande y utilizas objetivos BHAG (Big Hairy Audicious Goals).

¿Qué objetivo crees que es más potente de los siguientes que te muestro a continuación?

Inversor 1

- Quiero empezar a invertir para disponer de 500.000 euros en mi cartera de inversión en renta variable en 10 años.

Inversor 2

- En 10 años cumplo 50 años. Ese día quiero jubilarme y poder disponer de unos ingresos pasivos a través de dividendos libres de impuestos de 2.000 euros mensuales.

Inversor 3

- En 10 años mi hijo cumplirá 18 años y quiero qué pueda escoger la universidad donde quiera estudiar sin ninguna limitación económica ni geográfica.

Inversor 4

- En 10 años compraré el negocio familiar de mis padres que creo que estará valorado en medio millón de euros aprox. y de esa manera aseguraré su jubilación y el futuro del negocio familiar.

Fíjate que si haces sencillos cálculos en los 4 casos parece que los objetivos necesitan un número mágico parecido. Ese número mágico es medio millón de euros a 10 años vista. La gran diferencia es que en el primer caso no hay un para qué claro. Mientras que en los otros 3 casos hay «un para qué» claro.

No me cabe duda que la resiliencia de los inversores 2,3 y 4 podrá ser muy superior a la del inversor 1.

La fuerza de uno o varios objetivos tangibles te ayudará sin duda a superar momentos difíciles, a cumplir con tu propio plan y a dar ese «extra mile» para poder aferrarte a él (quizás con algunos sacrificios en forma de menor gasto por ejemplo para poder seguir con el plan).

Séneca de nuevo haces dos milenios ya tenía clara la importancia de saber hacia dónde nos dirigimos.

No hay viento favorable para quien no sabe donde va.

Séneca

Sé disciplinado y cumple con tu sistema y te acercarás a tu objetivo. A quién madruga…

Fuente: Unsplash

Con una diversificación de activos correcta que te deje dormir por las noches

Ya hemos visto la importancia de ese pilar innegociable llamado tranquilidad. Por eso, una vez tienes claros tus objetivos (los famosos «para qué») debes construir tu propio asset allocation. Es decir, decidir qué porcentaje de tu patrimonio invertirás en distintos tipos de activos (renta variable, inmuebles, cash, renta fija, start-ups, activos alternativos…).

Si no tienes claro que porcentaje debería ir destinado a la renta variable, te recomiendo un artículo donde definí un «framework» de asignación de activos en función de tu edad y tus ambiciones. Lo puedes ver a continuación si te interesa profundizar: ¿Dónde invertir tu patrimonio en función de tu edad?

Una vez hayas hecho los deberes, tendrás claro qué proporción de tus recursos vas a dedicar a la inversión en renta variable.

En mi caso por ejemplo, la inversión inmobiliaria ocupa actualmente alrededor de un 50% de mis recursos disponibles y la renta variable acostumbra a representar alrededor de un 30% – 35% de mi patrimonio.

Como ya he comentado en artículos anteriores, invierto más en inmuebles porque con nuestros ingresos podemos apalancarnos fácilmente y con nuestros conocimientos inmobiliarios crear riqueza más rápido que con la renta variable porque acostumbramos a conseguir rentabilidades más altas en las operaciones que realizamos (buy & hold).

La renta variable en nuestro caso nos permite diversificar (y regalarnos de nuevo esa ataraxia – tranquilidad- tan necesaria).

La diversificación es importante a medida que acumulas patrimonio. Al inicio, es obvio, es difícil diversificar porque no puedes diversificar lo que no existe.

Pero a medida que vayas haciendo crecer tu patrimonio será necesario que hagas ese esfuerzo.

A veces, es un esfuerzo contra-intuitivo porque si has hecho crecer tu patrimonio con un determinado tipo de inversión no te será fácil alejar una parte «de tus huevos» de ella.

Pero, de nuevo, si piensas a largo plazo es la mejor forma de asegurarte conservar y aumentar tu riqueza mientras surfeas olas en formas de crisis con una calma mental muy superior a aquellos inversores no diversificados.

¿Invertir de golpe o con recurrencia?

Una vez tengas claro el porcentaje de tus activos que vas a invertir en renta variable vas a poder configurar tu sistema.

Más allá del ahorro inicial que puedas ya tener lo más importante es que diseñes un sistema de aportación automático mes tras mes.

Si tienes un ahorro inicial muy importante y vas a invertir a muy largo plazo en renta variable te recomiendo que dividas ese ahorro inicial en 12 partes y lo inviertas en 12 meses consecutivos para jugar con el concepto de «diversificación temporal» y evitar invertir una gran cantidad en un momento especialmente “malo” de mercado (aunque si inviertes a muy largo plazo – décadas – no me preocuparía en exceso de este tema).

La cantidad mensual que vas a invertir deberás calcularla de la siguiente manera.

Cantidad mensual a invertir = Ahorro mensual x Porcentaje de activos que inviertes en renta variable

Una vez hayas realizado ese cálculo con la cantidad mensual a invertir, deberás automatizarlo para asegurarte que inviertes todos los meses.

Igual que la compañía de aguas automatiza el cobro de tu servicio, tu vas a automatizar tu inversión y vas a automatizar el acercarte cada mes un poco más a tus BHAGs (es decir a tus ambiciosos objetivos).

¿A través de qué vehículos de inversión? ¿Cómo poner en marcha tu sistema?

En esta sección es donde muchos invierten infinitas horas.

Y sinceramente es la sección menos importante.

Son mucho más importante los pasos anteriores: definir tus BHAGs, tu asset allocation y tu cantidad de ahorro mensual.

Obviamente si no implementas no sirve de nada. Pero recuerda, la mayoría implementa y rápidamente para de ejecutar o cambia de sistema porque no tienen claros sus objetivos. No saben hacia dónde van y por ello cambian de dirección constantemente.

Ya tienes claro la cantidad de tus activos que vas a invertir en renta variable y por tanto ahora sólo debemos saber cómo los invertiremos.

Ahí te doy dos opciones. Una opción más sencilla y una opción un poco más compleja para algunas personas que «necesitan matar su curiosidad y sus ganas de hacer cosas».

La primera opción es la que más recomiendo a mis amigos, familiares y a los miles de seguidores de ID. 100% de la cantidad a invertir a través de fondos indexados.

Opción 1: 100% en fondos indexados

El motivo de porqué la opción 1 es mi preferida para la mayor parte de la población es muy fácil de entender.

Tienes la respuesta en forma de imagen justo debajo.

Si realmente inviertes a largo plazo la gráfica de arriba es muy potente. Si eres especulador o tus horizontes temporales de inversión son inferiores a 10 años por supuesto que encontrarás infinitas excusas para auto-justificarte que no es la mejor manera de invertir en renta variable.

Por ejemplo: Quizás dirás que la moda de la inversión indexada infra-pondera las pequeñas empresas y que por ella estas últimas están infravaloradas y por tanto hay una oportunidad grande ahí.

Mi respuesta es clara al respecto: «Es posible que sea así pero no me importa porque invierto a décadas vista y el propio sistema corrige esas deficiencias de mercado – si las pequeñas infravaloradas suben ganarán más peso en los índices.»

No inviertas solo en bolsa americana. No trates de descubrir las bolsas en las que mejor les irá en los próximos 20 años. Diversifícate en el mundo y listo. Si el mundo a largo plazo en los próximos 30 años no crece tendrás problemas mucho más importantes que tus inversiones en renta variable.

Te facilito dos formas de configurar tu ahorro inicial y mensual.

- A través de Indexa Capital con un nivel de riesgo superior a 7.

- A través del fondo de bajas comisiones que se indexa al mundo y que personalmente uso y contrato a través del banco de inversión Renta 4: AMUNDI INDEX MSCI WORLD AE (EUR) ACC

Opción 2: 80% en fondos indexados, 20% en vehículos que «apaguen tus ganas de grandeza»

La opción anterior es la que creo que puede funcionar para la mayor parte de la población.

Pero luego estamos los apasionados por las finanzas, los que nos gusta conocer cómo está el mercado cada día, los que pensamos que sabemos un montón acerca de cómo funciona una empresa, los que creemos ser más fuertes psicológicamente que otros inversores…

En una dieta lo más importante es la adherencia. Es decir, mantenerte en el plan.

Al invertir lo más importante también es la adherencia. Es decir, también mantenerte en el plan. Si para ello necesitas un 20% de tu dinero que vas a invertir para jugar a ser un gran inversor value. Hazlo.

Si para ello quieres invertir junto a grandes inversores que «juegan ellos también» (con su dinero y el de los demás) a ganarle al mercado hazlo también. Aquí entran los True Value, los Bestinver, los Az Valor o también podría entrar sin duda la inversión en empresas de dividendos crecientes del gran Antonio Rico (gran inversor + persona con grandes valores) y su fondo Baelo Patrimonio (con menos volatilidad por la naturaleza de su composición de cartera y quizás a mi modo de ver con menos riesgo que las anteriores).

En este 20% también podrías ser tu propio gestor y jugar con tu dinero. Claro.

Podrías investigar las empresas y aprovechar esas oportunidades de mercado que tan claras se ven y que luego resulta que los otros no ven. Ironías a parte. Recuerda que la adherencia al plan es lo más importante así que no dudes ni un minuto en dedicar ese 20% a tus propias inversiones en renta variable si te divierte y calma tus ganas «de hacer cosas» si de esta manera te aseguras que dedicas al 80% a lo que ha funcionado más de un siglo.

La vida debe ser divertida. Sino es un coñazo. Si te divierte invertir una pequeña parte de tu patrimonio para intentar superar el mercado hazlo. Sin duda. Te lo recomiendo.

Apagar tus ganas de grandeza inversora con poco riesgo es siempre una gran decisión.

Y al final, igual resulta que puede sonar la flauta y bates al mercado. ¡Si lo haces enhorabuena! Aunque a 30 años vista es muy pero que muy improbable. Pero sin duda, hay gente que lo consigue. Yo no seré uno de ellos porque hace años que sigo la opción 1 (con contadas excepciones) y me limito a seguir al mercado, quizás tú si lo serás.

¿Cómo darle seguimiento? ¿Frecuencia?

Un mensaje bastante importante y que te ayudará a mantener tu adherencia a tu plan.

Deberías «pasar» bastante de tus inversiones.

Aunque te aviso que es normal que al principio te sea difícil pasar de ellas. Eres un ser humano y te gustará saber cómo se comportan tus inversiones. Al inicio en mi caso cada dos semanas me las miraba para ver qué tal iban. Bueno, miento un poco. A los 23 años y tras invertir en Bestinver miraba en La Vanguardia (a través del suplemento Dinero) todas las semanas qué tal iba mi inversión (si subía estaba contento, si bajaba no… ¡qué tierno!).

Lo que sí te digo es que si eres disciplinado y inviertes muchos años al final pasarás de ellas. Y eso es una gran señal.

En mi caso me leo el email mensual de informe patrimonial que recibo de mi banco de inversión y poco más.

Pasa de tus inversiones y no malgastes tu tiempo en «darle seguimiento a algo que si usas el sistema va solo». Fuente: Unsplash

¿Cambios de asset allocation? ¿Rebalanceo de carteras?

No invierto en renta fija ya que considero que los inmuebles en los que invierto se asemejan a lo que te regala la renta fija (menos volatibilidad y menos correlación con la renta variable).

Lo que hago para asegurarme de cumplir mi plan de asset allocation es que una vez al año analizo todos mis activos (renta variable, inmuebles, start-ups e inversiones alternativas) y pasivos a través de mi Excel de situación patrimonial.

Y una vez analizada anualmente la situación invierto el siguiente año para mantener los porcentajes de asset allocation que comenté en un artículo reciente.

Como habitualmente hago inversiones grandes en inmuebles no soy más papista que el papa y si durante 6 meses mi cartera queda un poco desbalanceada no le doy demasiada importancia. Lo importante es que una vez al año compruebe que no me he desviado demasiado de mi plan y tome las decisiones adecuadas para rebalancear.

Si diseñas bien tu plan de inversión los rebalanceos no serán demasiado frecuentes.

Atención, debes sin duda hacer cambios en tu plan y política de inversión si te ocurren una de las siguientes 3 situaciones:

- Si cambia tu situación personal.

- Si cambian tus objetivos personales.

- Si te acercas al momento de desinversión.

Comprar un coche eléctrico no debería hacer cambiar tu política de inversión. Si debes cambiarla para comprarte un coche eléctrico probablemente no puedes permitirte ese lujo. Sorry.

Si cambias con frecuencia tu plan sin que ocurran una de las 3 situaciones de arriba probablemente no tenías un plan bien analizado (y digerido) en el que creyeras de verdad (y eso es peligrosamente poco rentable a largo plazo).

Riesgos a superar

Tendrás un importante riesgo a superar cuando inviertas en renta variable un porcentaje importante de tu patrimonio. El riesgo tiene un nombre y apellido claro. Se llama:

- Aguantar la presión del mercado.

Cuando el mercado baje si aprendes cómo funciona querrás invertir más porque habrás entendido que hay oportunidades. Si no has aprendido lo suficiente vas a vender (como la mayoría).

Si te has quedado sin trabajo es normal que vendas (no racional quizás pero si normal). Pero insisto, si tu situación personal no ha cambiado no deberías hacer nada.

Recuerda al invertir en bolsa utilizando el sistema estoico que te he enseñado lo mejor que puedes hacer para cuidar tu patrimonio una vez tienes el sistema de inversión implementado es no hacer absolutamente nada.

Para una vez que no hacer nada nos aporta, la mayoría se “ponen a currar” y no se están quietos y mueven sus inversiones de un lado para otro constantemente. Al invertir lo mejor es no currar. Ironías de la vida. Sé perezoso al invertir y te irá bien.

Fuente: Inversor Directivo

Una última reflexión

Cada uno de nosotros somos diferentes.

Nuestras circunstancias no tienen nada que ver. No te pongas una presión excesiva ni lamentes tus errores del pasado. Tampoco te compares.

Séneca lo tenía muy claro al respecto.

Debes aceptar tus circunstancias, quejarte de ellas lo mínimo posible y aprovechar cualquier ventaja que ofrezcan. Ninguna condición es tan amarga como para que una mente sana no encuentre en ella alguna consolación.

Séneca

¿A qué esperas para empezar?

La procrastinación al invertir te regala una rentabilidad diaria negativa pues tu dinero sin mover mañana vale menos que hoy.

La postergación es el mayor derroche de vida: se lleva los días según llegan, y nos niega el presente al prometernos el futuro. El principal obstáculo para la vida es la expectativa, que nos atrae con el mañana y nos hace perder el hoy.

Marco Aurelio

Empieza hoy. Bien con el plan que te he propuesto o con uno que resuene más dentro de ti. Pero empieza a invertir. Empieza con pocos riesgos. Debes iniciar el partido cuanto antes.

Y acabo el artículo con una preciosa cita del emperador estoico Marco Aurelio que te animarán a empezar a invertir.

Si quieres tranquilidad, haz menos, haz lo esencial...

Marco Aurelio

…Comenzar es la mitad del trabajo. Comienza después con la mitad restante y habrás terminado.

Recuerda, empieza pequeño pero empieza.

Foto que encabeza el post: Una estoica invierte en bolsa y se aleja del ruido que le roba su ataraxia (Fuente: Unsplash)

Y en tu caso: ¿Inviertes el 100% en renta variable a través de índices o eres «un ser humano» y de vez en cuando usas una parte de tu patrimonio para «jugar» a ganarle el mercado? Me encantaría saber cómo te comportas y lo que opinas, ¿nos lo cuentas en los comentarios? Seguro que tu opinión puede enriquecer el artículo.

Por cierto, si te gusta mi forma de escribir descarga 2 de mis libros gratuitos a través de los siguientes enlaces:

- Descarga el libro “5 pisos en 3 años”. (Motivacional)

- Descarga el libro “10 estrategias para encontrar viviendas con alta rentabilidad”. (Metodológico)

Y si quieres más: Largoplacismo Inmobiliario: 222 páginas de sabiduría inmobiliaria.

Uno de los libros de inversión inmobiliaria mas vendidos (más de 2.400 lectores) y mejor puntuados en Amazon.

Buenos días, Alberto:

Me encanta tu blog, y agradezco el tiempo que te tomas para publicar cada entrada. Estoy alineado con tu estrategia 100%, y hasta me veo reflejado en tu desengaño con los Bestinver y compañía. Una pregunta: el fondo indexado que comentas, ¿por qué el AE, y no el IE? Gracias de antemano.

Un saludo.

Gracias Fernando.

Me alegro de que te haya aportado el artículo.

La diferencia entre el AE y el IE del Amundi Index MSCI World es el colectivo al que va dirigido. La comisión del IE es ligeramente inferior. De todas formas a través de mi gestor bancario solo tengo acceso al AE y por ello invierto en el AE. La diferencia es muy sutil aunque existe.

Por ejemplo en 2019 la rentabilidad del AE fue de un 30,91% mientras que la del IE fue de un 31,04%. 0,13% adicionales de rentabilidad (not bad!). Investigaré un poco más por mi lado para ver si puedo acceder al IE de alguna forma ya que por cantidades mínimas imagino podríamos acceder ya que invertimos en esos fondos cifras importantes de seis dígitos. Desconozco si los importes mínimos a invertir son de 7 cifras o superiores.

Gracias por tu input. Sin duda me ha aportado algo que no conocía.

¡Saludos y gracias!

Myivestor creo que tiene ambos, lE incluido

Una duda, si lo leo bien el fondo és eeste y en el apartado costes habla de un 4.5% de coste de entrada, me pierdo algo?

https://api.fundinfo.com/document/0ac5cc2711844404c4d351c4ce65c718_120677/PRP_ES_es_LU0996182563_YES_2023-01-18.pdf?apiKey=2077cd04-8cd9-4f30-8c0b-b5cebc11240f

Hola Albert,

Te paso el enlace donde podrás ver que en mi caso me cobran 0,3% anual.

https://lt.morningstar.com/j2uwuwirpv/snapshotpdf/default.aspx?SecurityToken=F00000T66U%5D2%5D1%5DFOESP$$ALL_1417&ClearXrayPortfolioManagerApiInputData=true&xid=LU0996182563

Lo que me has pasado imagino que son las peores condiciones que podría tener el fondo en función del canal de comercialización. Y claramente sería quizás una comisión si retiraras el producto en menor plazo de un año.

En todo caso, lo dicho, a través de Renta 4 me cobran 0,3% de comisión anual sin periodo mínimo.

Saludos!

Hola Alberto,

Me encanta tu blog , he leído tus dos libros y últimamente me gusta el toque de estoicismo que aplicas. Soy bastante fan de esta filosofía y trato de aplicarla siempre que me deja mi otra mente jeje.

En mi caso estoy evolucionando hacia el 80-20. Empecé por un amplio abanico de fondos activos y acciones hace 15 años en las que hubo pérdidas y falta de adherencia al plan. Cuando tienes muchos frentes es difícil conseguir resultados. El foco es muy importante. Nuestra atención y el tiempo, limitados.

Después descubrí los indexados pero siempre creemos que podemos encontrar eso que nos da un poco más.

Al final comprendes lo que tu has expuesto maravillosamente en este artículo y que conecta con la idea de Séneca:

«Me preguntas cuál debería ser la medida de la riqueza: primero tener lo necesario, luego lo suficiente»

Antes de leerte estaba ya en proceso de focalizarme en automatizar indexarme al mundo y al fondo de Antonio Rico y por otra parte tener un par de acciones y algo de BTC para calmar ese gusanillo, aunque sé que esto último no te convence.

Sigo caminando y tratando de aprender.

Saludos y gracias por tu labor.

Muchísimas gracias por compartir tu historia Julio!

Sin duda también me siento muy identificado por mi parte ;).

Lo del BTC yo no lo veo personalmente porque no «lo entiendo bien del todo» aunque sin duda quizás acabe siendo muy rentable (o quizás no, ¿quien sabe?).

¡Saludos y gracias!

¿podrías quitar mis apellidos? Se han autocompletado por error. Gracias

hecho! 😉

Hola Alberto,

Llevo mucho tiempo pensando en invertir de forma pasiva con fondos indexados a través de indexa… tengo 40 años y acabo de usar tu link de invitación para abrir la cuenta. Dentro de las distintas opciones está la Inversion “activa” y los planes de pensiones.

Me pierdo con los nombres de los fondos, pero entiendo que en este artículo haces referencia a los planes de pensiones que ofrece Indexa?

O esto es otra cosa?.

Muchas Gracias por tanto!!

Damián,

En mi caso lo uso principalmente para planes de pensiones (aunque tengo una aportación de algo de dinero también en los fondos de Indexa) ya que mi inversión más importante es a través de fondos directos que contrato vía banco. Pero en todo caso, Indexa es una excelente opción pues se adapta a tu perfil, invierte en indexados y cobra comisiones muy ajustadas.

¡Saludos!

Hola Alberto,

Felicidades por este nuevo artículo! Parte de una idea que, conociéndote, se viene mascando desde el principio pero sabes aportar contenido, enseñanzas y filosofía estoica como nadie a lo largo del mismo hasta las conclusiones.

En mi caso, mi portfolio es 30% fondos indexados 8/10 donde aporto el 10% de mis ingresos mensualmente en Indexa Capital desde hace 2 años (me has hecho replantearme esta cifra…), 15% ETFs sectoriales en Degiro donde hago aportaciones puntuales si hay caídas y que me permiten jugar para quitarme el gusanillo, 30% inmobilario (conjuntamente con mi pareja) y una liquidez disponible que quiero invertir este año para subir el inmobiliario al 50%, porcentajes siguiendo el modelo de un anterior artículo tuyo. El objetivo del inmobiliario es que cubra la mitad de los gastos comunes con mi pareja (tendremos que sumar más pisos a la cartera) y uno de los 2 pueda reducirse la jornada para conciliar mejor y podamos formar una familia, el objetivo de la renta variable será complementar la jubilación. Ah, y un 10% en crypto que ha salido muy mal, en algún momento me gustaría reconducirlo a inversión alternativa en start-ups para acabar de rizar el rizo. Muchas gracias crack, sigue así 🙂

Muchas gracias Rubén por compartir tu portfolio con todos nosotros. Veo que tienes los objetivos más que claros. A por ellos entonces :).

Disfruta del camino.

Abrazote

Hola Alberto, excelente artículo (como todos los anteriores).

Una duda, para ahorrar para una vivienda (dar la entrada), ¿cómo recomiendas ahorrar? ¿En una cuenta de ahorro de toda la vida? O ¿en algún fondo de muy bajo riesgo?

Lo digo porque yo estimo que necesito 2-3 años para ahorrar la cantidad de la entrada de una vivienda y mi duda es si ir invirtiendo durante ese tiempo en un fondo de bajo riesgo o directamente en una cuenta ahorro.

Gracias de antemano .

Hola Juan Manuel,

A 2, 3 años vista sin duda te recomiendo el ahorro de toda la vida. El año pasado la renta fija (teóricamente con bajo riesgo) bajó más de un 10% por ejemplo. La rentabilidad potencial que puedas ganar no te compensa en mi opinión el riesgo que asumes a tan corto plazo.

Saludos!

Gracias!!! Esa era mi opinión, pero quería corroborarla con tu parecer 😉

Me alegro que te haya aportado Juan Manuel!

Gran entrada!

Una duda el anuncio que comentas a nivel fiscal en españa se considera fondo o ETF?

Realmente la comisión de 0.12 es interesante! Tienes analizadas otras opciones o cuál es el motivo para escoger éste con la multitud de opciones de los grandes?

Gracias

Hola Albert,

Sino me equivoco se considera fondo fiscalmente porque es un fondo y no un ETF.

Merci!

Buenos dias Alberto, para calcular el porcentaje de inmobiliario:

a) incluyes la vivienda habitual?

b) restas la hipoteca pendiente de las viviendas?

Muchas gracias por todo lo que nos aportas.

a) No. La excluyo.

b) Correcto.

De hecho sino se hace de esta manera es hacer trampas.

Es verdad, de todas formas que «al inicio» es normal que tu vivienda sea tu activo más importante si la posees en propiedad!

Saludos!

A